2021年新能源赛道大放异彩,新能源基金净值节节走高,而开年伊始,新能源板块面临一波调整,此前重仓了新能源的基金调仓策略备受投资者关注。随着2021年基金四季报陆续披露,基金经理们的调仓思路也跃然纸上。

记者梳理四季报后发现,以汇丰晋信“新能源一哥”陆彬、明星基金经理农银汇理赵诣、2021年公募基金冠军前海开源崔宸龙、中信保诚孙浩中、睿远基金赵枫、华夏基金郑泽鸿、银华基金李晓星、广发基金刘格菘、永赢基金于航等为代表的一批明星基金经理,四季度在新能源板块投资策略方面显现出分歧,有人在大举加仓,有人已在警示风险并开始调仓。

陆彬:大举加仓宁德时代、

赣锋锂业等锂电龙头,减持比亚迪

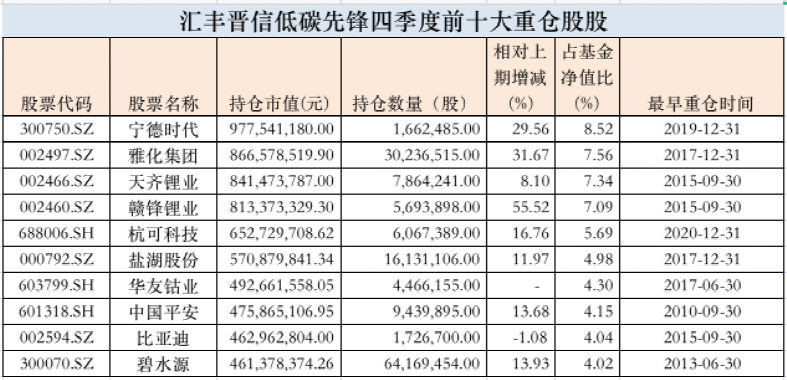

1月24日,陆彬管理的汇丰晋信低碳先锋发布四季报,新能源“股基一哥”的最新持仓思路曝光。整体来看,前十大重仓股较三季度没有明显变化,但其中6只新能源相关个股被不同程度大幅增持。

具体来看,陆彬在四季度继续加仓”锂电池龙头”宁德时代,从之前第3大重仓股跃升至目前第1大重仓股,持有股数达166.25万股,较三季度增持29.56%,持有市值占基金净值比8.52%。同样陆彬还分别加仓“锂电行业龙头”天齐锂业、赣锋锂业、加仓幅度分别为8.1%、55.52%。同样三家涉“锂”企业:雅化集团、杭可科技、盐湖股份在四季度也获得不同程度的增持。

此外,四季度期间,陆彬加仓了“保险股龙头”中国平安11.36万股,较三季度增加了13.68%,位列第7大重仓股。还加仓“污水处理龙头”碧水源784.83万股,较三季度增加了13.93%,位列第10大重仓股。值得注意的是,四季度期间陆彬还略微减仓比亚迪-1.89万股,目前位列第9大重仓股。

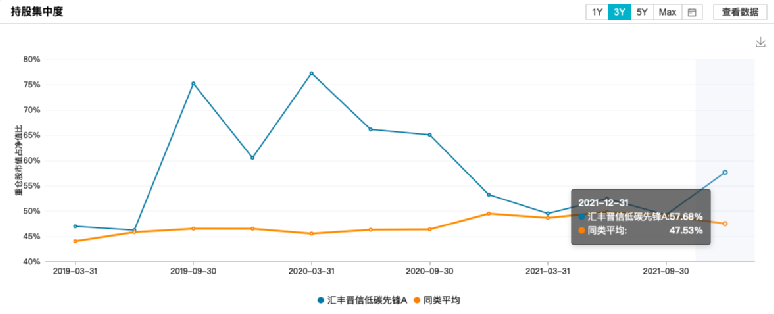

截至四季报,汇丰晋信低碳先锋持股集中度有明显上升,从三季度49.26%,提升至四季度57.68%。

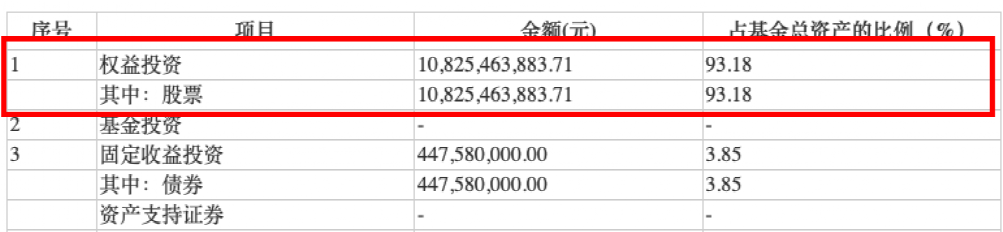

仓位方面,和三季度高仓位基本保持一致,目前股票投资占基金总资产比例为93.18%。

在四季报中,陆彬提到,当前市场的风险溢价水平在历史中枢附近,同时在"以经济建设为中心"和"稳字当头、稳中求进"的要求与基调下,宏观政策有望持续发力,市场外部环境比较温暖,内部结构性机会将会更加均衡。汇丰晋信低碳先锋基金长期聚焦投资低碳和新能源等行业,新能源行业长期空间大,渗透率低,优质公司多,同时,会有不少技术创新的投资机会。2022年,会密切关注新能源行业的政策方向及各环节竞争格局,并动态比较估值水平。用基于基本面和估值的投资策略,动态把握2022年新能源行业的投资机会。

赵诣:减仓宁德时代、赣锋锂业等新能源个股、

闻泰科技“新进”前十大

同样受到投资者关注的还有2020年“冠军基金经理”赵诣管理的农银汇理新能源主题基金四季报。

在具体调仓层面,和陆彬的操作略有不同,四季度农银汇理新能源主题开始减仓相关新能源个股。截至四季报,该基金目前持有宁德时代386.48万股,较三季度减持2.48%,占净值比7.90%,始终位居第一大重仓股。此外,他还不同程度的减持了振华科技、隆基股份、赣锋锂业。虽有所减持,但持股方面仍相对集中,上述个股占基金净值比大部分在6-8%不等。

此外,嘉元科技退出前十大重仓股,而闻泰科技“新进”前十大,目前持有1082.49万股,位列第8大重仓股。

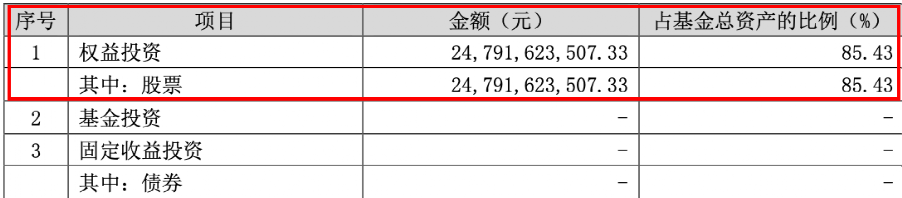

仓位方面,较三季度的86.62%略微下降,四季度股票投资占基金总资产比例为85.43%。

在四季报中,赵诣表示,展望下个季度,对于光伏行业,目前来看,上游硅料价格开始出现松动,其余环节开始出现 价格的下跌,从基本面来看,产业各环节之间继续存在博弈的情况,考虑到股价已经跑在了基本 面的前面,在估值已经很高的情况下,性价比相对较差,只能以更长的时间维度来选择具有核心 竞争力的企业;对于新能源车,仍然属于确定性和增长速度都是非常高的板块,整个电池产业链 龙头企业的排产仍处于较高水平,随着一线企业的产能陆续扩出来,一季度排产仍在环比提升, 不过考虑到进入明年,各环节产能开始陆续释放,供需的平衡也将开始陆续扭转,而对于今年转 型新能源的企业也面临业绩兑现的问题,因此明年从板块的角度会出现分化,考虑到电池环节处 于多应用共振的情况,因此需要选择有核心竞争力的公司,组合继续维持以新能源车电池及材料 为主的配置思路,同时叠加光伏、军工、车规级半导体等高端制造业。

崔宸龙:三峡能源“新进”前十成为第一大重仓股

大幅增持比亚迪、亿纬锂能、宁德时代等

1月24日,作为2021年公募基金冠军,前海开源基金经理崔宸龙管理的前海开源新经济、前海开源公用事业等基金披露四季报。

记者发现,崔宸龙在四季度调仓动作较大。以前海开源新经济四季报为例,国投电力、中科电气、合盛硅业退出前十大重仓股。三峡能源、四维图新、华能国际则“新进”前十大。

截至四季报,该基金持有三峡能源15940.27万股,占基金净值比8.39%,目前为第一大重仓股。

截至四季报,崔宸龙大幅增持了新能源热门股,比如比亚迪、亿纬锂能、宁德时代、星源材质,四季度持股数量较三季度分别增加了84.82%、43.24%、110.28%、134.56%,分别位列第2、3、4、7大股。此外法拉电子、天合光能也获不同程度增持。

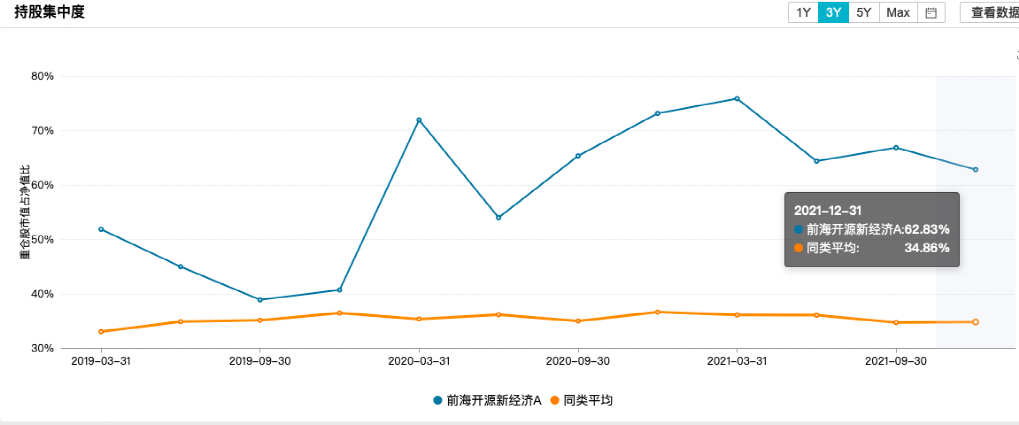

从持股集中度来看,四季度(62.83%)较三季度略有下降,但仍大大高于同类基金产品(34.86%)。

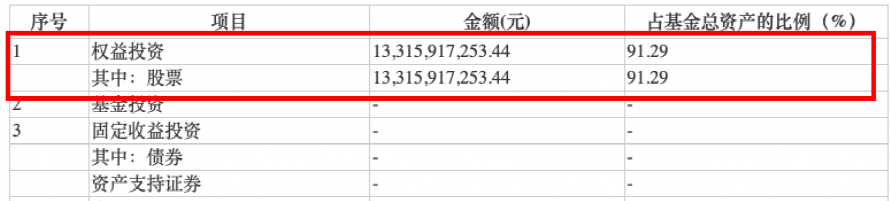

仓位方面,该基金四季度较三季度仓位有略微提升,目前股票投资占基金总资产比例为91.29%。

崔宸龙在四季报中提到,整个人类社会目前处于能源革命的重大转折点上,光伏和锂电池作为能源革命的生产端和应用端的代表,在此重大历史机遇面前,具有巨大的成长空间,因此坚定看好围绕人类社会能源革命这一核心主线的投资机遇。新能源运营商开始其商业模式的改善,中长期增长的确定性较高,相对于制造端,其渗透率更低,经营稳定性强,未来的发展空间大,我们会关注新能源运营企业的中长期投资机会。

四季度行业整体波动放大,短期不排除波动继续持续的可能性,但从长期投资的角度将会继续坚持上述的投资主线,在市场波动中坚持长期投资理念,陪伴行业与优秀企业共同成长。在其他的行业中,也会坚持自下而上的选股思路,从基本面出发,力争挖掘出具有中长期投资价值的投资机会。同时也希望各位投资者理性投资,坚持长期投资理念,结合自身实际情况,不进行短期的、盲目的投资,避免不必要的亏损。

对新能源投资策略出现分歧:

有的大举加仓、有的警示风险开始调仓

开年以来,新能源板块出现调整,从四季报来看,明星基金经理们对新能源投资策略出现明显分歧,有人还在大举加仓,有人已在警示新能源投资风险并开始调仓。

比如信诚中小盘混合基金经理孙浩中在四季度降低了新能源、半导体板块的配置权重,在新能源、高端制造、国防军工、汽车电子等细分方向上做了一定的均衡。他表示,由于缺乏财报数验证、产业内竞争博弈信息频出、高频交易资金监管加强、年尾收益兑现带来风格切换等因素,新能源板块出现阶段性回调。

永赢成长领航混合基金经理于航减持了宁德时代、汇川技术等新能源股票。他认为,新能源车汽车和光伏行业看似红红火火的行情其实蕴含着不小的危机,因为随之而来的必然是资本开支大幅增长,门外的野蛮人也会蜂拥而至。通过更加激烈的竞争降低成本促进新旧能源的替代,虽然过程是惨烈的,但这是新能源产业发展的必由之路。

赵枫管理的睿远均衡价值三年持有期混合型证券投资基金也在四季度提前减持新能源,兑现部分收益,他表示,伴随新能源相关领域个股的大幅上涨,相关个股的性价比有所下降,我们已适度兑现了一定收益。”

华夏基金明星基金经理郑泽鸿也在四季报中又一次给投资者警示了新能源的风险。他认为,虽然新能源是很好的行业,过去三年收益率很高,看未来三年,他个人也认为有较大收益率空间。但把投资周期缩短,比如看半年或者一年,因为静态估值在高位,参与者较多,完全有可能迎来波动或者短期跑不赢其他指数,就像2021年的白酒和医药行业。郑泽鸿建议投资者“应该降低短期新能源收益率的预期”。

此外,李晓星在最新四季报中表示,光伏、风电、电网设备、储能和电动车仍将有大量投资机会。但上述5个细分方向的投资机会在2021年已经被较为充分的挖掘了,甚至有些是股价走在基本面前面了。这增加了2022年的投资难度,“2022年要在产业链环节选择上和个股挖掘上多着力些”。

广发基金明星基金经理刘格菘管理的广发小盘成长则降低了股票仓位,其中减持了对隆基股份、亿纬锂能等新能源龙头企业的持仓。

2022-01-25 00: 19

2022-01-25 00: 14

2022-01-24 21: 34

2022-01-24 21: 22

2022-01-24 18: 00

2022-01-24 12: 22