开年以来A股市场骤然降温,上证指数年内跌幅接近10%,创业板指数跌幅更是超20%。面对如此急速的调整,近期,多位明星基金经理相继放宽大额申购,向市场传递信心。

今日,又有明星基金经理加入放开大额申购的队列,汇丰晋信基金最新公告,由明星基金经理陆彬管理的汇丰晋信智造先锋、核心成长基金放宽限购10倍。

多位基金业内人士认为,基金放宽大额申购一是为了补充弹药,利于逆势布局,一定程度上也平滑了赎回对业绩的冲击;另外也是希望弱化市场的短期冲击,看好A股中长期走势,引导基民理性投资。

“新能源一哥”陆彬放宽大额申购

旗下两只基金单日放宽限购10倍

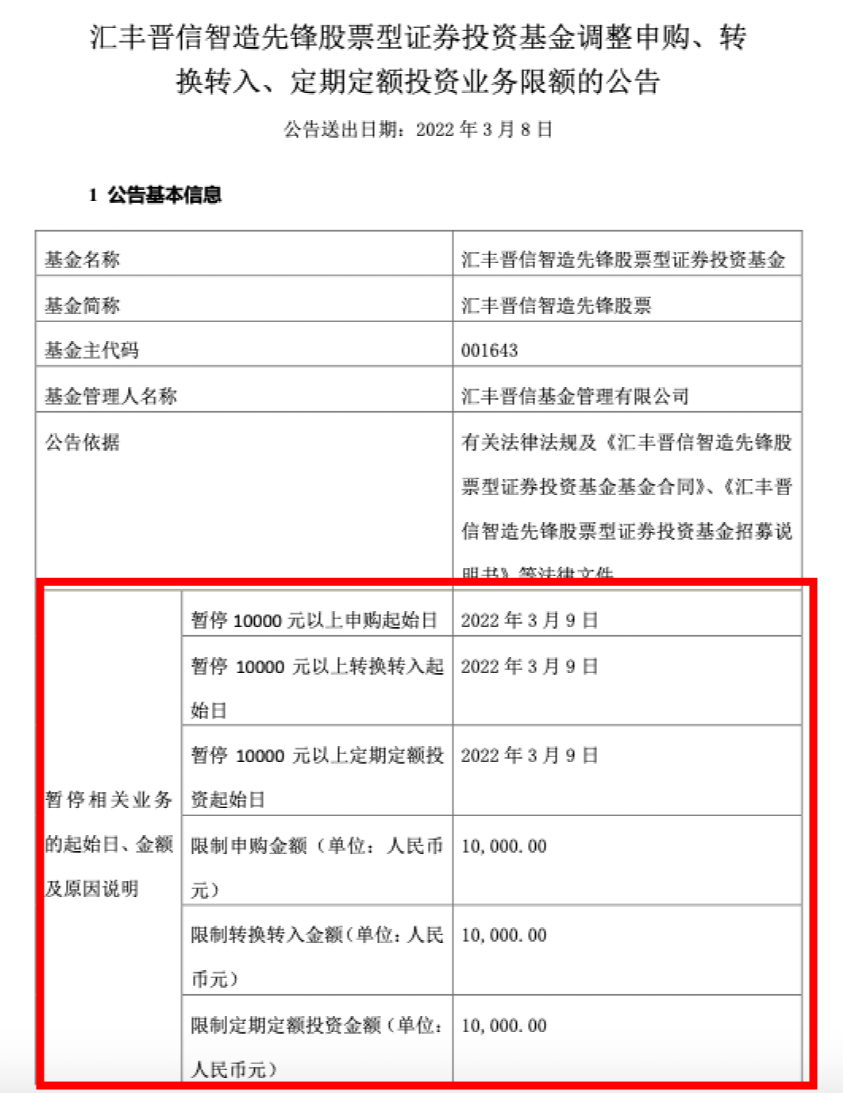

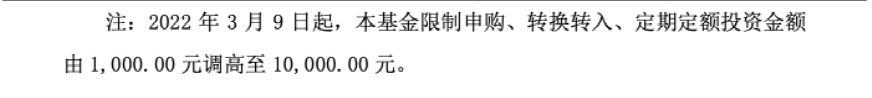

3月8日,汇丰晋信智造先锋基金(A类、C类)、核心成长基金(A类、C类)发布公告称,自2022年3月9日起,将申购、转换转入、定期定额投资业务限额由原本的1000元以上(不含1000元)调高至10000元以上(不含10000元)。

对于此次放宽基金限购,汇丰晋信基金公司表示,当前看好市场长期投资价值,希望助力投资者把握结构性机会。

汇丰晋信投资总监、基金经理陆彬表示,作为机构投资者,“敬畏市场”,“相信常识”,尽可能克服市场情绪带来的“恐惧和贪婪”始终是我们不懈努力的方向。市场大部分时间是理性的,但往往也有一些时间在恐慌和非理性中,做好投资和研究,在合适的时机主动承担波动,往往是未来超额收益的来源。

此前,汇丰晋信智造先锋基金、核心成长基金分别自2020年12月28日起、2021年6月28日起暂停1000元以上(不含1000元)申购、转换转入、定期定额投资业务。

开年以来,市场震荡加剧,风格出现明显变化。对此,汇丰晋信投资总监、基金经理陆彬表示,站在当前,他更倾向于“优质成长”将成为后续市场的主要投资机会。在中国经济结构转型、产业升级以及科技创新的时代趋势下,我们已经看到越来越多优质的成长行业和公司(新能源、新材料,高端装备、医药、新消费、TMT科技等),因为产业需求爆发、全球市占率提升,新产品放量或者进口替代等原因,整体行业空间较大,公司竞争力日益加强,未来几年有望实现较快的复合增速。这一大趋势并不会随着短期资本市场的波动而改变。经过中观行业比较和自下而上个股研究,当前不少成长行业和公司估值因为市场下跌或者业绩增长,已经具备较大的投资吸引力。所以,他认为后续市场的投资主线是“优质成长”。

Wind数据显示,作为2020年的“股基冠军”陆彬,目前在管规模达349.21亿元,截至3月7日,他在担任基金经理近3年的时间里已取得304.65%的任职期回报,年化回报66.93%%。其代表作汇丰晋信智造先锋A、汇丰晋信低碳先锋A任职回报分别高达298.66%、296.61%,近一年回报分别为20.46%、31.59%。

近一个月超20只权益基金放宽大额申购

张坤、朱少醒、崔宸龙等均在列

面对近期市场出现的急速调整,多位明星基金经理相继打开大额申购。

2月26日,前海开源基金公告,自2022 年 2 月 28 日起,由崔宸龙管理的前海开源公用事业行业股票基金单日每个基金账户累计申购(含定期定额投资和转换转入)本基金份额的最高金额由原来的 3 万元调整为 100 万元。

2月23日晚间,兴证全球基金最新公告,由明星基金经理乔迁管理的兴全商业模式基金恢复接受十万元以上申购。

今年农历春节前夕(1月27日),上证指数一度跌破3400关口,当天就有张坤、朱少醒所管基金放宽大额申购。之后包括广发基金刘格菘、林英睿、郑澄然,交银施罗德基金何帅等基金经理也相继放开大额申购上限。Wind数据显示,今年2月以来,放开大额申购的权益基金已经超20只。

据基金君了解,也有不少基金公司在商量是否对一些限购品种放开大额申购。因为放开大额申购可以让基民适时分批逆势布局,放开大额申购也便于基金经理分批买入估值合理的公司。

从历史情况看,不少优秀的权益基金在一些关键时间点打开申购,其实是一个市场关注的标志性事件。据一位权益投资总监介绍,基金投资管理需要做好规模和业绩的平衡。比如,在股市上涨期间,大量资金买入会摊薄存量投资者的收益;而在股市下跌期间,资金的集中赎回,可能会被动地让持股仓位走高,存量投资者亏损更大。基金公司有效控制规模,就是为了做好产品的投资管理,公平对待投资者。

多因素诱发市场调整

先进制造、新能源等龙头中长期仍有机会

近两日市场大跌,多家基金公司也对外发声,向市场传递出积极的信号。

诺安基金表示,资本市场来看,外资持续入市,资本市场改革继续深化,中短期我们认为“稳增长”方向和周期涨价下的地产、金融、化工等行业,以及前期回调明显的科技板块中的高景气行业具备一定机会,而长期我们继续看好A股优质资产投资价值。

对于新能源板块大幅调整,诺德基金拟任基金经理阎安琪表示,新能源汽车板块出现较大跌幅,我们认为这与近期原材料价格大幅上涨,市场对产业链盈利担忧加深有关。后续我们会持续关注中上游的扩产进度以及价格的变动情况,3月的销量、4月的季报都可以用来检验相关公司的承压能力,其中应对较好的公司将值得长期投资。

博时基金表示,俄乌冲突发生以来,对A股的情绪面的扰动不断,投资者情绪偏低迷,资金的交易活跃度不高。经过回调,A股市场的风险逐步在释放,在没有本质利空的情况下,未来A股出现系统性风险的概率较低,大概率将延续宽幅震荡的格局,依然存在结构性行情。在“稳增长”基调不变的背景下,未来仍可关注新老基建板块的机会,短期确定性相对更高;国内经济转型升级的过程在持续推进,科技、先进制造、新能源等板块的龙头企业仍将受益,中长期来看,依然具备不错的投资价值。

招商基金表示,A股市场将沿低估值发力,力争把握基建与消费。往后看,不必对市场的短期调整过度悲观,两会释放积极信号,2022年GDP目标增速5.5%,预示稳增长将加速发力,未来分子端(企业盈利)将加速发力,市场暖意渐浓。但分母端(市场环境因素)负面扰动仍是市场中期约束,限制了回升幅度。结构配置方面,水位低处流,寻找低估值与盈利改善的交集,重点在基建与消费。

2022-03-08 16: 37

2022-03-08 16: 34

2022-03-08 12: 39

2022-03-08 09: 28

2022-03-08 09: 05

2022-03-08 09: 19