全球流动性宽松的外部刺激,叠加地缘政治风险的助推,以及仍待进一步修复的国际供应链,使得国际大宗商品市场震荡剧烈,近期甚至出现几次“极端行情”。俄乌冲突这只“黑天鹅”使得押注大宗商品价格上涨的对冲基金们在今年的首两个月内成为了华尔街最大的赢家之一。

但由于美联储加息“收水”预期使得投资者变得更为谨慎,大宗商品骤增的波动率也已波及到资产配置组合的整体表现,对冲基金们近日开始大举削减投资组合中的风险敞口,纷纷套利离场。

风险溢价套利

对冲基金获巨额回报

在2月底地缘政治冲突升级,西方国家对俄罗斯采取经济制裁措施,令俄出口受限的原油、农产品等大宗商品价格大幅飙涨,同时市场避险情绪升温,大宗商品作为主要避险投资品种更受到资金青睐,引来众多华尔街对冲基金争相加仓。

对大宗商品上涨趋势的准确押注,使得宏观策略对冲基金们表现最优。资产规模在100亿美元的宏观对冲基金Soroban Capital Partners今年以来至少赚了数亿美元;全球最大的石油对冲基金Andurand Capital因押对全球油价飙涨而两个月狂赚109%。其他赢家包括纽约宏观基金Castle Hook Partners和价值投资者Pilgrim Global。

据悉,这些对冲基金认为,商品供应支出的持续下降和限制碳排放的努力,将推高原材料价格和生产商的份额,并对此下了重注。事实上,数据显示,进行类似押注的以大宗商品为重点的基金,在今年头两个月获得了平均约30%的巨额回报。

全球对冲基金行业分析机构HFR的数据显示,HFRI 500宏观指数2月飙升2.9%,意味着自今年初以来的涨幅已扩大至4.75%,其中,大宗商品、自主基本面、量化和趋势跟踪策略涨幅居前。

而瞄准大宗商品投资机遇的不仅是对冲基金。根据美银最近的月度基金经理调查显示,做多石油或大宗商品已成为全球最拥挤的交易。接受调查的投资者中既有养老金、保险公司等大型机构基金,也包括公募基金和对冲基金,结果显示机构投资者对于大宗商品的配置飙升至创纪录的33%,有近一半受访投资者预计石油投资将在 2022 年产生最佳回报。

大宗商品波动幅度陡升

多头平仓速度近创记录

俄乌局势不定,大宗商品价格出现骤升骤降,波动幅度陡升,对冲基金意识到超配大宗商品面临着巨大的净值波动风险,因此越来越多的华尔街对冲基金在赚得“盆满钵满”后选择快速平仓离场。

追踪大宗商品综合价格波动的路透CRB商品指数创2014年以来新高,比去年12月上升约38%,涨幅创近15年新高。Sundial Capital Research最新发布的数据也显示,近期美国股市、债券、大宗商品、黄金和石油的波动性均创下过去一年以来最高值,是极其少见的“联动现象”。

(路透CRB指数5年走势 来源:Reuters)

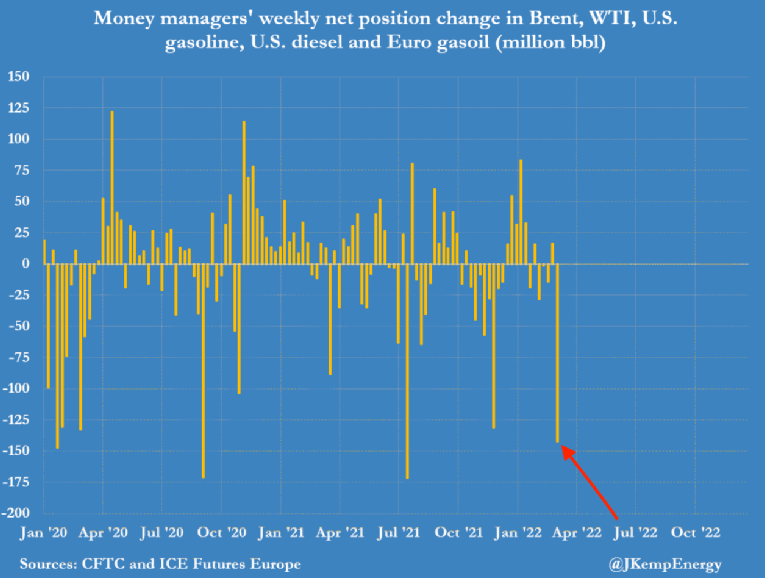

交易拥挤、做多石油的对冲基金们开始以接近创纪录的速度抛售石油多头头寸。根据洲际交易所ICE的数据显示,在截至3月8日的一周内,对冲基金和其他基金经理在六种最重要的石油相关期货和期权合约中,抛售了相当于1.42亿桶的石油。根据ICE记录,这一抛售量是自2013年3月以来469周中第11高位,处于98%的百分位。

具体来看,基金经理当周共卖出了9700万桶布伦特原油、2300万桶欧洲柴油、1300万桶美国汽油和1100万桶美国柴油,却只买进了纽约商品交易所和ICE的200万桶WTI原油。

(2020年1月以来每周石油期货和期权合约变化 来源:JKempEnergy)

此外,值得注意的是,抛售主要是关闭现有的看涨多头头寸,达到1.14亿桶,而不是开启新的看跌空头头寸,这与降低风险的策略一致。

路透社高级能源市场分析师John Kemp表示,近几周原油期货市场中的现货溢价创下历史新高、现货价格加速上行以及震荡加剧的现象,都是市场处于极度压力之下并可能逆转的迹象。油价飙升是原材料、成品和运费价格普遍上涨的部分表现,这增大了未来一年内内经济衰退的可能性。

能源冲击若隐若现

基金经理现金持有量创两年高点

大举削仓大宗商品“撤退”后,对冲基金们转投现金类资产避险。

美银月度基金经理调查显示,投资者对全球经济增长前景的担忧已经超过2008年金融危机以来的任何时候,现金持有量增至两年高点。大多数接受调查的投资者预计,全球股市今年将陷入熊市,对股票的配置也已降至2020年5月以来的最低水平,现金配置水平则升至近6%。对冲基金对股市的净敞口也降至2020年4月以来的最低水平。

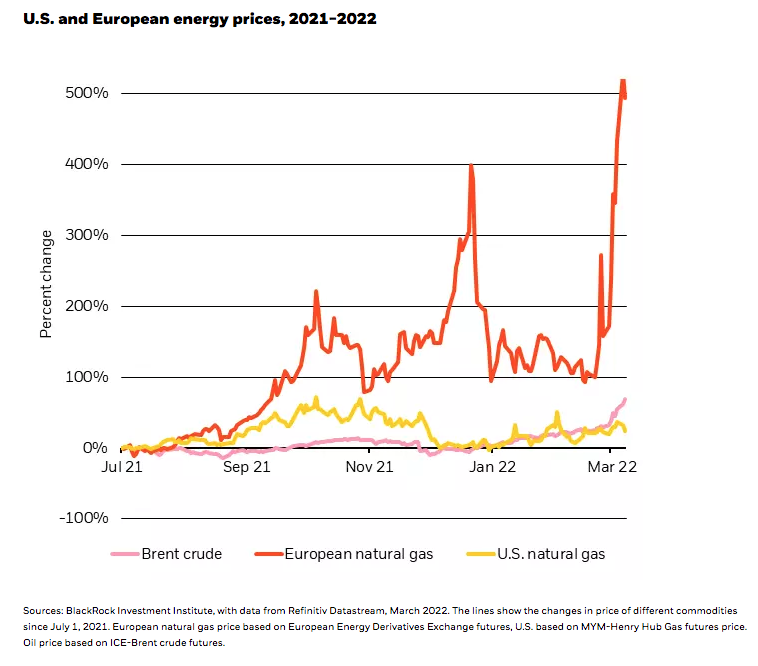

贝莱德指出,大宗商品价格飙涨已经导致通胀水平上升和经济增长放缓,让各国央行处于尴尬境地:控制通胀的成本更高,而且难以缓冲经济增长受到的冲击。贝莱德预计,全球能源冲击会侵蚀企业业绩,尤其是欧洲的企业。

(美国和欧洲2021年7月以来能源价格走势 来源:贝莱德)

高盛认为,对俄罗斯的制裁可能会导致全球石油供应大幅下降,从而重绘全球能源地图。鉴于俄罗斯在全球能源供应中的关键作用,全球经济可能很快将面临有史以来最大的能源供应冲击之一。而如何解决这场冲突和潜在的石油短缺问题,其不确定性是前所未有的。

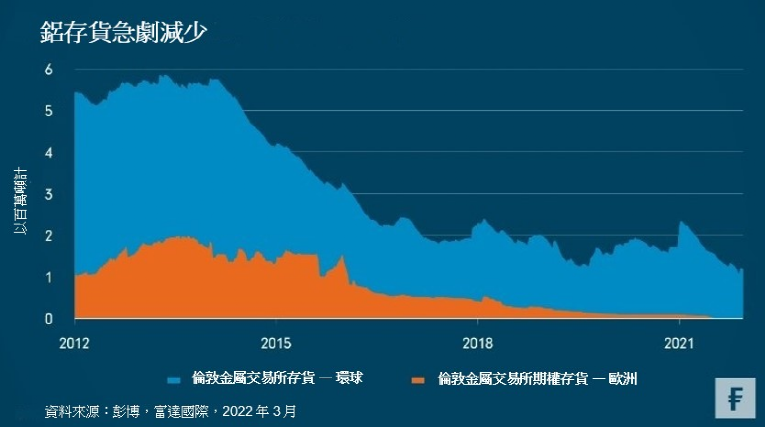

上周“伦镍逼空事件”的爆发,也让投资者更多关注到能源之外的工业金属短缺情况。富达国际指出,俄乌冲突加剧了已经存在的全球物流问题,而企业暂时尚未意识到这个问题的影响,除非俄乌冲突持续并且各国进一步收紧制裁,企业才会逐渐意识到问题的严重性。

(来源:富达国际)

富达国际认为,全球经济可能面临滞胀,而欧洲则可能陷入衰退。这种情况下可能会削弱整体商品需求,一定程度上纾缓价格及供应不足的压力。然而,如果冲击和制裁持续,商品供应紧缩很可能带来严重后果。

2022-03-18 23: 40

2022-03-18 23: 37

2022-03-18 22: 44

2022-03-18 23: 15

2022-03-18 23: 00

2022-03-18 22: 16