在遭大股东清仓甩卖后,这家“空壳”基金公司即将迎来新主。

近日,证监会发布反馈意见中透露北京国有资本运营管理有限公司欲接手国开泰富基金。对于已是“空壳”的国开泰富基金,新股东进来之后公司的发展定位、战略方向等成为监管反馈意见中的关注重点。

北京国管欲接手国开泰富基金?

证监会发布反馈意见

日前,证监会发布《国开泰富基金管理有限公司变更持股百分之五以上股东事项反馈意见》。

意见中提到,现对你公司变更持股百分之五以上股东申请文件提出反馈意见。

其中,第四条要求北京国有资本运营管理有限公司(以下简称“北京国管”)就其成为你公司控股股东后你公司的发展定位、战略以及北京国管如何推动你公司长期发展进行说明。此外,请北京国管对本次股权变更后你公司专户子公司发展规划、定位作出说明。

反馈意见中还要求北京国管提供的最近三年审计报告与2020年剔除划入企业后的专项审计报告均未包含财务报表附注,且专项审计报告未包含利润表,请北京国管补充提供完整审计报告;如2021年审计报告已完成,请一并提供;

此外,还请北京国管补充说明(曾)持有证券公司股权并参与证券公司公司治理有关情况。

意见中还提到,北京国管控股的北京京国瑞股权投资基金管理有限公司属私募股权投资机构,且开展定增业务。要求北京国管就防范你公司与私募基金管理人之间的利益冲突、利益输送,提交操作性强、切实可行的方案和承诺。

公开信息显示,北京国管的注册资本达500亿元。而从当时披露的受让条件来看,要求受让方的财务要求是注册资本不低于100亿元人民币、净资产不低于1000亿元人民币、营业收入不低于500亿元人民币、净利润不低于100亿元人民币。

基金清盘殆尽

公募“空壳”公司遭大股东清仓甩卖

去年9月底,北京金融资产交易所官网显示,国开证券挂牌转让国开泰富基金66.7%股权,转让价格为3.74亿元,当时对国开泰富基金这家“壳公司”的整体估值为5.6亿元。

当时行业知情人士透露,国开证券转让的国开泰富基金股权有意向的受让方,可能是另一家国有企业,目前由国开证券的董办和高管在具体负责相关事宜。

但由于直接关系控股权的变更,对于谁会成为国开泰富基金的控股股东,挂牌之后一直未有明确的受让方信息。去年11月,国开泰富基金提交了变更5%以上股权及实际控制人的申请。

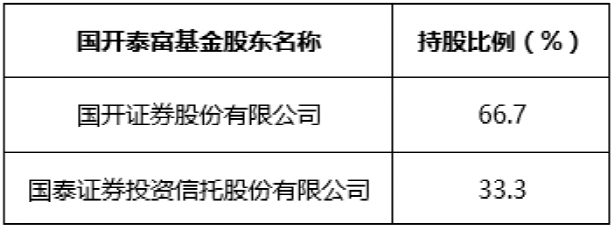

从当时的国开泰富基金的股权结构看,国开证券持股比例为66.7%,为公司第一大股东;国泰证券投资信托股份有限公司持股比例33.3%,是公司第二大股东。

谈到转让国开泰富基金股权,当时国开证券有关负责人表示,这是公司深化战略转型,进一步聚焦机构业务之举。下一步该公司将依托母公司国家开发银行开发性金融优势,充分发挥资本市场中介在重点领域的资金引导作用,在畅通资本市场和实体经济的循环领域精耕细作、做出专长,努力成为业内打造特色精品投行的先锋力量,为经济社会提供更高质量、更加精准的金融服务,为助力证券行业高质量发展作出贡献。

记者注意到,自2013年成立以来,国开泰富基金资产规模一直未有大突破,从未超过20亿元。Wind数据显示,2016年末,规模曾一度达到17.76亿元,这也是这家公司规模的“峰值”。2016年后,规模一路下跌,进入2018年之后,管理规模进一步滑落到10亿元以内。去年8月,国开泰富基金最后一只基金国开泰富货币基金也发布了清算报告。最终,国开泰富基金成为一家“空壳”公司。

业绩方面,截至2021年6月末,国开泰富基金营业收入为1053.36万元,营业利润-727.94万元,净利润亏损793.04万元。公司资产总计3.27亿元,负债总计5280.15万元,所有者权益为2.74亿元。

一位基金业内人士指出,在当下,中小基金公司面临更激烈和复杂的竞争局面。一方面,市场资源向头部基金公司高度集中,使其在品牌、渠道、人才、投研等整体实力优势愈发明显;另一方面,资管行业不断涌入新的竞争者,诸如外资资管机构、银行理财子公司等,使公募牌照稀缺性下降,二三四线基金公司数量过多且竞争日趋白热化,缺乏竞争力的中小公司必然会被市场淘汰。其次,金融科技重塑资管业务发展格局,在技术上处于劣势的中小基金公司无疑将面临更严峻的考验。

“所以,中小基金公司更需要以“业绩为王”,依靠产品和业务的差异化发展,依靠核心管理团队和投研人才,依靠良好的投资业绩带动公司规模的增长,仍然可以走出自己的特色化发展道路,对持有人、对股东、对渠道可以有很好的交待,并进入发展的良性循环之中。”上述业内人士提到。

2022-04-13 23: 20

2022-04-13 22: 50

2022-04-13 22: 10

2022-04-13 21: 05

2022-04-13 20: 40

2022-04-13 20: 10