上市公司一季报及基金一季报继续披露明星基金经理最新调仓换股动向。

最新上市公司一季报显示,“公募一哥”易方达基金经理张坤在一季度小幅减持了海康威视,继续位列海康威视第8大流通股东,而高毅资产冯柳则选择反向操作,一季度逆势加仓海康威视。

除了上述两位基金经理之外,睿远基金陈光明、高毅资产邓晓峰等一众公私募大佬也集体通过电话会议参加海康威视的业绩说明会。

广发基金经理刘格菘旗下管理的广发双擎升级、广发创新升级等多只基金继续位列华特达因、健帆生物前十大流通股东,富国朱少醒、工银瑞信袁芳一季度加仓春风动力。

部分明星基金经理一季度选择“抄底”港股市场,中庚基金丘栋荣旗下可投港股的基金一季度继续大幅加仓港股投资仓位,陆彬管理的汇丰晋信研究精选基金成立于今年一月末,该基金在建仓期也逐步买入港股通标的,多只港股出现在其一季报前十大重仓股。

张坤减持、冯柳加仓海康威视

尽管基金季报尚未披露,千亿“公募一哥”张坤一季度的最新调仓动向抢先在上市公司季报中曝光。

海康威视一季报显示,截止一季度末,张坤管理的易方达蓝筹精选持有1.26亿股,占流通股比例1.38%,相比去年年末减持了100万股,一季度末持有市值51.66亿元,继续位列第8大流通股东。

从2020年三季度开始,易方达蓝筹精选开始买入海康威视,海康威视连续六个季度位列易方达蓝筹精选前十大重仓股,易方达蓝筹精选在2021年第三、第四更是连续两个季度加仓海康威视,除了易方达蓝筹精选之外,张坤管理的易方达优质企业三年持有期基金自2020年6月成立以来,海康威视一直就位列其前十大重仓股,而他管理的易方达优质精选基金在去年第三、第四季度也将海康威视增持至前十大重仓股。今年一季度,也是最近一年多时间以来,张坤首次减持海康威视。

与张坤相反,冯柳管理的高毅邻山1号远望基金在一季度加仓海康威视,一季报显示,高毅邻山1号远望基金期末持有2.1亿万股,相比上一季度加仓620万股,加仓比例0.06%,期末持有市值超过86亿元,继续位列第5大流通股东,冯柳曾在去年四季度减持海康威视1120万股,这也是自2021年以来,冯柳首次加仓海康威视。

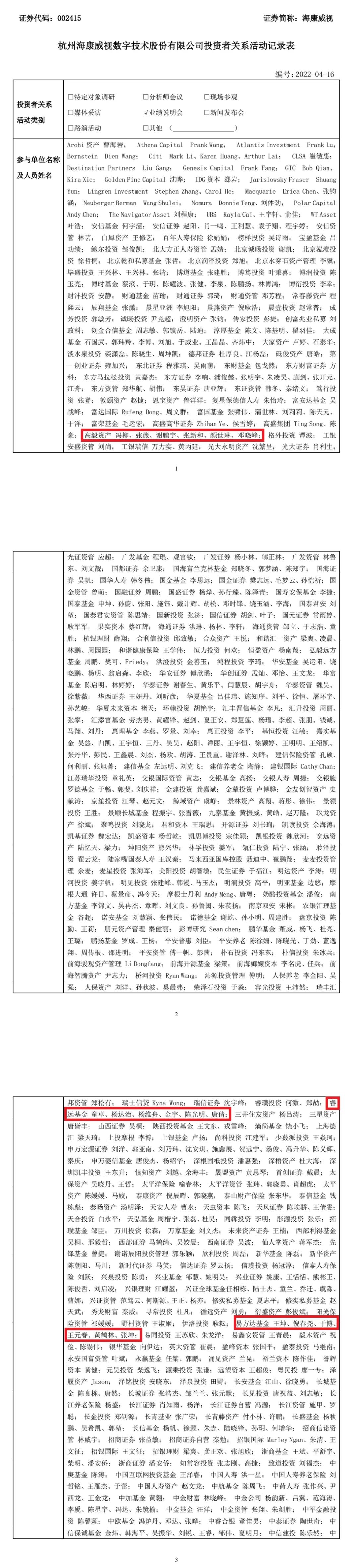

陈光明、邓晓峰等大佬参加海康威视调研

海康威视在4月16日举行了业绩说明会,参会者也是出现了多位明星基金经理身影,除了张坤、冯柳亲自通过电话会议参会之外,睿远基金总经理陈光明,高毅资产邓晓峰、景林资产蒋彤、和谐汇一资产林鹏、聚鸣投资刘晓龙、兴证全球基金乔迁、任相栋等一众公私募大佬也出现在电话会议名单中。

海康威视在说明会中介绍,2022年一季度,公司实现营收165.22亿元,同比增长18.11%,归母净利润22.84亿元,同比增长5.29%。国内受疫情影响,部分省市存在静态运营和物流受阻的情况,对国内业务增长有一定的抑制影响。海外市场受疫情影响逐渐减小,保持较好的增长势头。创新业务整体步入较快的增长阶段。

毛利率方面,公司2021年整体毛利率为44.33%,其中2021年第四季度毛利率40%,年底确认了一些工程项目收入,毛利较低,对第四季度毛利率有一定的下调影响。2022年一季度毛利率43.72%。需要特殊说明的是,关于运费的计入方式,由于2021年四季度会计准则做了调整,运费由销售费用调整为成本项,当季对2021全年运费做集中调整;如果按照调整前的方式计算,2年四季度毛利率为41.74%左右,22年一季度毛利率为44.38%左右。此外,从当前的内外部情况看,2022年部分原材料成本仍然存在上涨可能,如果经济增长持续低迷,市场竞争将有所升温,但整体情况可控,公司希望2022年毛利率保持稳定。

在问答环节,有投资者提到对芯片价格可能下跌、国内物流问题的影响,海康威视称,海康绝大部分物料是按期货方式购买,并且价格往后传递时,成品价格的波动会滞后于芯片价格的波动,有缓冲区,不用过多担心。当下物流问题挑战的确较大,海康会采取很多措施,加上海康过去库存较大,原材料库存和成品库存相对更充足,所以海康遇到的问题会小一些。即使有供应暂时不顺的问题,公司也会及时调整,会寻找很多新供应商来解决问题。

还有投资者问到此次披露的两个新业务——热成像和汽车电子业务在行业内所处地位时,海康威视表示,目前海康微影在民用市场,包括海外业务的拓展方面非常不错。海康从安防切入,再拓展到其他方向,包括过去两年业绩贡献较大的人体测温、工业测温以及一些其他市场。去年缺芯的情况下,对海康汽车电子是机会,去年成长非常不错。

不过,海康威视过去大半年股价走势并不理想,截止4月15日报收39.93元,相比2021年7月70.44元的阶段性高点回调超过43%。

朱少醒、袁芳集体加仓春风动力

除了海康威视吸引多位明星基金经理关注之外,富国基金朱少醒、工银瑞信袁芳在一季度集体加仓春风动力。

据春风动力一季报,朱少醒管理的富国天惠基金在季度末持有春风动力208.25万股,相比上一个季度加仓了99.16万股,加仓幅度0.58%,从第10大流通股东晋升为第9大流通股东;袁芳管理的工银瑞信文体产业、工银瑞信圆兴两只基金也在一季度增持春风动力,两只基金在一季度末合计持有春风动力428.76万股,合计增持118.18万股,分别位列春风动力第8、第10大流通股东。

不过,春风动力今年以来股价走势也差强人意,截止4月15日报收91.41元,年内股价跌幅近50%。

广发基金经理刘格菘旗下多只基金也现身上市公司一季度前十大流通股东,尽管一季度市场颇为震荡,刘格菘对于部分个股仍继续坚定持有,他管理的广发双擎升级、广发创新升级、广发多元新兴三只基金分别位列华特达因第三、第九、第十大流通股东,相比去年年末持股未出现变化,中庚基金丘栋荣管理的中庚价值领航则在一季度新进华特达因第七大流通股东。

此外,刘格菘管理的广发双擎升级、广发创新升级、广发科技先锋、广发小盘成长四只基金也集体位列健帆生物前十大流通股东,合计持有4267.84万股,在流通股中合计占比8.33%,期末持股市值超过19亿元。

陆彬、丘栋荣一季度重仓美团

尽管最近一年恒生指数领跌全球主要股指,部分明星基金经理在今年一季度还是将目光投向港股市场。

由陆彬管理的汇丰晋信研究精选成立于2022年1月21日,据基金一季报显示,该基金在成立以来两个多月时间里已经有所建仓,目前股票仓位已经达到87.81%,其中港股投资占比达到9.64%。从行业配置上看,境内股票投资中,制造业占比46.08%,信息传输、软件和信息技术服务业占比11.34%,金融业、科学研究和技术服务业均超过6%。港股配置前三的行业分别为非日常生活消费品、能源、电信服务。

重仓股方面,东方财富、赣锋锂业、药明康德分列前三大重仓股,港股中的美团-W、中国海洋石油也进入前十大重仓股名单。

陆彬在季报中称,汇丰晋信研究精选基金建仓节奏较快,我们认为短期的风险事件对于A股市场的长期价值影响有限,因此在基本面依然向好的背景下,当市场出现短期剧烈波动的时候,主动承担风险或许是比规避风险更好的选择。以一、两年的维度看,很多股票的隐含回报已经非常有吸引力。当前基金配置偏成长,主要聚焦在新能源、医药、互联网和TMT等行业。

此前已披露一季报的中庚基金丘栋荣也在一季度加仓港股市场,今年一季度他管理的可投港股的基金也继续大幅加仓港股投资仓位,港交所上市的美团-W也取代兖矿能源,新进中庚价值领航、中庚价值品质两只基金的头号重仓股,中国宏桥、中国海洋石油两只港股也晋升中庚价值领航的第二、第三大重仓股。

2022-04-18 09: 13

2022-04-18 08: 30

2022-04-18 08: 00

2022-04-17 23: 00

2022-04-17 22: 30

2022-04-17 22: 00