挂牌7个工作日,富国基金股权接手方“浮出水面”。

山东国信公告,公司挂牌转让的富国基金股权近日已征得符合受让条件的意向受让方,新买家为山东省金融资产管理股份有限公司。

根据公开挂牌的结果,富国基金16.675%的股权以及某集合资金信托项下全部债权合计总对价预计为50.39亿元,成交价与挂牌价持平。不过,若是与评估价格对比,股权溢价率超过2.6倍。

最近几年,公募基金发展驶入“快车道”,行业整体规模迭创历史新高,大型基金公司股权估值也跟着“水涨船高”。在业内人士看来,过去几年结构性行情推动下,头部基金公司均能实现30%的平均净利润增速,部分基金公司ROE水平更是达到30%,加上大资管行业发展趋势向好,这些都是支撑头部基金公司股权升值的重要因素。

山东金融资产接手

富国基金16.675%股权

富国基金股权转让又有了新的进展。

在正式挂牌7个工作日之后,山东金融资产交易中心网站显示,富国基金16.675%股权转让已交易成功。

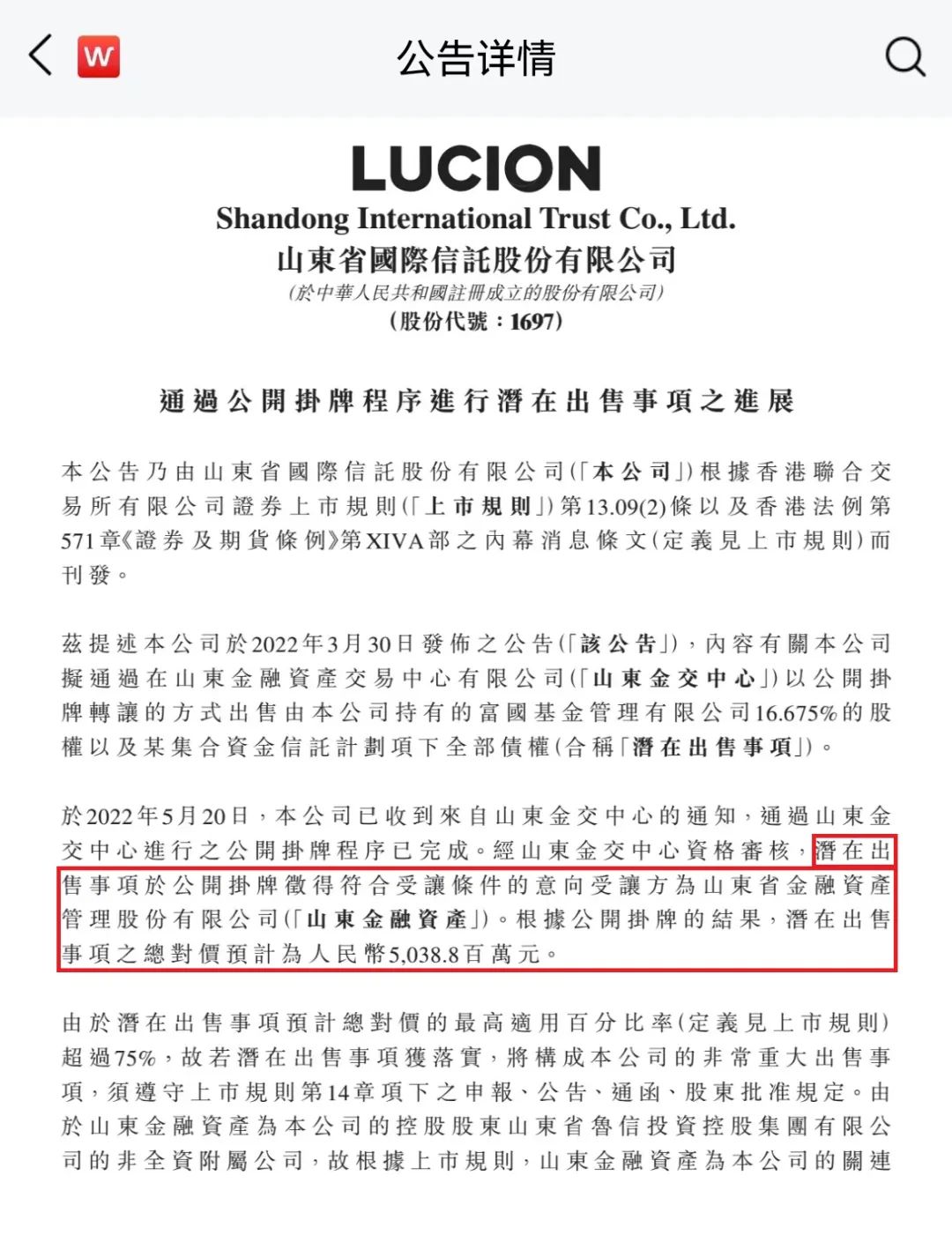

此后仅隔一个工作日,山东国信就披露这部分股权的接手方。5月20日晚间,山东国信称,本公司以公开挂牌转让的方式出售由本公司持有的富国基金管理有限公司16.675%的股权 以及某集合资金信托计划项下全部债权(合称“潜在出售事项”)。

经山东金交中心资格审核,潜在出售事项于公开挂牌征得符合受让条件的意向受让方为山东省金融资产管理股份有限公司(“山东金融资产”)。根据公开挂牌的结果,潜在出售事项之总对价预计为50.39亿元。

新的潜在股东方身份背景也随着公告披露“公开亮相”,据山东金融资产官网介绍,该公司成立于2014年12月,注册资本366.39亿元,注册地山东济南。公司是由山东省人民政府批准设立的省级金融资产管理公司,经中国银监会公布具备省内金融企业不良资产批量经营资质。2019年12月,公司实收资本增加至366.39亿元,是国内目前最大的地方资产管理公司,拥有“AAA”级主体信用评级。

天眼查信息显示,山东金融资产目前有24家股东,其中,此次富国基金股权转让方——山东国信也是山东金融资产的股东方之一,其持有山东金融资产1.36466%股权。山东省鲁信投资控股集团持有山东金融资产82.28669%股权,是山东金融资产的第一大股东,同时,山东省鲁信投资控股集团也持有山东国信48.1278%股权,同时也是山东国信第一大股东。

这也意味着,尽管转让了富国基金股权,但富国基金的新旧股东仍属于山东国资委旗下的山东省鲁信投资控股集团,股权转让属于同一体系下的内部转让。

在一位业内人士看来,同一体系内股东之间的股权转让意味着基金公司股权结构继续保持稳定,新老股东经营理念也会基本一致,这类型的股权变动基本不会对基金公司产生特别大的影响,有利于基金公司长远平稳发展。

大型基金公司股权估值节节攀升

富国基金整体估值超240亿元

备受关注的股权成交价也随之一并曝光。

从交易价格上看,富国基金16.675%股权挂牌价为40.39亿元,同时挂牌的山东信托·睿远76号集合资金信托计划价格为10亿元,此次两部分资产的成交价50.39亿元与挂牌价相当,并未出现溢价成交的局面。

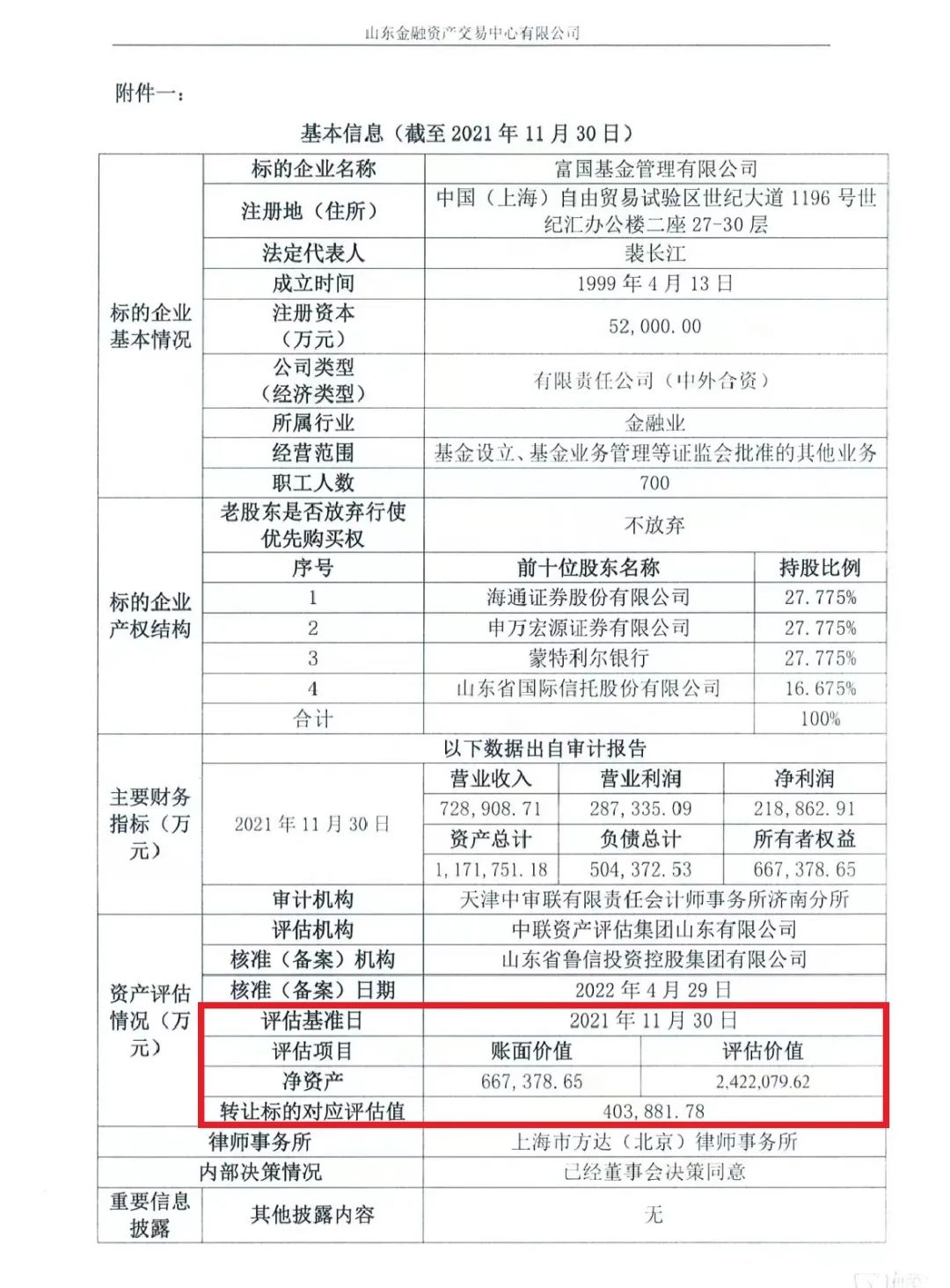

不过,尽管成交价格与挂牌价格持平,但以去年11月30日为评估基准日,富国基金全部股权的账面价值为66.74亿元,评估价值高达242.21亿元,股权溢价率高达262%。

事实上,最近几年,大型基金公司股权估值“节节攀升”。除了富国基金之外,今年年初,加拿大资产管理公司IGM Financial Inc 发布公告称,子公司万信(Mackenzie Financial)与加拿大鲍尔集团(Power Corporation of Canada )达成最终协议。万信将以11.5亿加元的现金价格,收购鲍尔集团持有的华夏基金13.9%的股权。根据当时公布的价格计算,华夏基金整体股权估值超过400亿元。

“在公募基金行业中,华夏、富国两家基金公司属于第一梯队,目前头部基金公司ROE(净资产收益率)基本都能达到30%左右的水平,如果ROE未来几年能够保持在这一水平,就意味着这笔投资只需要三年左右的时间就能回本,也正是因为头部基金公司展现出非常强的赚钱能力,才会出现如此高的股权溢价。”一位基金公司人士分析指出。

“近些年,基金行业首尾分化愈发明显,部分头部基金公司过去四年净利润平均增速超过30%,对于入股基金公司的股东而言,是一笔很不错的投资,这也是大型基金公司股权能够大幅溢价的原因。相对劣势的方面是,基金公司不是上市公司,股权没有公开活跃的二级市场交易,流动性稍显不足。”另一位基金公司人士称。

从此前公布的上市公司年报中也可看出头部基金公司的净利润增长趋势。

据海通证券2021年年报,截至报告期末,其持有27.775% 股权的富国基金总资产为126.46亿元,净资产70.49亿元;2021 年度,实现营业收入83.06亿元, 净利润25.64亿元,同步分别增长56.21%、55.25%。过去两年,富国基金净利润增长势头迅猛,在2020年净利润增长超过一倍的基础上,2021年继续保持50%以上的增速,同时创出公司成立以来历史新高,在已公布净利润的基金公司中排名第五。

中信证券年报显示,截至2021年末,华夏基金总资产162.95亿元,总负债50.07亿元;2021年实现营业收入80.15亿元,净利润23.12亿元,营收和净利润同比增幅均为45%。2019-2021年三年时间,华夏基金平均净利润增速超过27%。

4家公募年内完成股权变更

多家基金公司股权变更在路上

证监会网站信息显示,今年以来,共有包括中信建投、华安、万家、华宝在内4家基金公司成功完成股权变更。

今年1月份,证监会核准航天科技财务有限责任公司将其持有的中信建投基金的25%股权转让给中信建投证券。如此一来,中信建投证券对中信建投基金的持股比例由75%增加至100%。自此,中信建投基金成为中信建投证券全资子公司。

而在2月10日,中信建投证券发布关于中信建投基金完成股权变更工商登记的公告。Wind数据显示,券商100%持股的公募目前有12家(包括券商资产管理公司),由券商参股的公募已有61家。

今年3月,国泰君安公告,公司以非公开协议转让方式受让上国投资管所持有的华安基金15%股权已获证监会核准,国泰君安持有华安基金的股权比例将由28%上升至43%。

4月14日,证监会核准万家基金第二大股东——新疆国际实业股份有限公司将其持有的万家基金40%全部股权转让给山东省新动能基金管理有限公司。

最新信息显示,未来还会迎来一波基金公司股权变更潮。

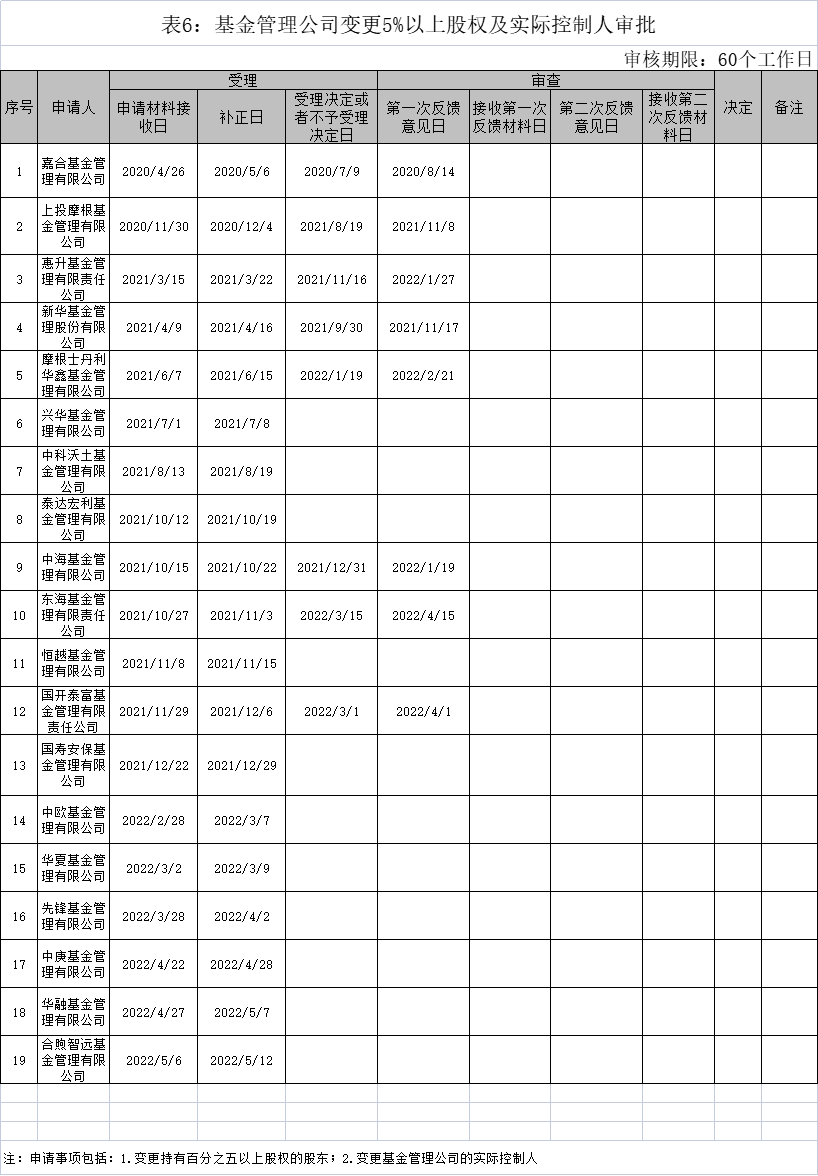

证监会披露的《基金管理公司变更5%以上股权及实际控制人审批》表显示,截至5月20日,19家申请变更股权的基金公司中,有8家获得了第一次反馈意见。从目前看,公司股权激励、外资谋求控股权、股东因各种原因正在寻求退出参股基金公司等成为基金公司股权变更的主要原因。

在业内人士看来,基金公司进行股权变更,多出于经营发展及战略布局的考虑。不过,股权变更之后能否迎来更好的发展,还取决于其战略眼光、投研实力、资源投入等,最终效果有待观察。

2022-05-22 00: 12

2022-05-21 21: 15

2022-05-21 16: 57

2022-05-21 18: 43

2022-05-21 16: 47

2022-05-21 16: 45