在激情燃烧的七月,基金行业又有创新产品出来!

4月22日,行业首批现金申赎政金债ETF上报,在7月11日,首批8只产品齐齐拿到批文,其中广发、富国、招商、博时、华安、平安、建信、国泰 “拔得头筹”!

目前上报中的产品包括长中短期品种,丰富了交易所场内较低风险产品序列,为投资者提供了更多的债券类工具型产品选择。基金君从业内了解到,或有拿到批文的基金公司会尽快启动发行,这类产品即将问世。

业内人士表示,这类品种该类产品凭借交易便捷、成本低、透明度高、信用风险相对较低等特点,具有一定市场发展空间。

首批8只政金债ETF获批

所谓政金债,是由国家开发银行、中国农业发展银行、中国进出口银行发行,中央财政担保,被称为“准国债”。对于投资者而言,政策性金融债信用评级高、体量大、流动性好,是较为稳健的投资标的。

目前行业首批政金债ETF今日正式获批。据基金君业内了解到,首批为富国中债7-10年政策性金融债ETF、广发中债农发行债券ETF、招商中证政策性金融债3-5年ETF、建信中债7-10年政策性金融债ETF、博时中债0-3年国开行债券ETF、国泰中债1-3年政策性金融债ETF、华安中债1-5年国开行债券ETF、平安中债0-3年国开行债券ETF。

据业内人士透露,上述8只证金债ETF中,富国中债7-10年政策性金融债ETF、广发中债农发行债券ETF、招商中证政策性金融债3-5年ETF、国泰中债1-3年政策性金融债ETF将在上交所上市交易,另外4只将在深交所上市。

据悉,这些ETF将采用现金申赎的方式。从目前上报的品种看,覆盖了0-3年、1-3年、1-5年、3-5年、7-10年的不同的期限品种,给市场带来的更多投资工具,能够满足投资者多元化的配置需求。

据一位业内人士表示,ETF品种可以场内交易,流动性好,投资效率高。目前基金行业尚无政金债ETF,这个产品可以填补行业空白,丰富场内投资工具,并通过ETF投资银行间债券市场。

早在2019年5月,中国人民银行、中国证监会联合发布《关于做好开放式债券指数证券投资基金创新试点工作的通知》,该通知明确拟推出跨市场债券品种为投资标的,可在交易所上市交易或在银行间市场协议转让的债券指数公募基金。据悉,跨市场债券ETF跟踪的指数包含交易所和银行间的债券,打通了原本割裂的银行间和交易所债券市场,可以采用现金或实物申购ETF份额。

招商基金副总经理欧志明表示,本次获批的政金债ETF属于跨市场债券ETF,将有利于促进银行间和交易所市场互联互通,提高我国债券ETF的整体规模,提升沪深交易所债券ETF的影响力;此外,政金债ETF也将进一步完善场内工具型产品的风险梯度,满足投资者多样化的投资需求。

广发基金相关负责人表示,此次广发中债农发债ETF等产品的获批,填补了此前行业无政金债ETF产品的空白,进一步丰富了风险较低的债券类资产配置工具箱。投资者不仅拥有了场内参与政金债的投资机会,灵活的ETF交易及现金申赎机制还为其提供了更便利的投资选择。此外,产品获批对于引导市场机构和普通投资者进行“ESG”投资,促进资本市场服务经济绿色转型升级也具有长远的战略意义。

平安基金表示,与普通政金债指数基金相比,本次获批的产品具备不少优势。例如,普通政金债指数基金的投资者可通过场外以现金进行申购赎回,赎回到账一般需要T+3或更长时间。现金申赎政金债ETF可以以现金方式进行申购赎回,又可上市交易买卖,资金最快可以实现在卖出的当天可用,投资者投资更加灵活便捷。另外,该产品还可享受税收政策优惠,免征政金债持有期利息收入所得税,免征国债、政金债等资本利得所得税、增值税,为投资者投资降低了成本。

博时基金也表示,本批获批的政金债ETF均为现金申赎模式,其中博时0-3国开债ETF跟踪中债0-3国开债券指数,市场容量足够大,作为标的资产的国开债流动性好。

建信基金表示,首批政金债ETF以现金认/申购和赎回,且可灵活买卖,申购后最快当天可以卖出和赎回,当日竞价买入的竞价份额,当日可卖出、赎回,填补了公募行业政金债ETF方面的空白,为投资者提供了更加灵活便捷的投资方式。

富国基金称,作为结合两者优势的重磅新品,政金债ETF有利于促进银行间和交易所市场互联互通,丰富债券类投资工具,投资者可以借助政金债ETF进行交易或长期配置。

而据华安基金介绍,国开债ETF与股票、商品等其他大类资产相关性较低,过去十年与股票负相关,可以作为资产配置的良好补充。未来,国开债ETF还有可能纳入交易所质押式回购,方便ETF持有人进行流动性管理。

实际上,目前基金行业已经有不少普通政金债产品,不同期限品种均有,但相较之下政金债ETF具备优势。国泰基金此前表示,普通政金债指数基金的投资者通过场外以现金进行申购赎回,赎回到账一般需要T+2或更长时间。现金申赎政金债ETF既可以在场内以现金方式进行申购赎回,又增加了上市交易买卖的功能,资金最快可以实现在赎回或者卖出的当天可用,为投资者提供了更加灵活便捷的投资方式。

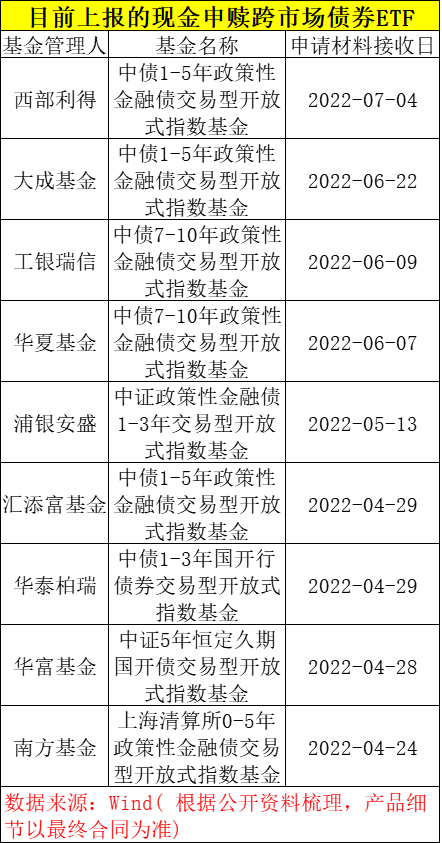

近10家基金公司跟进上报

此次创新产品也点燃了基金公司的布局热情,除了今日获批的8只产品之外,据不完全统计,4月底以来,还有近10家基金公司也跟进布局现金申赎跨市场债券ETF,不乏一些大中型基金公司。

此外,业内有消息称,几周之前,首批现金申赎跨市场债券ETF参与了答辩,业内人士也非常关注此次答辩是否与未来开通实物申赎的功能相关。

“大家目前上报现金申赎跨市场债券ETF,也是同时在为未来的实物申赎跨市场债券ETF做产品布局,据了解,未来若是实物申赎功能的跨市场债券ETF落地,这一批现金申赎债券ETF也会纳入试点之中。”一位业内人士透露。

还有业内人士分析,现金申赎跨市场债券ETF在发行上比较便利,但目前银行不能在交易所市场开户交易,对ETF场内流动性或有一定的影响,而未来若是实物申赎功能开通,这批现金申赎跨市场债券ETF履行一定程序后,也能开通实物申赎功能,对这类产品的发展也可以起到促进作用。

“现金申赎的跨市场债券ETF这类创新产品需要公司投入一定的资源支持,不然很难做大,我们还在考虑是否跟进布局。”一位基金公司人士反馈。

“大家现在都是打算先行布局,做个种子产品,后续再逐渐探索市场需求。”另一位基金公司人士称。

行业看好其前景

早在2019年上半年,曾经一度出现基金公司积极布局政金债指数产品,而目前政金债ETF品种也被行业内广泛关注,并看好其前景。

据上述业内人士表示,非常看好政金债ETF的未来前景,这类产品有利于促进银行间和交易所市场互联互通,丰富债券类投资工具,满足投资者多样化的固定收益类投资需求。

招商基金就表示,本次政金债ETF的获批,填补了行业空白,丰富了交易所场内较低风险产品序列,为投资者提供了更多的债券类工具型产品选择,该类产品凭借交易便捷、成本低、透明度高等特点,具有较大的市场发展空间。

“政金债ETF是优质的避险工具,基金主要投资于政策性金融债,该类资产具有现金流稳定、信用风险相对较低的特点。债券ETF与股票类资产的收益率相关性较低,从大类资产配置的角度来看,配置相关性低的多类资产可以实现风险的分散,降低资产组合的波动率;从市场行情机会来看,经济增速放缓或下行一般伴随着利率下降,即债券价格提高,体现债券ETF一定的避险功能。”上述招商基金人士表示。

而建信基金表示,政金债ETF为投资者聚焦政策性金融债的投资价值。投资者通过政金债ETF能够更为便捷地把握这类资产的机遇,进一步优化自身的资产配置结构。在交易模式上,政金债ETF采用现金申赎方式,具备上市交易买卖功能,投资流动性较高。投资者在场外布局政金债指数基金,需在场外以现金申赎,赎回款通常在T+2日到账甚至更长。相比之下,投资者布局政金债ETF只需以现金方式申赎,且可以在二级市场灵活买卖,方便投资者合理安排资金使用需求。

“对于这类产品来说,其实机构投资者、个人投资者都很适合,不过预计机构投资者占比高。”上述人士表示,政金债本身无信用风险,流动性好。投资者可以借助政金债ETF进行交易或者配置。

博时基金认为,开发政金债ETF的必要性在于:第一、有利于联通银行间和交易所两个债券市场,有利于将证券市场投资者引入银行间市场,为银行间债券市场带来新的资金增量。银行间债券市场参与起点很高(1000万起),普通客户无法直接投资国开债等政策性金融债。国开债ETF在交易所上市交易,交易所客户可以通过在一级市场认申购ETF基金份额,在二级市场买卖基金份额,直接参与国开债投资,从而拓宽了投资渠道。

第二、有利于吸引更多境外资金投资政策性金融债。在“债券通”的国家战略决策的东风下,大量境外投资人拟参与境内债券市场投资,拥有准国家信用,流动性好的国开债等政策性金融债就成为他们的重要选择。

第三、有利于降低国开债发行成本,支持实体经济的发展。国开债ETF的推出可使国开债的现券流动性进一步活跃,进一步完善国开债到期收益率曲线,降低国开债发债成本。4、有利于丰富市场投资工具。国开债ETF向境内外投资者提供了长期人民币资产的债券类配置和交易工具。

值得一提的是,此前制约债券类ETF发展的其中一个因素是流动性不足,但今年以来一些债券类ETF在场内的交易活跃度明显提升。未来随着场内更多的ETF产品上市,可能这类产品的流动性会进一步提升。

平安基金表示,政金债ETF将大大促进债券ETF的流动性,一方面,有利于促进银行间和交易所债券市场的互联互通,另一方面,也为投资人提供了更为高效的跟踪全市场债券指数的投资工具,最后采用现金申赎模式进一步提升了基金份额交易效率和提升基金的流动性。

2022-07-11 20: 55

2022-07-11 18: 42

2022-07-11 16: 26

2022-07-11 15: 30

2022-07-11 14: 47

2022-07-11 13: 30