7.22万次调研!创历史新高

李树超、实习生 周倬睿 2022-08-28 08:00

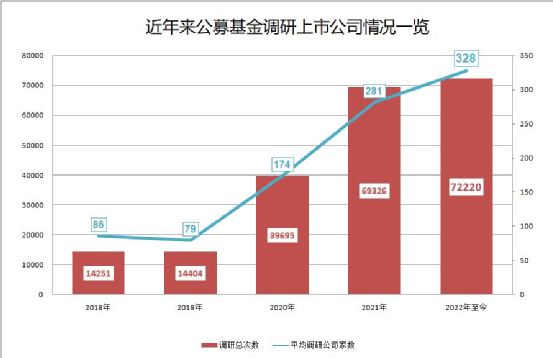

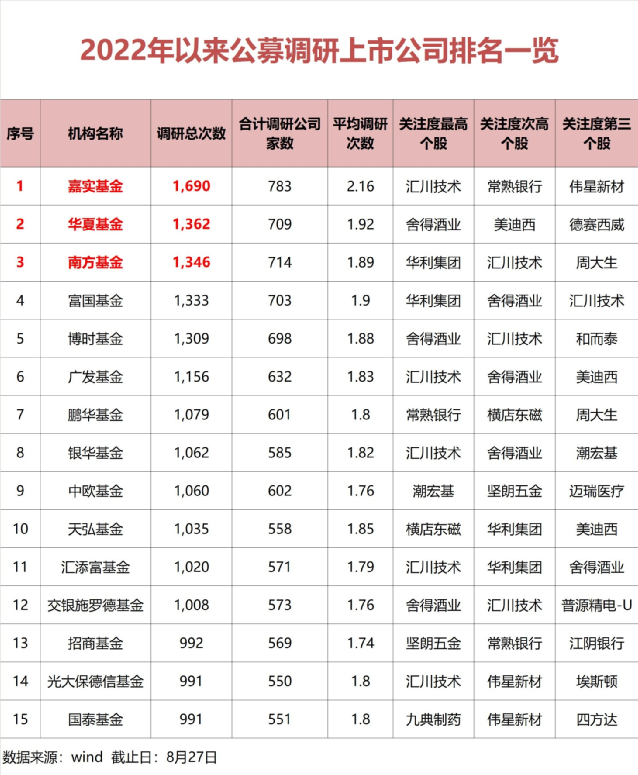

2022年金秋未至,公募基金调研上市公司频次和数量已超去年全年水平,并刷新历年之最。数据显示,今年以来141家公募基金调研上市公司总次数7.22万次,已超去年全年水平,刷新了历年新高。业内人士对此表示,今年以来股市大幅震荡,板块轮动加速,同时高景气产业主线内存在大量细分领域投资机会,叠加新冠肺炎疫情影响,线上调研场次增加,都让今年公募调研数据快速攀升。展望未来,通过深度一线的调研做好投研工作的趋势,还会继续加强,并将有助于公募基金提升投资胜率和打造可持续的投资业绩。随着今年股市波动加大,公募基金加强了上市公司调研力度。Wind数据显示,截至8月27日,今年以来141家公募基金调研上市公司总次数7.22万次,已经超去年全年的6.93万次,刷新历年新高;平均每家公募调研涉及的上市公司数量328家,也比去年全年的281家增长16.6%。谈及公募调研数据创新高的情况,银华互联网主题基金经理王浩表示,调研数据刷出新高,主要是因为部分区域受疫情影响出差困难,反而促进了线上交流成为主要的调研形式,习惯于线上调研之后,其便利性逐渐显现,每天安排的场次大幅增加,也体现为每天工作时长不断延长;另一方面,今年股市大幅震荡,也进一步提升了机构投资者的调研需求。嘉实基金也认为,今年公募调研次数快速攀升,有如下几个原因:第一,今年市场风格表现更加极致,波动较大,板块轮动加速,这需要无论是基金经理还是研究员都要更密切进行一线调研;第二,从中长期看,公募基金经理更密集的调研也与当下市场长期的结构化趋势息息相关;第三,在确定性的产业机会中寻找优质个股时,不仅需要挖掘,还需要追踪,需要不断地进行动态评估,这些都需要充分的调研为基础。此外,今年调研频次整体增多,还有一个可能的原因是线上方式增强了调研的便捷性。“当下市场结构化趋势进一步明显,其中包括能源转型等为代表的高景气产业正成为投资主线,但这一产业主线细分领域诸多,潜在的细分投资机会也较为丰富。如果要前瞻性捕捉这些机会,需要基金经理和研究员充分走出去,深入产业一线,以更高频、更宽的研究视野,去检视和挖掘产业链机会。”嘉实基金相关人士称。北京一位公募人士也表示,随着公募基金主动权益类基金经理、上市公司数量的增多,近年来股市波动加大、市场风格的切换,以及地缘政治,新冠肺炎疫情对企业基本面影响加大等因素,依靠主动选股、自下而上投资的主动权益类基金经理,也加大了上市公司调研力度和密切跟踪程度,这些都导致公募调研上市公司的频次增多,覆盖范围也越来越广。从各家公募调研数据来看,截至8月27日,今年以来嘉实基金以调研783家上市公司、1690次的调研总次数位居公募基金行业首位;华夏、南方、富国、博时基金,今年调研总次数也超过1300次,可谓调研最为勤奋的头部公募机构。另外,广发、鹏华、中欧、银华基金等多家公募今年调研总次数也超过1000次,调研公司家数都超过了500家,皆位居行业调研次数的前十强。谈及频繁调研和广泛调研对公募基金做好投资的作用,银华基金王浩认为,公募基金频繁调研可以使得信息“船舶”速度加快,投资机会会迅速被市场发掘,表现为股价震荡加剧,更容易急涨急跌。作为一个整体,频繁调研并不能增加市场的回报率,不增加收益率,但对每一家投资机构而言,不参与调研竞争就会错失投资机会。嘉实基金也认为,中国市场具有非有效性和弱有效性的特征,其市场信息的传播是逐层的而非同时的。市场有效程度的不同,决定了在中国市场做投资最重要的方法就是基本面投资和深度研究。所谓基本面投资,是从宏观、产业、企业的基本面遴选更有质量的信息,用不断完备的方法论去验证和分析信息,从中获取回报;而深度研究最核心的环节就是调研,通过扎实的调研既有利于持续追踪、识别机会,也有助于防范风险。据嘉实基金分析,通过反复的调研,尤其是对目标产业和目标标的的持续追踪,有助于保持对标的的把握,进一步提高研究的胜率;第二,通过对产业、行业与个股的高频追踪,以及在产业内广泛调研,有利于进行交叉验证;第三,当下市场机会更倾向于结构化与细分化,结构化表现在市场机会始终蕴藏在少数景气产业中;细分化则体现在即便是同一个高景气产业中,也更多需要聚焦其中的细分优势领域;最后,深度的一线调研,有利于更好识别行业、企业最接近真实的状况,更利于识别和发现潜在的风险,而这是案头研究很难做到的。从近五年来看,公募调研总数据、平均每家公募调研上市公司数量都在持续攀升,多位业内人士认为,上述现象大概率会持续下去。“这种情况有望继续持续下去,业绩是每天公告的,竞争也是无处不在的。”王浩称。嘉实基金也认为,从未来趋势看,投资的过程只会越来越严谨,投资与研究的互相驱动会越来越紧密。以调研来增强研究的可靠性,会始终是公募的主要选择。伴随大数据等技术发展,金融科技的赋能或许会提升包括调研在内的深度研究过程的胜率。“在嘉实有一种共识,那就是先做社会研究家,再去做投资者。”嘉实基金相关人士称,我们相信只有通过持续的、深度的基本面研究,才能不断强化对产业、对行业、对企业的基本面理解,才能不断提升投资的胜率,也才有机会为投资人提供可持续的业绩。据悉,为鼓励投研团队积极调研,嘉实构建了“投资须研究,研究即投资”的投研体系,要求从基金经理到研究员,投研团队的每一位成员都要全程参与研究、投资,力求明确每一笔投资收益的来源和逻辑。同时,嘉实基金还加强探索和夯实投研一体化,进一步推动行业研究与投资的互为一体和双向驱动。