9月2日(上周五),三大指数呈窄幅震荡格局,截至收盘,沪指涨0.05%,深证成指跌0.09%,创业板指跌0.03%。板块方面,通信、船舶制造、计算机设备、半导体、游戏、汽车零部件等板块涨幅居前;风电、酿酒、煤炭、光伏、钢铁、能源金属等板块跌幅居前。卫星导航概念掀涨停潮,神宇股份、合众思壮、波导股份、上海沪工等多股涨停。两市超2500只个股涨停。

那么今日盘前有哪些值得划重点的资管大事:

新基金卖不动,基金公司这样破局!

募资超4200亿!这类投资火了,头部私募出手

基金公司扎堆布局QDII

总规模超1.5万亿!这类基金持续壮大,这个效应却愈演愈烈

基金投顾大时代!多家券商核心数据大曝光,华泰东方中信领跑,规模超百亿!

中报季正式收官,公募最新解读

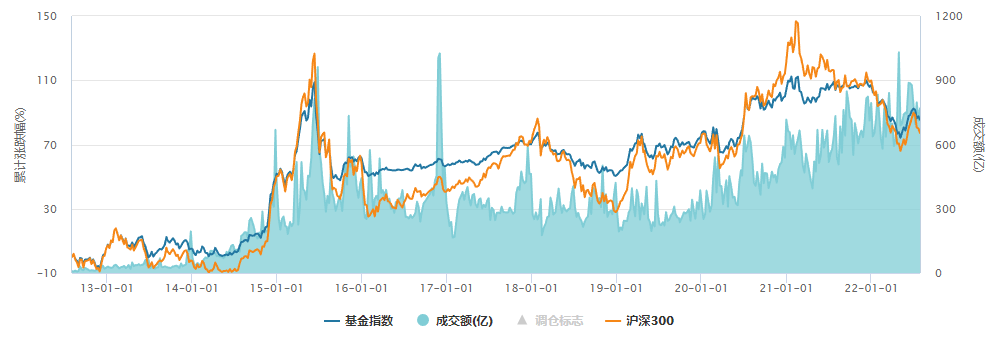

上周五(9月2日),上证基金指数跌0.16%收报6652.54点,深证ETF跌0.09%收报1473.66点,乐富指数跌0.11%收报7394.19点。

新基金卖不动,基金公司这样破局!

2022年市场震荡之下“新基金”发行明显遇冷,不少公募基金公司将破局之道放在激活“老基金”之上。这让规模已达27万亿公募基金行业或开始走出“赎旧买新”的困局。

中国基金报记者发现,今年以来行业发力“持营”动作频频:纷纷增速老基金“C份额”、降低老基金管理费和托管费率、转为券结模式、积极参与银行“二次首发”,或者实现产品改造满足各渠道不同需求等。

募资超4200亿!这类投资火了,头部私募出手

在经历上半年的寒冬之后,下半年定增市场回暖明显,相关数据显示,7、8月连续两个月定增募资金额均超千亿,而今年整体定增募资额超过了4266亿元。私募认为,这跟市场的反弹有关,而且由于估值不高,价格对投资者的吸引力上升。但实际上今年定增市场结构分化非常明显,“新半军”相关产业链公司更受关注。私募提醒,部分火热赛道的定增定价偏高,也需要注意风险。

基金公司扎堆布局QDII

美股去年底以来的表现可谓异常惨淡。数据显示,截至9月2日,2021年11月18日以来纳斯达克指数跌幅达到26.95%,已超过历史上绝大部分进入衰退时美股的回撤幅度。

市场往往“危中有机”,美股调整或也能带来机遇,引来不少基金公司悄然布局美股QDII产品,尤其布局纳指100ETF的基金公司逐渐增多。不过,也有基金公司认为,布局A股的基金产品赛道已经异常拥挤,积极布局QDII是为了寻找差异化布局。

总规模超1.5万亿!这类基金持续壮大,这个效应却愈演愈烈

今年以来资本市场持续震荡,ETF基金份额与规模双双逆市攀升。截至2022年9月2日,年内ETF份额累计增加逾3400亿份,ETF总规模已突破1.5万亿。随着ETF 市值规模的增长,市场中规模超过百亿的旗舰型产品不断增多。

尽管总规模再上新台阶,ETF基金市场分化依然显著,基金公司及产品头部效应愈演愈烈。业内表示,以国外的被动指数基金占比为标准,我国ETF及指数基金产品仍有很大的发展空间。但新的指数开发及产品设计难度加大,需要兼顾独特性与市场接受度。

基金投顾大时代!多家券商核心数据大曝光,华泰东方中信领跑,规模超百亿!

券商财富管理转型重要蓝海,一批核心的基金投顾业务数据信息出炉。随着上市券商半年报发布,已有10家券商披露基金投顾业务数据,华泰证券、东方证券、中信证券3大券商领衔,业务规模都超百亿。

申万宏源证券、国信证券、招商证券、财通证券等券商,投顾业务展现出较好的发展势头。由于基金公司、第三方平台开展投顾业务规模,并无公开数据可查,上市券商财报成为观察投顾业务的重要窗口。当前公募基金数量超过10000只,资产规模27万亿,基金经理数量也超过3000位,帮助投资者担任顾问的基金投顾业务,发展前景非常广阔。

中报季正式收官,公募最新解读

A股上市公司中期业绩报告披露季收官。总体来看,全部A股中报业绩增速有所下滑;上游能源、材料和半导体等行业景气态势稳健,净利润增速贡献较大;消费者服务、地产等行业业绩承压。

多位基金经理表示,中报披露之后,组合调整的视角逐渐偏向明年,对于那些景气度较高、但估值和市场关注度较低领域,会着重去关注投资机会。同时对于一些交易拥挤度比较高的板块,则会着重去关注它们的投资风险,同时会适度灵活调整仓位。

平安基金

宏观流动性大概率将继续维持宽松态势

A股仍具备长期投资价值

近期美联储鹰派催生美债收益率和美元指数,人民币汇率快速贬值导致北向资金扰动较大,市场分歧下噪声逐渐增多,成长主线巨震回调。事实上,国内外宏观环境未发生显著变化,尤其是国内经济弱流动性充裕的格局短期看不到改变,政策必然“以我为主”,因此不建议参与噪声交易,仍然坚守成长方向:

1、内外需均强的能源替代,如风电、光伏、储能等机会较为明确;

2、制造业景气产业链,如内需较强(政策刺激或周期属性均可)的新能车、电池等板块及其上下游产业链;

3、创新驱动下的供给创造需求,如新兴技术景气的机器人、ARVR、新型储能例如电化学等方向;

4、受益于国产替代和自主可控的半导体、软件、军工。

金鹰基金

市场延续震荡修复

经济预期强弱或将决定风格收敛程度

海外紧缩交易回摆,国内稳增长政策效果待检验,市场延续震荡修复,曙光有待基本面提振,恢复有待时日。进入9月,仍需观察前期稳增长政策效果,基本面验证才能凝聚市场共识,着重观察企业中长期信贷、地产政策等方面。近期国内疫情反复,不利于经济斜率修复,在国内经济企稳复苏和10月重要大会之前,国内货币环境易松难紧。海外美国经济虽有走弱,但就业数据或依然显现韧性,美国通胀压力缓和更多有待四季度,前期过度交易衰退式宽松的市场预期将向紧缩回摆。总体而言,9月市场仍偏向震荡,更多机会或来自自下而上。

行业配置上,继续维持均衡配置,前期极端分化的风格需要收敛,短期成长需消化交易拥挤和外围紧缩预期的回摆,估值偏低、滞涨的消费和稳增长主线或有回摆,经济预期强弱将决定风格收敛程度,中期仍可维持“科技+消费+稳增长”的均衡配置予以应对。

9月5日 晚上18:30

感兴趣的用户可以登录中国基金报APP预约观看

2022-09-05 08: 30

2022-09-05 00: 15

2022-09-04 21: 42

2022-09-04 18: 50

2022-09-04 16: 36

2022-09-04 14: 55