2019年12月中下旬,国泰、华泰柏瑞、富国基金等6家公募成立了逐笔份额提取业绩报酬的浮动费率基金。如今,这类基金运作将近三周年,基金超额收益明显。

多位业内人士对此表示,由于浮动管理费基金往往设置一定持有期限,管理费率与基金业绩直接挂钩,投资策略上更偏稳健和绝对收益等,该类基金成立以来多数斩获大幅超额收益。同时,该类产品还有利于基金管理人与持有人实现利益捆绑和共赢,也将鼓励更多优秀基金经理为普罗大众服务,未来还有进一步创新和发展的空间。

超额收益明显

浮动费率基金近三年最高赚83%

2019年12月18日-26日,国泰、华泰柏瑞、富国、兴证全球、华安、中欧基金等6家公募成立了逐笔份额提取业绩报酬的浮动费率基金。如今,这类基金运作将近三周年,超额收益非常显著。

Wind数据显示,截至12月16日,6只产品成立近三年平均收益率44.84%,超过同期沪深300指数涨幅近43个百分点,也超过同期混合型基金业绩近10个百分点,且所有基金收益率皆超过15%。

其中,徐治彪管理的国泰研究精选两年成立近三年净赚83.05%,位居首批产品业绩第一,华泰柏瑞景气回报一年收益率为53.28%,同样斩获不俗回报;富国基金、兴证全球基金旗下产品同期也都站在40%以上,相对业绩基准都出现明显超额回报,投资业绩可圈可点。

谈及浮动费率基金的超额收益,国泰基金基金经理徐治彪表示,无论是浮动费率基金还是固定费率的基金,基金经理都会一视同仁,以同等的专业度进行管理,平均分配精力。但浮动费率基金会通过利益绑定的方式,让基金公司、基金经理和投资者的利益诉求保持一致,投资者的购买体验相对会更加安心。而且由于产品设置了持有期,规模相对稳定,所以我们在投资策略上可能会更偏稳健和绝对收益。

“浮动费率基金根本上还是主动权益基金,核心在于这只基金操盘的基金经理是谁,对于投资者而言,一方面是选择风险特征和投资期限相匹配的产品,另一方面也要选择比较认可的基金经理。”徐治彪称。

另一位公募基金经理也表示,近三年股市跌宕起伏,但浮动管理费基金整体呈现出了比较明显的超额收益。

在该基金经理看来,浮动管理费基金的超额收益可能有以下几方面的原因:一是浮动管理费基金往往设置一定持有期限,有利于基金经理从相对长期的视角出发进行投资,尽可能降低短期申赎对组合收益的影响;第二,浮动费率基金的收费模式将管理费率与基金产品业绩直接挂钩,一定程度上让这类基金在运作中往往更加谨慎,近两年波动放大的市场行情也会让基金经理有更多降低回撤角度的考虑;第三,各家基金公司对于首批浮动管理费基金非常重视,多安排旗下较为资深的基金经理掌管,实战经验也比较丰富。

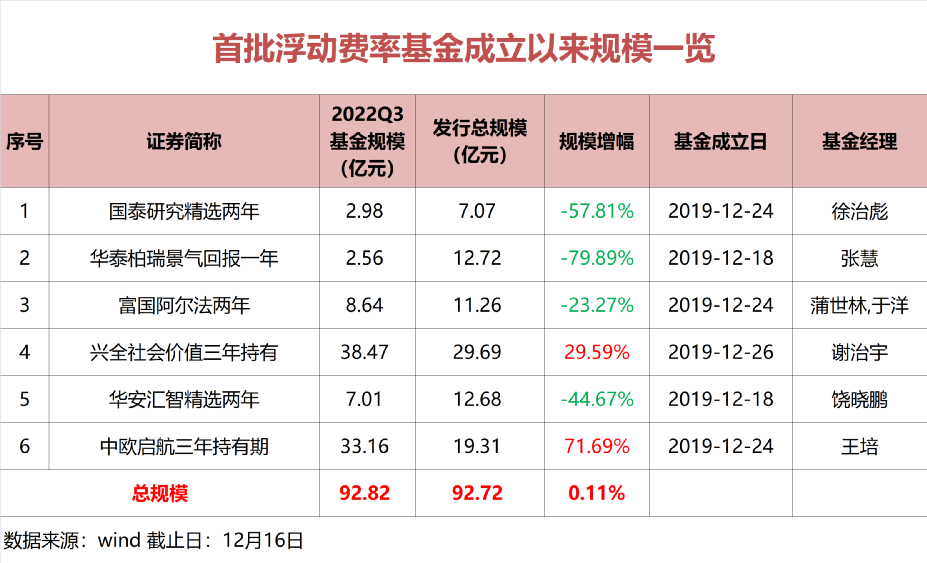

虽然浮动管理费基金业绩亮眼,但成立近三年来,基金规模没有出现明显增长,部分绩优产品甚至出现较大程度的规模缩水。

截至2022年三季度末,上述6只产品总规模92.82亿元,比基金成立日规模几无变化。

其中,成立以来业绩超83%的国泰研究精选规模缩水近6成,业绩超50%的华泰柏瑞景气回报一年规模缩水近8成,两只绩优基金存续规模都低于3亿元,富国阿尔法两年、华安汇智精选两年等也出现了不同程度的规模萎缩。

如果考虑到基金净值增长带来的对冲,这类产品规模缩水就更为严重,“叫好不叫座”成为这类产品持续运作的难题。

在徐治彪看来,公募基金和基金经理的社会价值就是给老百姓管钱,一方面要在风险可控的基础上给客户保值增值;另一方面,也肩负着帮助老百姓提升投资价值观的责任。他本人非常愿意跟投资者分享,直播和路演频率非常高,希望通过交流能让投资者有一点新的认识,以后少犯一些错误;希望未来能让资本市场得到一些正向价值观,做一些正确的事情。

事实上,在浮动管理费基金近三年的管理实践中,徐治彪感悟颇深。在他看来,浮动费率产品为大众投资者参与高门槛的私募基金提供了一种解决方案。但公募产品在运作机制上相较私募产品具备天然优势,比如监管机制更严格、投研机制更完善等。具体到浮动费率类产品,优势更加明显,比如要年化收益率8%以上才计提业绩报酬、退出时统一计提等。

“我们在管理这一类产品时,会更偏绝对收益目标导向,而且由于整体规模不大,所以交易的灵活度会更高,这在我们产品的业绩上也有所表现。”他说。

在徐治彪看来,浮动费率类的产品是“强化证券基金经营机构长期业绩导向”的重要探索,可以更好地激励基金公司和基金经理做好长期业绩,与持有人始终站在一起。“我也是国泰研究精选的持有人,从我的内心是非常认可这一类产品的。”

上述公募基金经理也表示,浮动管理费基金将管理费的提取与基金收益表现相挂钩,旨在通过科学合理的激励机制,增强管理人和持有人的利益一致性,激励基金管理人更加重视基金长期业绩的同时,也有利于提高投资者的积极性,双方利益捆绑,力争实现共赢。另一个角度,业绩激励机制的更多选择,也有利于基金公司维护旗下绩优基金经理的稳定性,让更多优秀的基金经理留在公募行业中为普罗大众服务。

对于未来这一类产品的发展,徐治彪认为还有进一步创新的空间,比如是否可以实现阶梯式的费率结构、管理人是否可以合理让利,总之是要切实把持有人利益放在首位,全力践行公募基金“普惠金融”的重要角色。

2022-12-18 21: 26

2022-12-18 17: 17

2022-12-18 15: 28

2022-12-18 13: 44

2022-12-18 11: 21

2022-12-18 08: 37