最牛大赚400%!刚刚,基金公司长期业绩榜单来了

方丽 2023-04-03 09:26

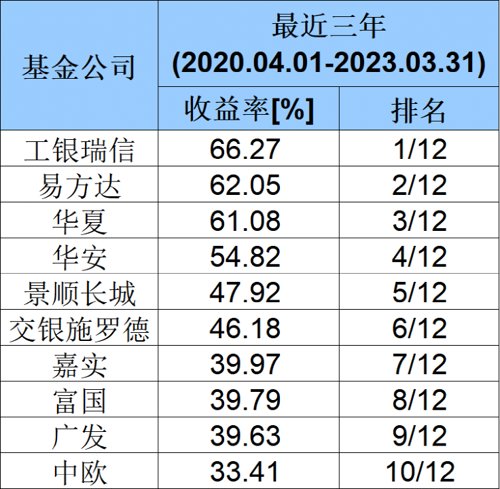

受国内外不利因素影响之下,2022年呈现震荡大跌行情,然而行情在绝望中诞生,自11月市场悄然反弹一直延续到2023年一季度。可以说,资本市场最大的确定性就是充满不确定性,“变化”是A股市场的常态。投资是一场持久的赛跑,考验是应对市场的抗风险能力以及把握机遇的能力,只能用业绩证明实力。最近10年的牛熊交替中,究竟哪家基金公司跑在前列?大基金公司中谁独占鳌头?最近5年市场由熊转牛风格变化较大,哪家公司反应最为迅速,踏对市场节奏?最近3年市场结构性机会突出,究竟哪家公司站在风口上?在2023年这一波A股回暖潮之下,哪家公司表现最为亮眼?海通证券日前发布基金公司权益类基金绝对收益排行榜,揭晓上述谜底。中国资本市场这10年,可谓是风云跌宕,出现多次牛熊轮换。10年也能检验一家基金公司的长线投资能力,更体现了基金公司的投研综合实力,值得投资者关注。自2013年开始,中小盘成长股开始腾飞,尤其是在2015年出现大牛市,当时上证指数创下历史性第二高峰,达到5178点。然而,2015年下半年市场由牛转熊,市场急剧调整,甚至在2016年初出现熔断。此后,市场开始进行调整,2017年开始价值投资逐渐崭露头角,一大批龙头股表现出色,企业的内生价值得到市场的关注和肯定。而2019年、2020年结构性牛市开始出现,消费、医药和科技等黄金赛道汇集了资本市场的目光。2021年,市场波动加大,新能源、光伏等板块在结构性行情中表现出色。2022年市场在国内外不利因素影响之下,持续调整、跌跌不休,在4月底上证指数失守3000点位,一度下探至2863点,大部分权益类基金业绩损失惨重。但这个点位市场又开启反弹格局,7月份反弹至3400点附近,结果又出现一波大跌,在去年10月底有探至2880点附近。而从2022年11月开始,市场就出现一波反弹格局,一直延续至今,2023年3月31日沪指收盘于3272.86点。虽然市场起伏震荡,但在这10年间,一批抓住市场机遇的基金公司获得较好业绩。海通证券数据显示,2013年4月1日至2023年3月31期间,财通基金成为近十年权益类基金绝对收益榜榜首,最近10年权益基金平均收益率达到400.46%,在68家基金中排名第一,也是目前唯一一家10年收益率超过400%的基金公司。兴证全球基金紧随其后,以342.07%的收益在68家基金中排名第二,银河基金则以339.44%的收益率位列第三,诺德基金最近10年的业绩也超过330%,达到335.47%。景顺长城、浙商、交银施罗德、汇丰晋信也表现较好,这些基金公司整体收益均超过300%。此外,平安、中欧旗下基金近10年业绩也逼近300%水平,分别达到296.22%、294.39%。从基金公司规模来看,海通证券专门设置了权益类基金大型基金公司、中型基金公司和小型基金公司绝对收益排行榜。从最近10年的业绩来看,大型基金公司的平均收益显著高于中小型基金公司。其中最近12家大型基金公司平均收益为242.61%,而中型和小型的仅为188.12%、190.95%。这也说明大型基金公司投研实力更强,能够快速根据市场变化调整投资步伐和节奏,获得较好收益。从大型基金公司业绩榜单看,兴证全球、景顺长城、中欧、富国、交银施罗德等基金公司业绩较好,也因此拥有较好感召力。从A股历史来看,5年往往呈现一轮牛熊周期。因此,5年投资业绩也非常具有代表性,受到投资者的关注。从 2018年4月1日到2023年3月31日的5年间,股市起伏较大,2018年是历经2015年牛市之后的调整期,市场起伏波动,几乎是市场最为低迷之际,直到2019年才逐渐回暖,随后出现两三年结构性行情开始。不过,2022年一度A股市场震荡大跌,2023年开始震荡反弹。这五年间涌现出一批“长跑”能力突出的基金公司。海通证券数据显示,金元顺安成为最近五年权益类基金绝对收益榜冠军,最近5年权益基金平均收益达到143%,在111家基金中排名第一。旗下由缪玮彬管理的金元顺安元启最近5年收益率达到260.56%,在全部主动权益基金中位居第三,这只基金或为金元顺安五年业绩登顶助力颇多。信达澳亚基金以134.9%的收益率,占据了“榜眼”之位。平安、农银汇理、鹏扬、中银国际证券排名第三至第六,这些基金公司整体收益均超过110%,这些基金公司也都有表现非常亮眼的基金经理管理品种。此外,华商基金、万家基金、华安基金、大成基金等表现也不错,整体收益率超100%。最近5年的业绩来看,也是大型基金公司的平均收益也高于小型基金公司。其中最近5年大型、中型、小型基金公司平均收益为77.81%、64.51%、51.24%。这也说明大中型基金公司较为强大的投研实力,能让基金公司更及时地把握市场机遇获取较好收益,同时在市场震荡之时也表现出较好的抗跌能力。从大公司业绩来看,相对来说,华安、工银瑞信、景顺长城、易方达、交银施罗德近五年业绩较好。值得一提的是,最近5年还有3家基金公司的权益类收益率收益率为负数,亏损幅度最大的达到10.48%。3年期业绩同样汇集了众多投资者的目光,也是最受到市场关注的一个指标。近两三年来,市场结构性牛市明显,然而市场波动也较大,对各大基金公司投研能力和风险控制都带来挑战。海通证券数据显示,从3年期(2020年4月1日到2023年3月31日)绝对收益排名看,三年期冠军为农银汇理基金,旗下权益类基金平均收益超过127.74%,在137家公司中排名第一。位居第二和第三的分别为是金元顺安、汇丰晋信,旗下权益类基金平均收益率达到122.84%、116.85%,显然踏准了市场的节奏。中泰资管和中庚基金在最近三年的业绩也超过100%,分别达到113.98%、107.1%。此外,东方、大成、红土创新、恒越基金、创金合信旗下权益类基金3年期绝对回报也进入前十,彰显出较强的中期投资能力。从基金公司规模来看,大中小型基金公司在三年期业绩上差异很小。12家大型基金公司3年收益平均值为46.09%,而10家中型基金公司的平均收益则为46.33%,纳入统计的115家小型基金公司这一业绩数据为46.89%。以3年期为跨度,中,大、中、小型基金公司的业绩差异并不大,说明周期越长,才越能考察大型基金公司投研平台的能力。从大公司业绩来看,工银瑞信、易方达、华夏、华安、景顺长城、交银施罗德等近3年业绩较好。从各大主流指数一季度表现来看,一改2022年的颓废气质实现全线飘红,尤其板块涨势出现分化,chatGPT带动的人工智能、中字头的“中特估”、半导体等板块涨势如虹,重点布局这些赛道的基金公司业绩脱颖而出。较好的基础市场走势也让主动权益基金赚钱效应重新回归。一季度获得正收益的基金公司达到139家,占比82%。从目前看,业绩表现较好的是天治基金,一季度权益类基金收益率达到13.9%,申万宏源证券、诺安基金的一季度收益率也超过13%,达到13.14%、13.08%,三者之间差异非常微弱。此外,财通证券资管、英大基金、湘财基金的收益率超过10%,而中金公司、中庚、益民、万家、华润元大、长安、银河等也表现不俗。1、基金管理公司绝对收益是指基金公司管理的主动型基金净值增长率按照期间管理资产规模加权计算的净值增长率。期间管理资产规模按照可获得的期间规模进行简单平均。2、主动权益类基金包含主动股票开放型、强股混合型、科创强股混合型、偏股混合型、平衡混合型、灵活混合型、灵活策略混合型和主动混合封闭型基金,不含指数型、生命周期混合型、偏债混合型基金、港股灵活策略混合型、港股偏股混合型、港股强股混合型和QDII基金。主动固定收益类基金包括纯债债券型、准债债券型、偏债债券型基金、可转债基金、短债基金和非摊余成本法的封闭债基,不包含货币基金、理财债基、摊余成本法封闭债基和指数债基。 纯债类基金包含纯债债券型、纯债债券封闭型、短债债券型基金。偏债类基金包含准债债券型、准债债券封闭型、可转债债券型、偏债债券型基金。 3、大、中、小型公司的划分:按照海通证券规模排行榜近一年主动权益(主动固收)的平均规模进行划分,按照基金公司规模自大到小进行排序,其中累计平均主动权益(主动固收)规模占比达到全市场主动权益(主动固收)规模50%的基金公司划分为大型公司,在50%-70%之间的划分为中型公司,其余为小型公司,小型公司还包括旗下存续时间最长的产品成立不满1年的公司。