1月12日,三大指数早盘冲高后震荡回落。截至收盘,沪指跌0.16%,深证成指跌0.64%,创业板指跌0.91%。盘面上,受“中共中央、国务院发布关于全面推进美丽中国建设的意见”的消息影响,环保板块早盘大幅高开,随后回落,涨幅大幅收窄,节能铁汉、正和生态、大千生态等涨停;船舶股午后拉升,中科海讯涨逾12%;光伏概念走强,中旗新材等多股涨停;其他板块中,电力、银行、石油、鸡肉等涨幅居前;软件、次新股、混合现实、云游戏、旅游、半导体等跌幅居前。两市3500只个股下跌,成交金额逾6700亿元。

那么今日盘前有哪些值得划重点的资管大事:

多家规模大增!中外量化私募大比拼来了

这类策略“彻底火了”!私募出手

连续两年发行数量居历史高位!这类产品“火了”

什么信号?基金“密集增设”

个人养老金基金名录最新公布!

逆周期布局!这类基金密集成立

REITs停牌潮!多方密集出手

抢滩被动投资!外资公募出手

这类产品!公募持续加码

三大方向!基金公司年关招聘来了

创新高!“继续火爆”

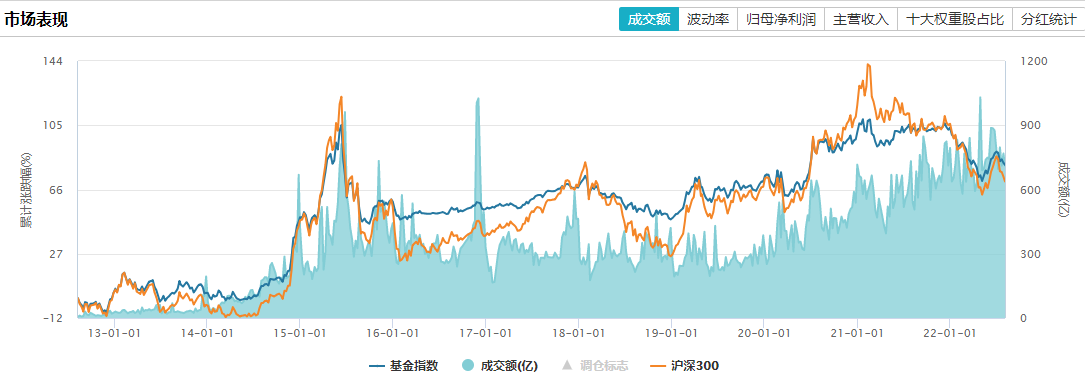

上周五(1月12日),上证基金指数跌0.57%收报5796.35点,深证ETF跌0.38%收报1210.78点,乐富指数跌0.79%收报6068.89点。

多家规模大增!中外量化私募大比拼来了

近年来,一些外资量化、多策略私募机构在中国市场发展迅速,实现规模扩张;与此同时,国内量化机构也快速崛起,展现出更为强劲的增长势头,毫不逊色于外资,甚至在某些策略上超越外资。事实上,在多年前,当全球量化投资机构刚来中国展业时,投资者心中还有疑问,外资量化机构会不会全面碾压国内量化机构,但目前看起来事实并非如此,两类机构展现出了不一样的特色,在各自擅长的领域,赢得了投资者“芳心”。

近期,中国基金报记者采访了全球和国内的投资机构、三方数据平台和私募托管机构等,深入了解国内和外资量化私募的异同,他们各自的竞争优势在哪里,该如何更加客观地看到两者区别和优劣势。

这类策略“彻底火了”!私募出手

2024年A股开局,大盘“不红”,但高股息、红利板块却“红了”。多位接受采访的私募认为,其背后是投资者对于确定性的追求,这些品种具备防御性和价值投资属性。当前中国经济走向成熟,投资者更看重股东回报。私募也认为,近年来高股息板块范围在扩大,高科技、医疗健康、消费等板块的股息率也在提升。但在这波上涨后,有私募提醒,部分高股息个股的股息率有所下降,需要对其未来分红和盈利增长有更确定性的研究。

连续两年发行数量居历史高位!这类产品“火了”

虽然新基金发行市场依然低迷,但公募基金逆周期布局公募FOF的力度不减。数据显示,在2022年新发139只FOF后,2023年再有118只FOF成立,其中混合型FOF占比高达95%,混合型FOF中,养老FOF又占据大头。

接受记者采访的基金公司和业内人士表示,各家公募逆市布局FOF,主要是基于产品线布局的考虑,当前市场点位已经具备相当吸引力,而且瞄准个人养老金市场的养老FOF,也成为各家公募的“兵家必争之地”。他们也建议,对于公募FOF,尤其是养老FOF,要以长周期考核投资业绩,并督促基金管理人强化投研能力,更好实现个人养老金的保值增值。

什么信号?基金“密集增设”

继增设前端不收费的C类份额后,基金公司纷纷为存续老基金增设D类份额。

中国基金报记者发现,目前新设置的D份额在费率设置、申购门槛等方面具有特色,主要是为满足不同渠道的投资者需求。近两年在市场低迷、新发基金难卖的情况下,基金公司增设各类基金份额的情况显著增多。

业内人士表示,此类“微创新”目的在于通过不同的费率设置及申赎规则满足不同平台及各类投资者的多元化诉求,提高存量产品竞争力,也在一定程度上体现出行业对持营重视度的提升。

对于投资者而言,各类份额“迷人眼”,需要在充分了解各份额背后区别的基础上,结合自身投资规划和风险偏好做出合理选择。

个人养老金基金名录最新公布!

个人养老金队伍持续扩容。

1月12日,证监会发布的最新一期个人养老金基金名录和个人养老金基金销售机构名录显示,截至去年底,个人养老金基金数量达178只、个人养老金基金销售机构数量达50家,相比三季度分别新增17只、2家。

自2022年11月个人养老金基金制度落地以来,个人养老金基金和销售机构双双稳步扩容。基金产品的增加和销售机构的持续添新,将为资本市场带来更充沛的中长期资金。

逆周期布局!这类基金密集成立

新年以来,公募布局发起式产品的热情延续。这类由基金管理人“自掏腰包”设立的产品,短期类甚至成为新发市场的主流。而在基金发行整体低迷的2023年,发起式产品成立数量创历史新高。从基金类型看,权益类基金数量占据去年发起式设立基金的六成以上。

受访人士指出,基金公司在市场低迷时加大发起式权益产品的创设力度,是一种逆周期的布局行为,体现出基金管理人对股票市场中长期乐观预期和低位布局的信念。

REITs停牌潮!多方密集出手

新年伊始,公募REITs板块的一波停牌潮让市场“猝不及防”。

截至1月13日,2014年开年刚过了9个交易日,就有5只公募REITs相继发布停牌公告,部分公募REITs短短几天时间内停牌的次数就多达2、3次,涉及的资产类型包括产业园区、仓储物流等。

伴随着停牌潮,中证REITs(收盘)全收益指数开年一度“七连跌”,截至1月13日,年内跌幅为7.63%。

多位业内人士表示,REITs停牌潮反映了近期市场价格波动幅度较大的情况。但在相关产品发布缓释措施后,情况已有所好转,叠加后续基本面陆续企稳好转等因素,停牌潮现象或将得到大幅缓解。

在他们看来,目前,二级市场价格所隐含的资本化率/IRR水平已普遍高于一级发行价格,从而使得公募REITs产品的投资和配置价值日益凸显。

抢滩被动投资!外资公募出手

近年来,指数投资持续受到市场热捧,ETF赛道更是成为公募必争之地。记者注意到,不仅本土公募机构,外资公募机构也吹响指数投资号角,积极加码布局国内被动投资市场。开年伊始,10家公募机构集体上报中证A50ETF,其中,摩根资产管理作为唯一的外资独资公募机构,引起市场关注。此外,多家外资公募机构之前还上报了多只被动指数型债券基金。

多位业内人士表示,外资公募作为中国市场的新加入者,更多考虑错位竞争,产品力求差异化布局,为投资者提供多样化投资工具。

这类产品!公募持续加码

近期,易方达基金、万家基金、中信保诚基金、湘财基金、东兴基金、国泰君安资产管理等多家机构上报了行业主题量化产品,涉及高股息、红利、生物医药、高端装备、科创等多个热门主题。

多位业内人士表示,行业主题量化基金持股分散,可以覆盖更广泛的投资机会,也更有利于控制风险暴露,这类量化产品可能是未来产品发展的重要趋势。但由于目前行业主题量化产品对营销人员和目标客户均有一定的理解门槛,所以对产品销售端带来一定的挑战。

三大方向!基金公司年关招聘来了

岁末年初,往往是基金公司招兵买马的重要时点之一。近期基金公司发布的招聘信息显示,指数和量化投研人员、机器学习开发工程师以及投顾运营人员成为年初招聘的三大新方向。在当前的市场及行业环境下,公募人力资源部门相关人士表示行业招聘趋向细分化,考察也会更加全面细致。

创新高!“继续火爆”

作为2024年开年的投资热词,“红利策略”备受市场关注。不仅基金业绩表现亮眼,也持续受到资金青睐,引发各家基金公司密集布局,红利策略基金在2023年以来申报数和成立数均创下历史新高。

多位业内人士表示,红利策略具有较强防御属性,当前高分红、高股息板块的抗跌效应有望延续,看好红利策略的中长期投资价值。不过,普通投资者投资该类产品,还需要匹配自身风险收益特征,了解相关策略及收益特点,才能更好分享到产品的“红利”。

富国基金

继续磨底,保持耐心

整体而言,在经济复苏和全球流动性拐点这两重预期的共同作用下,A股市场有望逐渐走出底部区域。在拐点得到进一步验证前,可以采用“三角形式”布局,防守侧,配置高股息、低估值的红利策略,受益于基本面的逐渐修复和预期变化;进攻侧,可以聚焦于经济增长的供给端改善和新一轮产业周期的崛起,布局相对高波动的TMT科技成长板块,尤其是华为相关板块;中间层以稳健为主,布局受益于市场悲观情绪修复的医药、消费,以及受益于经济复苏的顺周期行业。

“红利风格”在低利率之下,高股息的性价比更为突出,而且很多公司还有“中特估”的加持或兼具低估值的特征;

前期强势的TMT板块在短期遭遇回撤后,值得中期关注成长空间与新的投资逻辑,而本轮最大的新逻辑在于华为新机和智能汽车引发的电子产业链国产化变革,同时华为、苹果等公司近期密集发布新机也已带动消费电子周期走出明显回升态势;

医疗保健、汽车、食品饮料、休闲服务等行业,随着经济的复苏有望进入一个较好的窗口期,尤其是前期超跌的医疗保健行业,在医疗反腐风暴影响消褪和GLP-1减肥药带来高增长预期的双重激励下,有望迎来较大程度的反弹;

地产及地产后周期如家电、建材等低估值、低机构配置的蓝筹品种在政策和预期提升之下有望出现交易性机会。

银华基金

市场处于底部区域

过去几个月A股和港股市场下行压力巨大,虽然已经确立了政策的方向和力度,但在基金销售遇冷,地产数据持续低迷,中美科技竞争激化等多重压力之下,A股和港股市场都出现了绩优股大幅下跌的现象。

我们认为,底部虽然煎熬,但市场处于历史估值的低位,情绪极度悲观下,反弹难以预判但随时可能发生。决定市场方向的积极因素在积累,美债利率下行趋势确立,用电量数据增高增长,出口数据也维持强势,城中村改造和新一轮房改即将发力对冲地产投资的下行,种种迹象表示,中国经济向上的力量已经形成。并可能随时转化成股票市场向上的动力,应该以积极的心态来应对。(数据来源:Wind,数据截至2024.1.12)

2024-01-15 08: 30

2024-01-14 21: 20

2024-01-14 19: 14

2024-01-14 18: 27

2024-01-14 16: 30

2024-01-14 14: 06