— 、宏观政策面回顾

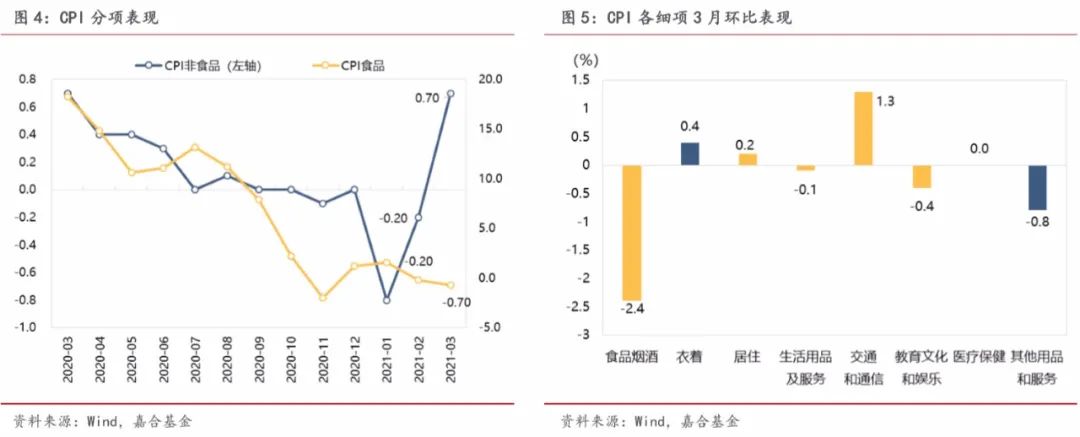

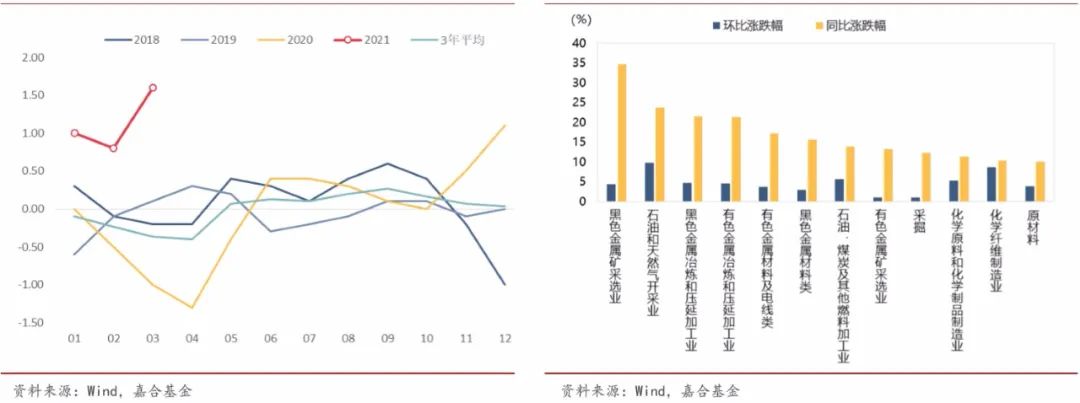

2021年3月份,全国居民消费价格(CPI)同比上涨0.4%,环比下降0.5%。全国工业生产者出厂价格(PPI)同比上涨4.4%,环比上涨1.6%。

(点击查看大图)

由于春节效应,3月份CPI环比数据往往会大幅度回落,过去3年平均环比-0.9%,2021年3月CPI环比为-0.5%,降幅小于历史水平,季节性影响明显减弱。主要原因是2021年“就地过年”政策导致回家过年人数仅为往年60%左右,礼品等节日性消费不及往年,2月份出现了反季节性的CPI环比下降现象,进而引起了3月份CPI环比数据降幅小于历史水平。

相应地,从同比数据来看,3月份CPI大幅提高至0.4%,一方面是因为前述环比降幅小于历史水平,另一方面是由于2020年3月CPI环比为-1.2%,为2018年以来的最低值,较为明显的影响之前的CPI数据。根据CPI同比表现的计算方式,2021年3月 CPI同比计算中剔除了2020年3月CPI环比,加入了2021年3月CPI环比,两相叠加使得3月份CPI同比超预期。换句话说就是翘尾因素对CPI同比的拖累大幅减弱,新涨价因素表现优于往年,导致3月份CPI大幅上行。

(点击查看大图)

从分项来看,3月份CPI同比回升得益于非食品项目的大幅上行。食品分项本月由-0.2%下滑至-0.7%,非食品分项由-0.2%回升至 0.7%。从细项来看,由于生猪存栏数量持续上行加上天气转暖鲜菜大量上市,拖累食品烟酒分项表现环比下行2.4 个百分点,也是食品分项数据持续表现不佳的原因;对于非食品分项而言,受国际原油价格上涨影响,汽油和柴油价格分别上涨 6.6%和 7.3%,带动交通和通信环比上涨1.3 个百分点,是3月份非食品分项上行的主要原因。

值得注意的是,工业品价格上行目前已经传导至 CPI,3 月份工业消费品价格上涨 0.7%,影响CPI上涨约0.22个百分点。展望走势,虽然食品分项中各类产品价格仍然处在下行通道,但边际变化空间较小,而目前工业品价格已经开始向 CPI 传导,预计4月份CPI将快速上行至1.0%(同比)附近。此外,PPI是否向CPI传导是央行的重点关注项目,目前已经出现的传导迹象可能进一步加强央行收紧货币的预期,可能对市场造成较大冲击。

(点击查看大图)

从环比看,受国际大宗商品价格上涨等因素影响,PPI上涨1.6%,涨幅比上月扩大 0.8 个百分点。与往年环比变化相比较,2021年前3个月PPI环比走出了完全反季节的形态,一方面3月份PPI环比上涨速度加快, 1.6%的环比增速为近年来最高水平,4.4%的同比涨幅中,新涨价影响约为 3.4 个百分点;另一方面由于去年疫情原因,3月份PPI大幅下行,而去年3月份PPI环比不计入2021年3月PPI同比,导致翘尾因素对于整体PPI水平的拖累下降,综合下来使得本月PPI同比大幅上行。

分细项来看,调查的40个工业行业中,价格上涨的有30个,上涨面达75%,下降的 6个, 持平的4个。国际原油价格持续上行,带动国内石油相关行业价格涨幅扩大,其中石油和天然气开采业价格上涨9.8%,石油、煤炭及其他燃料加工业价格上涨5.7%,化学原料和化学制品制造业价格上涨5.3%,涨幅分别扩大 2.3、0.8 和 3.2 个百分点。受进口铁矿石价格上涨、国内工业生产和投资需求上升等因素影响,黑色金属冶炼和压延加工业价格上涨4.7%, 涨幅扩大2.4个百分点。近期国际市场铜、铝等有色金属价格上涨较多,推动国内有色金属冶炼和压延加工业价格上涨4.5%, 涨幅扩大3.0个百分点。据测算,上述五个行业合计影响PPI上涨约1.27个百分点,占总涨幅的八成。

由于2020年4月份PPI环比水平处于绝对低位(-1.3%),同时,虽然目前国际大宗商品价格上行速度有所减弱,但仍处在上行通道中,预计4月份PPI仍将大幅上行,尤其是PPI同比水平可能突破 7.0%。

(点击查看大图)

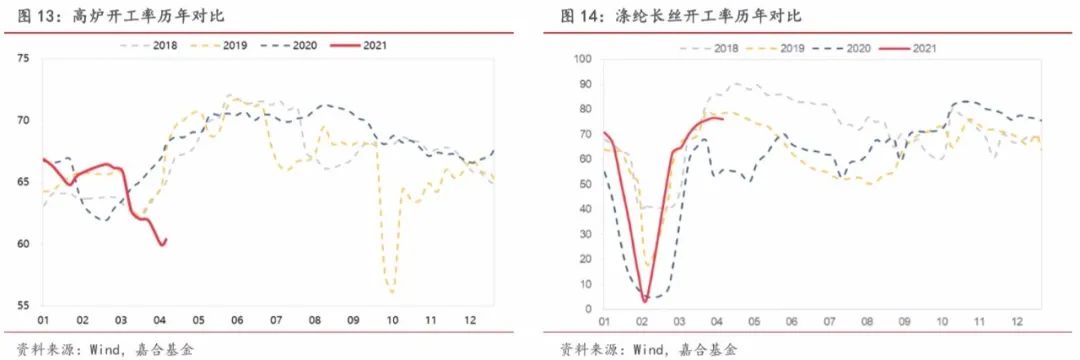

二、本周高频数据回顾

本周大宗商品价格延续上周趋势,普遍上涨,库存降低,集装箱和干散运价出现下行。前期库存上行和价格高位震荡属于短期季节性扰动的判断基本印证,目前已带动国内PPI和CPI上行,通胀预期加重。随着海外疫情的逐步修复,前期投放的大量流动性逐渐流入大宗商品领域,在海外货币政策宽松持续的情况下,大宗商品价格预计将持续上行。进出口高频数据已连续两周回落,国内经济增长动能面临向内循环转换的过渡期,经济复苏速度可能面临换挡。

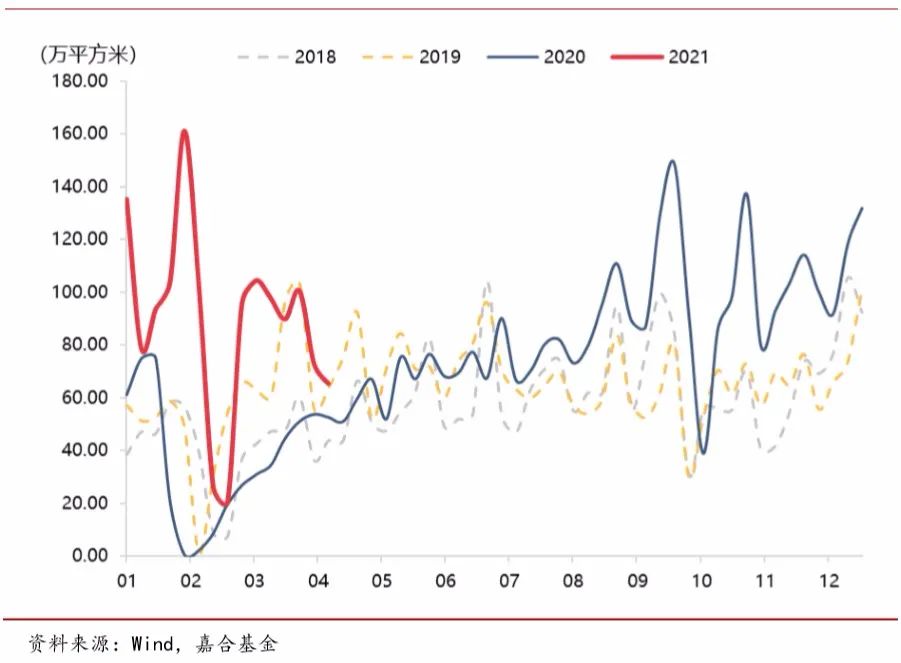

(点击查看大图)

房地产销售高频数据符合我们之前的判断,在房地产监管趋严的大背景下,房地产很难有进一步超预期的可能,基本符合季节性规律。预计房地产整体成交在9月份之前维持区间震荡,对于房地产销售领先土地成交1-2个季度的领先规律可能在房企融资渠道受限以及集中供地的环境下受到冲击。

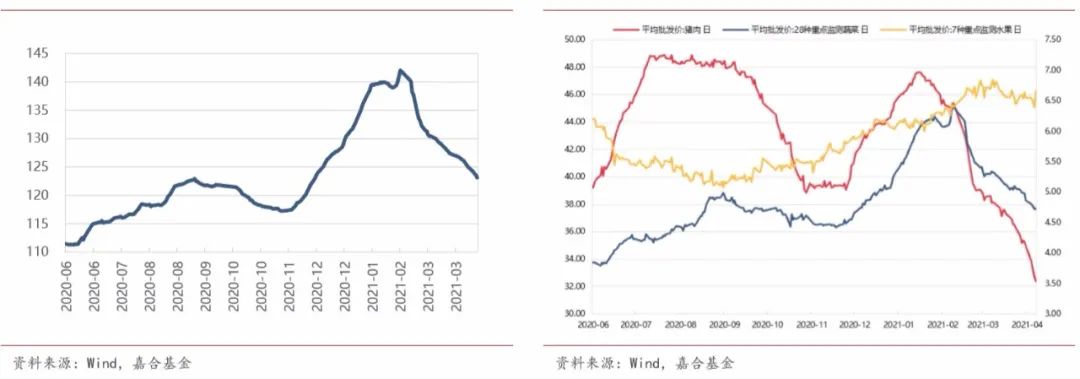

(点击查看大图)

农产品价格批发价格指数继续回落,猪肉价格快速下行。本周猪肉、蔬菜价格持续下行,水果价格保持稳定,食品分项已对3月份CPI形成明显拖累,猪肉价格的高基数效应仍将持续一个季度左右,同比降幅较大,预计导致未来CPI回升速度较慢。

(点击查看大图)

三 、本周流动性回顾

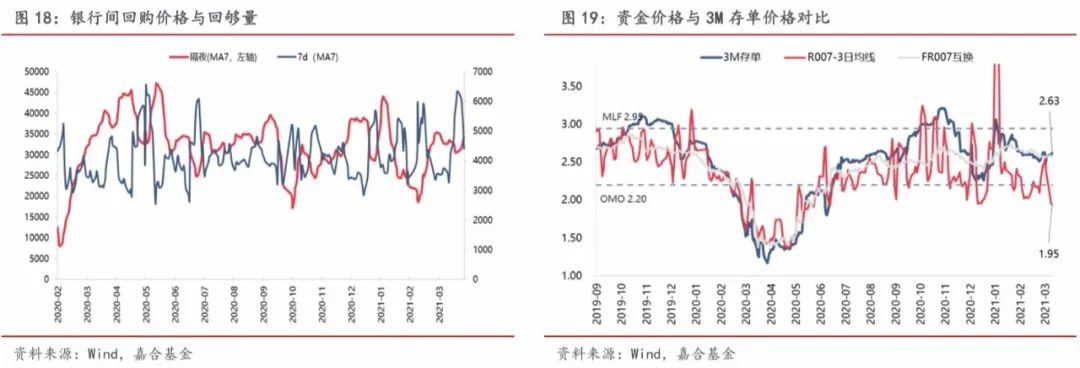

本周央行公开市场操作共投放 500 亿元,逆回购到期 500 亿元,本周央行公开市场操作实现零投放零回笼。本周流动性仍然保持宽裕,尤其是 7D 价格持续维持在较低水平。虽然近期隔夜回购量大增引发市场关注,但之后回购量迅速下行,回归至中枢水平,杠杆抬升并无持续征兆,可能为部分大型机构资金短期错配所致。7D 回购利率作为央行对短期流动性观察的最主要变量,近期已经小幅偏离 OMO 利率,市场担忧会引起央行进一步收紧货币。但目前信用债市场仍然存在明显的信用分层,部分企业融资困难,在近期并未投放大量流动性的前提下,央行刻意收紧流动性带有过强的政策指向性,不符合一直以来“不急转弯”的指导思想,预计下周到期的1000MLF将等额续作,保持银行间市场流动性合理充裕。

(点击查看大图)

四、本周债券回顾

【利率债】

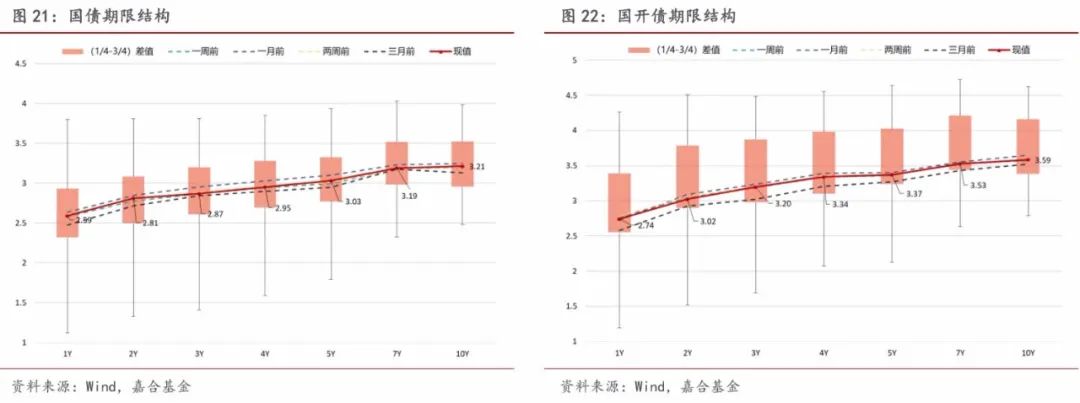

本周利率债市场保持平稳,广谱利率水平小幅上行。截至本周五,1Y国债收益率上行 1.09BP至2.59%,1Y国开收益率下行2.39BP至2.74%;10Y国债收于3.21%,上行1.61BP,10Y国开收于3.59%,上行1.50BP。本周利率债市场虽然有小幅上行,但属于正常市场波动范围,主要反常情况为 CPI&PPI 超预期上行后,债券市场仍然反映平淡。前期债券市场对于宏观数据反映平淡可以解释为经济复苏的边际增速已经见顶,对于经济上行的预期已经充分 price in。但3月份CPI和PPI数据超过预期且为中长期债券走势的主要影响因素之一,债券市场仍旧反应平淡,一方面可能是目前信用冲击造成了债券市场的资产荒,大量资金倾向于配置无风险的利率债,另一方面目前债券市场交易盘仍然处于不活跃状态,交易通胀数据的机构较少。短期来看,以上两点仍然没有反转迹象,只有当通胀数据的绝对数值到达一定水平后才有可能造成长端利率债的进一步上行,预计在4月底至5月初出现。

(点击查看大图)

【信用债】

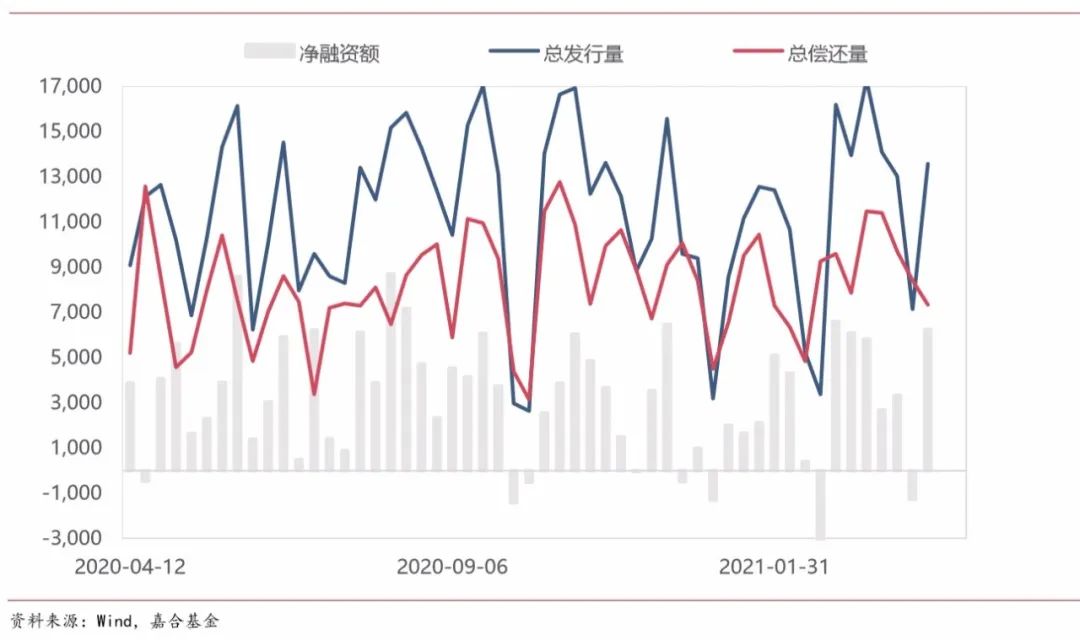

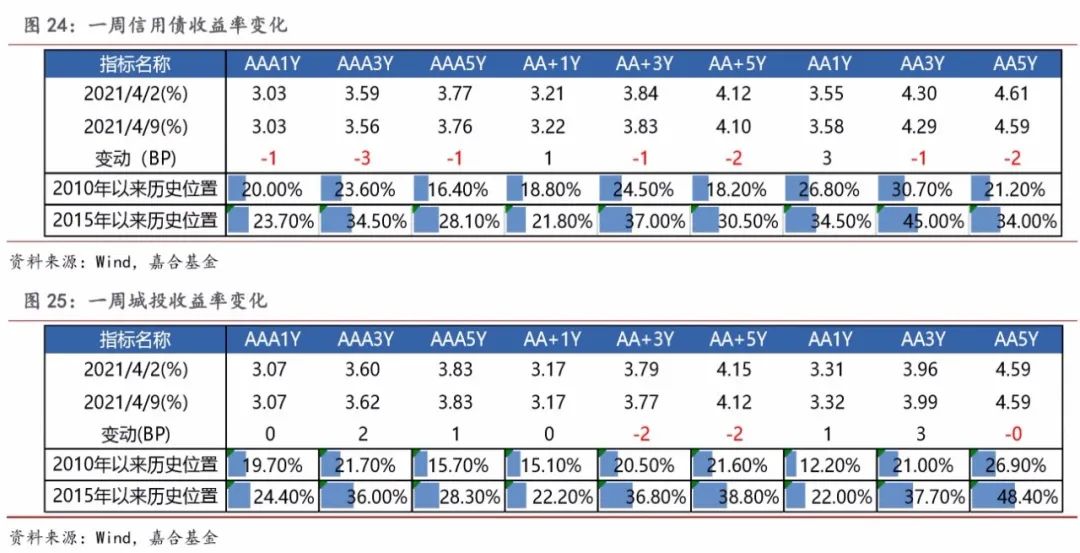

本周(4.5-4.11)一级市场信用债发行量 13,584.82 亿元,总偿还量 7,338.77 亿元,净融资量 6,246.06亿元。分评级来看,上周高评级AAA发行占比为66.70%,AA+发行占比为13.55%。从期限结构来看,1年内发行金额占比 47.85%,中长期限发行占比有所增加。本周共有9只债券推迟或取消发行,合计金额为56.10亿元,本周取消发行数量和金额较上周均有所减少。

(点击查看大图)

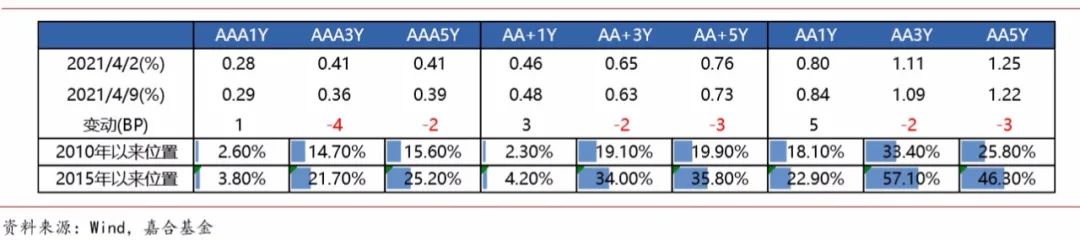

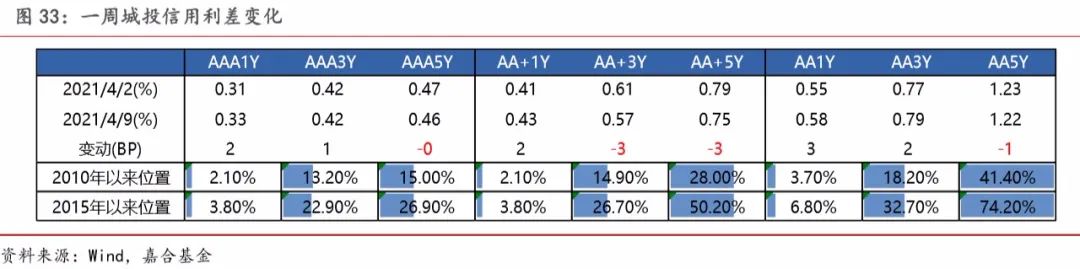

本周信用债收益率表现分化,中票收益率大部分下行。其中,中票除1年期AA+、AA、AA-之外均表现下行,其中3年期AAA下行幅度最大(4bp);城投债1年期 AA、3年期 AAA、AA、AA-级、5年期 AA-、7年期 AA、AA-表现上行,其中3年期AA-上行幅度最大(8bp)。

(点击查看大图)

(点击查看大图)

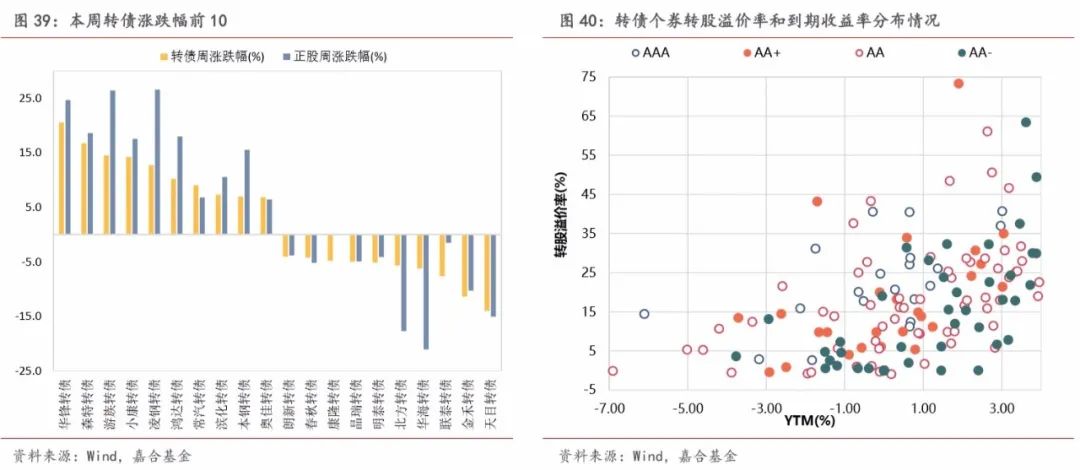

【可转债】

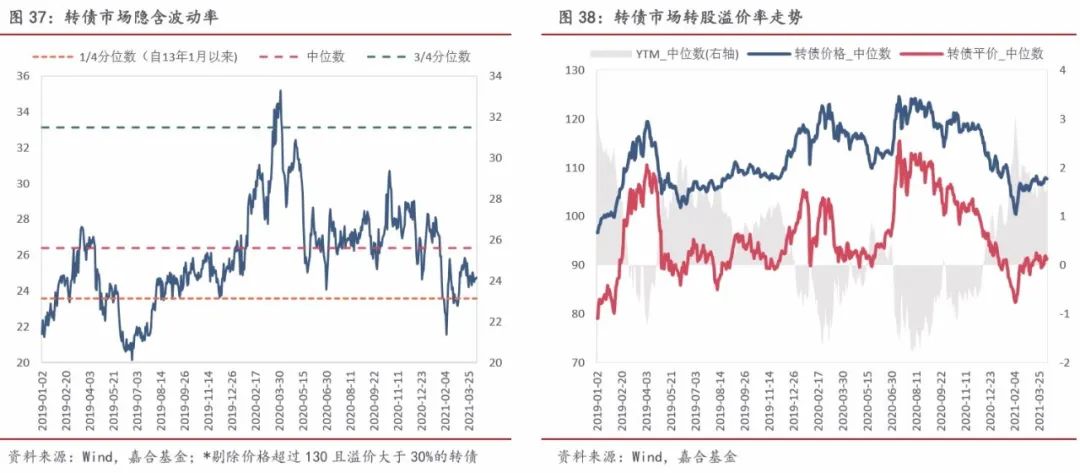

本周股市震荡下跌,上证指数、沪深 300 和创业板指周跌幅分别为0.97%、2.45%和2.42%, 创业板指表现相对较弱。分行业来看,本周行业指数跌多涨少,钢铁、综合和采掘板块涨幅居前,周涨幅分别为 8.02%、3.61%和 2.91%,休闲服务、食品饮料和电气设备板块跌幅居前,周跌幅分别为6.27%、4.85%和3.92%。

(点击查看大图)

(点击查看大图)

2021-04-12 17: 53

2021-04-12 17: 50

2021-04-12 17: 34

2021-04-12 17: 32

2021-04-12 14: 13

2021-04-12 14: 00