在不同的市场情形下,基金定投与一次投入有明显差异。今天,我们将重点讲解不同类型的基金产品定投表现的差异。

在讲解原理之前,先给大家举一个例子,投资者小红非常看好两只基金,基金A和基金B。基金A净值波动较大,基金B净值走势平稳。在投资之前小红比较纠结,这两只基金哪只更适合定投呢?

持续赚钱不如先亏后赚?

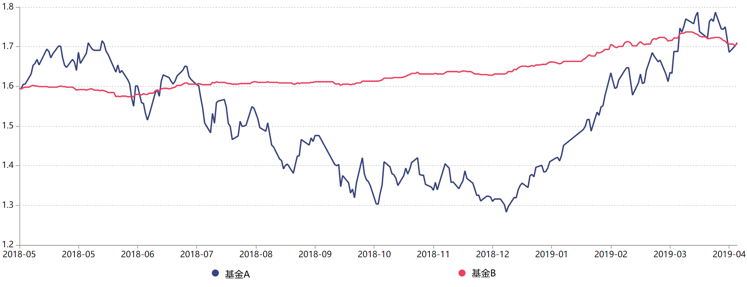

为了直观地说明问题,我们选取了两只在同一时期内累计净值增长率相近的样本基金——基金A与基金B,通过分析过去一段时间的业绩来了解相关原理。

这两只样本基金在2018年5月1日-2019年4月30日期间净值增长率相近,基金A累计净值增长率为7.21%,基金B累计净值增长率为6.94%。不同的是,在整个时间段内,基金B的净值平稳增长,而基金A的净值则经历了明显的下跌和上涨。

图:基金A与基金B净值曲线图

数据来源:Wind,2018.5.1-2019.4.30

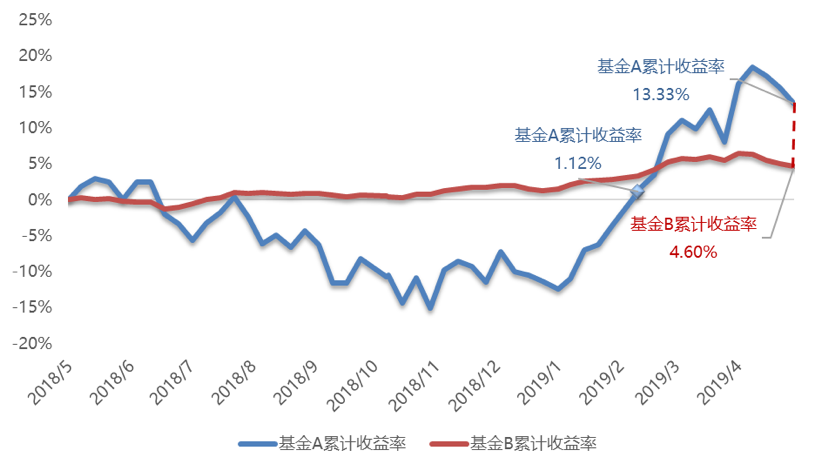

虽然两只基金在最终的时间点实现了相近的净值增长率,然而当我们采取定投的方式进行投资时,这两只基金的最终累计收益率呈现出了较大差异。作为一种“分批购入”的投资方式,在定投金额固定的情况下,基金净值的下跌可以使得投资者购得更多份额,在市场上涨时“厚积薄发”。对于净值波动较大的基金A而言,周定投的投资方式最终实现了13.33%的累计定投收益率,而净值曲线平缓上行的基金B累计定投收益率仅为4.60%。

结论1:

一般来说,波动较大的基金更适合定投,比如指数基金和权益类基金等。选择长期回报优异的权益类基金定投可以有效平滑收益波动,增加获得长期稳健收益的概率。债券基金因为波动幅度较小,定投和一次性买入对于最终收益率的影响较小。

净值下跌是更好的反弹机会

在投资中,“定投悖论”就解释了以上现象。能够长期坚持基金定投的大多数人都是因为从一开始就在赚钱,所以有了继续坚持定投的动力。而事实上,有的投资者定投基金长时间不赚钱甚至是亏钱,最终反弹时的收益却更高。因此,投资者在定投净值波动较大的基金时,需要知道前期净值下跌有时候不仅不是灾难,反而会是机会。

下面我们进一步刻画基金A与B在整个过程中定投累计收益率曲线,详细分析基金定投是如何帮我们赚到钱的。

图:基金A与基金B定投累计收益率

数据来源:Wind,2018.5.1-2019.4.30,定投测算方式为周定投,分红方式为红利再投,模拟数据,仅供参考。

可以看到,在整个时间区间内有一个至关重要的时间点——第41周,也是自开始定投的第10个多月后,基金A的累计定投收益率在长期为负的状态下首次为正,此后持续上涨,且与基金B定投收益率的差距越来越大。因此,对于净值波动大的基金,需要投资者耐心“熬过”市场低迷时期。

结论2:

选择净值波动较大的基金进行定投时,在迎来转机前通常会经历一段较长的亏损期,因此投资者在市场持续调整时需要控制住自己那颗”波动”的心,坚持定投不放弃。

对于定投而言,投资过程中的心态很大程度上影响着投资者的收益。所谓多年蛰伏,一朝盈利,定投正是得益于下跌时更多地积累份额,才能以较低的成本为最终的盈利夯实基础,而如何渡过前期的亏损阶段需要投资者的良好的投资心态和纪律。

投资者进行定投前,需要做好承受阶段性亏损的准备,同时也要选择合适的资金进行定投。比如生活中结余下来长期不用的闲钱就是非常适合用来定投基金的资金。首先这部分资金不会对于目前投资者的家庭生活质量造成影响,其次在短期需要用钱时投资者不至于陷入赎回基金的窘境,因此投资者可以考虑将长期不用的闲钱定投于长期收益较好但是短期波动较大的基金。

最后,定投只是一种投资方式,投资者需要选择适合自己风险承受能力的基金进行投资。

风险提示:请充分了解基金定期定额投资和零存整取等储蓄方式的区别,定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

基金过往业绩及其净值高低并不预示未来业绩表现。基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利,也不保证最低收益。基金投资有风险,投资需谨慎。投资者投资基金前,请认真阅读《基金合同》、《招募说明书》等法律文件。

2021-04-14 19: 10

2021-04-14 19: 06

2021-04-14 19: 03

2021-04-14 18: 47

2021-04-14 18: 35

2021-04-14 18: 24