持续震荡的A股市场令不少投资者对接下来的操作举棋不定。基民的心声在“跌得多,要割肉吗?”、“回调了,后悔没加仓”,“版块轮动太快”之间反复切换。

如何做出正确的投资决策?

调研,是决策的肥沃土壤

“那些有理想、有抱负,但往往只有微薄资本的人,通过创造新东西或用旧东西改善顾客体验,取得了超出他们梦想的成功。查理(编者按:指查理·芒格)和我曾游历全美,与这些人或他们的家人相遇。”

——2021年巴菲特致股东的信

从美国的西海岸跨越大陆到华盛顿,巴菲特在信中回顾多年来,他与合作伙伴时常在游历中与有趣的人相遇,发掘萌芽初期的潜力公司,其中许多成为了他长期成功的投资案例。

巴菲特在信中举例道,1936年,巴菲特与利奥·古德温与莉莲夫妻二人结识,他们相信,“汽车保险”这种通常从代理商那里购买的标准化产品,可以直接以低得多的价格出售,并成立政府雇员保险公司(后来简称为GEICO)。巴菲特庆幸自己“提前70年认同了他们的主张”,这家公司也成为了巴菲特在投资方面的“初恋”;1972年,巴菲特收购喜诗糖果(See’s Candy),这段著名的投资也缘起于对玛丽·时思(Mary See)与她古色古香的店面的直观感受,纯粹的商业理念、友好的销售人员、令客户感到愉悦的购物体验以及新配方不错的口味,给巴菲特留下了深刻的印象。

投资中究竟选择什么标的?盲目追逐热点,道听途说,人云亦云并非明智的决定,却时发生在股民、基民的实际操作中。

对于基金经理和研究员而言,亲历一线开展扎实的草根调研,对于与科学的投资决策至关重要。高瓴资本创始人张磊在《价值》中也提到:“价值投资不是数学或者推理,不能之上谈兵,必须像社会学的田野调查一样,理解真实的生活场景,才能真正掌握什么样的产品是消费者所需要的、什么样的服务真正有意义。”

对于普通投资者而言,了解基金公司与基金经理的投资风格,过往业绩,重点投资的行业与股票,是否基金有锁定期或封闭期是基本的调研功课。

投资,应该选什么样的公司?

持续关注优秀的商业模式与护城河

“盛宴结束,许多商业‘皇帝’没穿衣服。金融历史上充斥着许多著名企业集团的名字,这些企业家最初被记者、分析师和投资银行家誉为商业天才,但后来却被抛进商业垃圾场。……芒格和我会根据一家公司持久的竞争优势,管理能力和特点,以及价格,将资金配置到我们认为最合理的地方。”

对于投资人而言,选择真正优秀的公司,将资金配置到对于社会发展具有推动作用的地方,是金融投资的使命所在。

潮水退去,方知谁在裸泳。正如巴菲特的经典观点,投资不是跳水,不会因为难度的增加而带来更多的回报。做大概率正确的事情,关注具有优质商业模式,有能力构建自身护城河的优质公司。“护城河”主要来源于转换成本、无形资产、网络效应、有效规模、成本优势五个方面,不同行业的竞争重点差别迥异。

兴证全球基金基金经理季文华曾提到,“买股票就是买公司、追求高安全边际、理性看待市场先生的投资原则不会变,但是巴菲特的投资方法在不断进化。”

早年间,巴菲特喜欢便宜的公司,远离他觉得贵的公司,他投资方式主要是三种:捡烟蒂、做套利、控制上市公司,这些师承格雷厄姆。但在1974年他与查理·芒格一起收购了喜诗糖果并获得巨额回报后,巴菲特发现好的公司有的时候是值得付出一定价格的,投资方式转变为追求以合理的价格买入看得懂的好公司。此后,可口可乐、苹果等都是这一方法的经典案例。

做坚定的做多者

长期看好权益市场

“许多人在世界各地创造了类似的奇迹,创造了使全人类受益的繁荣。”

巴菲特坚定看好权益投资的长期回报率,认为股票所有权在很大程度上是一种“正和”游戏。

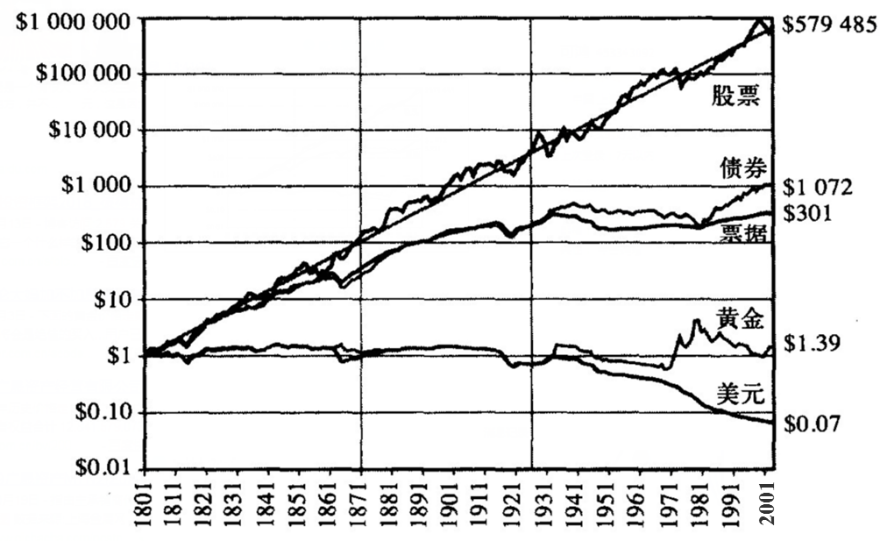

美国沃顿商学院教授杰里米·西格尔在著作《投资者的未来》中统计过去200年美国各类资产扣除通货膨胀后的收益:1802年,投资1美元股票,到2003年末具有57.9万美元的购买力;债券则以更低的波动性,位居第二。

在往期的伯克希尔·哈撒韦公司股东大会上,巴菲特曾表示,中国有很多机会,中国市场是年轻而庞大的市场,市场的年龄和有效率的成长是成正比的,对中国的未来非常看涨。在与北大学生的交流中,巴菲特也谈道:“中国市场具有很大可能性,我和我的合作伙伴查理·芒格有很多关于中国的讨论和研究,如果在中国能找到合适的行业、合适的时间、合适的管理团队,我们会毫不犹豫的投资。”

在2020年Daily Journal股东大会上,96岁的查理·芒格被问及关于中国的看法,其表示:“出于种种原因,我对中国持乐观态度。没有哪一个国家能像他们那样迅速地使一个国家摆脱贫困。我非常钦佩那里发生的一切……想象一下,中国让8亿多人口脱贫,我钦佩中国取得的成就。我对中国的前景充满了信心,中国确实有很多的投资机会。”

共享价值投资的红利

期待与持有人长期相伴

“斯坦·特鲁尔森(Stan Truhlsen)就是这些老合作伙伴中的一个典型代表……他在2020年11月13日迎来了自己的100岁生日。1959年,斯坦和其他10名年轻的奥马哈医生与我结成了伙伴关系。斯坦的两名来自Emdee的朋友现龄都90多岁了,他们仍然持有伯克希尔的股票。”

“长期投资”是否只是一句空谈?在巴菲特的信中,我们看到许多投资人持有伯克希尔的股票已近半个世纪。从长期来看,1965年至2020年伯克希尔·哈撒韦每股市值的复合年增长率为 20.0%,超过标普500指数的 10.2%。同期,伯克希尔的市值增长率是2.8 万倍,远高于标普500指数的234 倍涨幅。长达半个世纪的信赖,让持有人享受到了权益市场与时间带来的巨大红利。(数据来源:伯克希尔哈撒韦2020年报)

正如罗马不是一天建成的,好公司也需要时间的发酵,这正是需要长期投资的根本原因。任何一种具体投资策略都有其适用范围和适用阶段,并不是万能的。而且我们应该坚决摒弃盲目被动的长期投资,而提倡积极主动的长期投资。

其一,也是最重要的,一定要随时确保你买的东西的确值得长期投资。即使你自认是一个投资高手,也需要随时跟踪你投资的公司动态,观察其是否发生了一些根本性变化,或者股价是否透支了合理价值;将资金投入一个值得信任的基金公司算是一个不错的选择,定期观察这家基金公司是否值得长期信任也是必要的功课。

其一,也是最重要的,一定要随时确保你买的东西的确值得长期投资。即使你自认是一个投资高手,也需要随时跟踪你投资的公司动态,观察其是否发生了一些根本性变化,或者股价是否透支了合理价值;将资金投入一个值得信任的基金公司算是一个不错的选择,定期观察这家基金公司是否值得长期信任也是必要的功课。

第二,适当降低长期投资的收益预期,不神化长期投资的平均收益。国内投资者在牛市中可能会对10-20%的年化收益率不以为然。但事实上,在美国和香港股市曾经经历过的黄金岁月中,股指同样出现惊人涨幅,但年均复合增长率其实也并不高。巴菲特在2008年度给股东的信中告诫投资者:“整个20世纪道琼斯指数从66点涨到11,497点。这个增长看上去很大,但换算成每年的复合增长,不过5.3%。” 耶鲁大学校产基金在过去10年的年化收益率为11.2,过去20年的年化收益率为11.4%,已是世界上长期业绩最好的机构投资者之一。

第二,适当降低长期投资的收益预期,不神化长期投资的平均收益。国内投资者在牛市中可能会对10-20%的年化收益率不以为然。但事实上,在美国和香港股市曾经经历过的黄金岁月中,股指同样出现惊人涨幅,但年均复合增长率其实也并不高。巴菲特在2008年度给股东的信中告诫投资者:“整个20世纪道琼斯指数从66点涨到11,497点。这个增长看上去很大,但换算成每年的复合增长,不过5.3%。” 耶鲁大学校产基金在过去10年的年化收益率为11.2,过去20年的年化收益率为11.4%,已是世界上长期业绩最好的机构投资者之一。

第三,合理规划投资期限和投入资金。在实际生活中,正如凯恩斯所说:“未来是不确定和难以预测的,而我们的投资却有相对固定的目标期限限制:你如果要急于用某些钱,那么这些钱绝对不适合长期投资;再比如你规划10年后用一些钱,那么如果遇到一次日本类似的经济衰退期,就算是20年的长期投资期间内仍然是失败的;而如果在1929年美国市场的高点进入股市的投资者,需要煎熬25年,才能收回本金。因此我们应尽量避免一次性把所有的钱都用于长期投资,更不能采用高杠杆进行长期投资,以确保当需要用钱或者还钱而不得不套现时,正好卖在低价上。尽量用闲钱进行长期投资,从而避免因为投资而影响到生活其他所需。

第三,合理规划投资期限和投入资金。在实际生活中,正如凯恩斯所说:“未来是不确定和难以预测的,而我们的投资却有相对固定的目标期限限制:你如果要急于用某些钱,那么这些钱绝对不适合长期投资;再比如你规划10年后用一些钱,那么如果遇到一次日本类似的经济衰退期,就算是20年的长期投资期间内仍然是失败的;而如果在1929年美国市场的高点进入股市的投资者,需要煎熬25年,才能收回本金。因此我们应尽量避免一次性把所有的钱都用于长期投资,更不能采用高杠杆进行长期投资,以确保当需要用钱或者还钱而不得不套现时,正好卖在低价上。尽量用闲钱进行长期投资,从而避免因为投资而影响到生活其他所需。

2021-04-23 16: 14

2021-04-23 16: 03

2021-04-23 14: 46

2021-04-23 13: 12

2021-04-23 11: 31

2021-04-23 11: 10