01

资金面

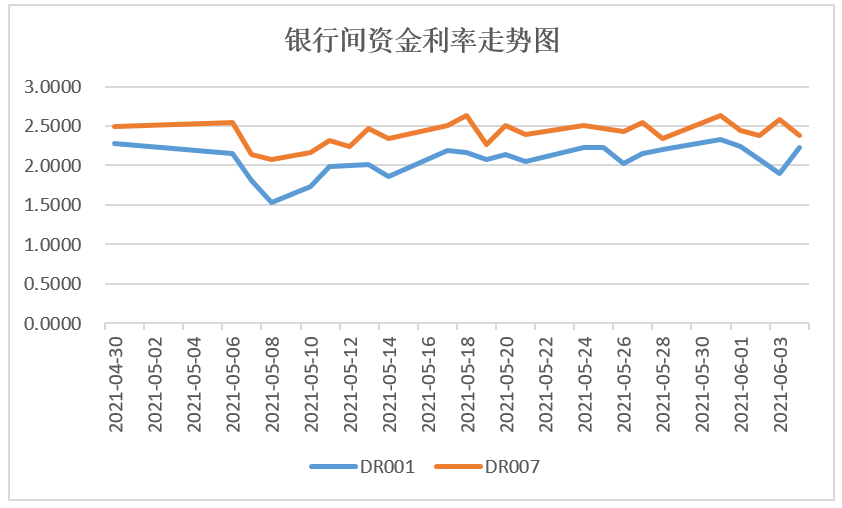

上周央行共开展500亿逆回购,有500亿逆回购到期,无净投放或回笼,操作利率维持在2.2%。上周资金面波动大于上周。周一跨月资金面早盘整体紧张但在尾盘缓解;月初周二、周三资金面全天宽松,周四、周五尾盘有紧张迹象。整体来看,DR001和DR007的利率中枢较上周有小幅上行,DR007位于OMO政策利率附近。

02

现券市场

同业存单

上周1年期国股大行存单的一级发行利率略有下行在2.83%-2.85%。

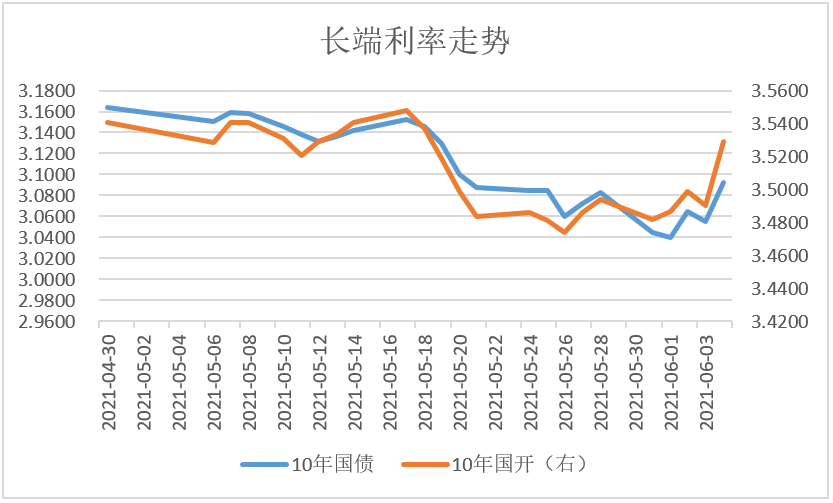

利率债

上周受到资金面干扰,长端利率在震荡中走高。截至上周五,10年国债活跃券200016成交于3.125%,向上突破3.1%关口。10年国开活跃券210205成交于3.5225%,向上突破3.5%关口,均较上周低点上行接近5BP。短端利率则小幅下行,收益率曲线略微陡峭化。

信用债

上周信用债发行1248.25亿元,周环比下降40.58%。二级市场方面产业债收益率整体变动不大。AAA产业债1Y上行2.11BP(2.9135%),3Y下行0.15BP(3.3625%),5Y下行1.01BP(3.6334%),7Y下行1.03BP、10Y下行1.4BP。城投债短端收益率上行,长端收益率下行。其中AAA城投债1Y上行1.3BP(2.8989%),3Y上行0.21BP(3.3665%),5Y下行2.48BP(3.625%),7Y下行2.09BP、10Y下行2.81BP。

03

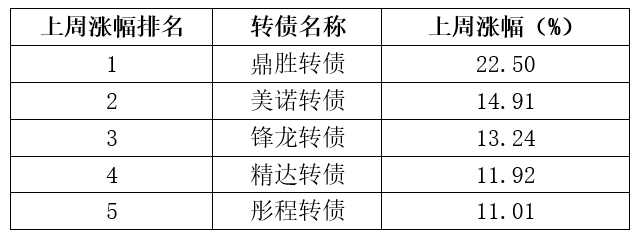

可转债

上周中证转债指数上涨0.08%,同期沪深300指数上涨-0.73%。截至6月4日,转股溢价率为21.05%,分位值为50.81%,处于历史中性水平。因为正股下跌,全市场转股溢价率整体较上周略有提升。中证转债指数在上周内创下2020年7月以来的新高,而对于大部分转债来说,目前的估值是显著低于当时的,尤其是大盘转债。上周,鼎胜转债、美诺转债、锋龙转债、精达转债和彤程转债涨幅居前。

04

市场热点

6月4日10Y国债收益率和10Y国开债收益率大幅走高。10Y国债收益率单日上涨3.75BP,为今年第三高单日涨幅;10Y国开债收益率单日上涨3.84BP,为今年第五高单日涨幅。2月至今长端收益率一直小碎步下行,周五的上行较为引入注目。市场普遍认为以下几点或是导致收益率走高的原因:一、今年第一期、第二期国库现金定存利率连续两次小幅抬升,分别环比上行5BP及10BP,市场预期下周的第三次中标利率继续上行,呈现收紧态势;二、纽约联储决定6月7日开始出售二级市场企业信贷便利(SMCCF)中的ETF,是联储收紧的信号;三、银行获利了结。

我们认为2月以来收益率震荡下行,主因还是资金面超预期宽松以及地方债发行错位,市场上无论是配置资金或交易资金都较为充裕。展望下半年,地方债与专项债的发行将加速,将对资金面形成干扰。另外,当前各期限收益率均处于2016年以来的中低分位数,绝对收益率水平对配置资金来说吸引力减弱。此外,目前仍然没有大国央行对通胀进行反应,而从全球来看通胀魅影都在渐行渐近。这些均构成了对收益率下行突破3.0的挑战。展望未来几个月,债券将依然维持区间震荡格局。

2021-06-07 17: 11

2021-06-07 17: 07

2021-06-07 16: 50

2021-06-07 15: 52

2021-06-07 15: 50

2021-06-07 15: 33