今年上半年的A股市场,变脸比变天还快,没有了轰轰烈烈的红包行情,比起追热点追风口,怎样投资才能又稳又好显得更为重要,目标兼顾稳定性和收益的“固收+”类基金火了。

考虑到下半年市场震荡行情延续的可能性较大,继上期我们对市场权益类基金的二季报做了系统的统计与解读。这一期,我们继续为大家继续带来固收类基金二季报的分析,带大家看看二季报中都暗藏哪些信息?

整体规模稳步上升,权益仓位有所提高

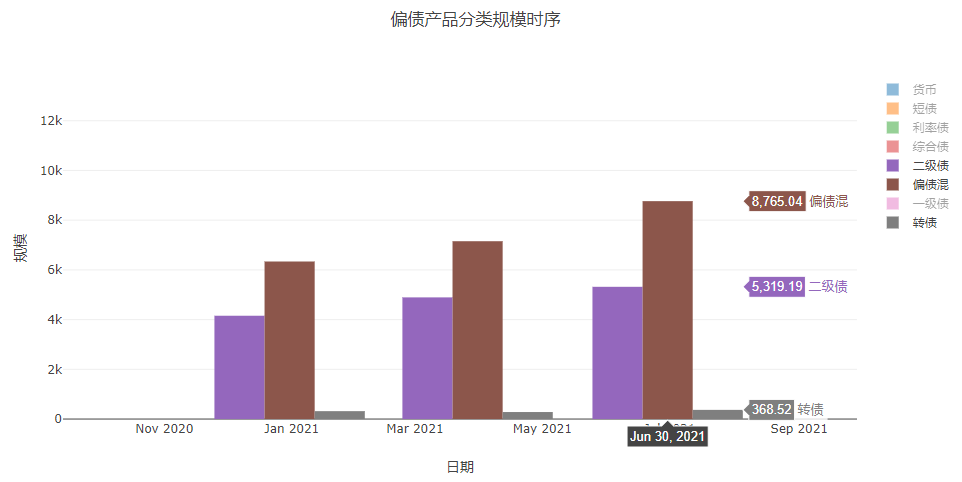

截至二季度末,固收类基金整体规模较一季度末有所增长,纯债基金和固收+基金都有扩容。具体从几个细分类别来看,截止到二季度末,全市场二级债基规模共5319亿元,较一季度增加约8.7%,偏债型混合基金共8765亿元,较一季度增22.5%。转债规模369亿元,相比今年一季度末增30.9%。(中欧财富整理,截至2021/6/30)

(中欧财富整理,wind,2021/6/30)

二季度固收+基金的整体权益仓位有所提升,转债仓位的调整较小。其中二级债基的平均权益仓位从14.92%上调到15.82%,偏债类混合基金的平均权益仓位从13.18%上调到13.95%,从仓位的中位数变动来看大多数基金都加仓了。平均转债仓位变化幅度不明显,基本与上期持平。

对于开放式纯债基金,我们选取了规模5亿以上、单一持有人占比80%以下的开放式纯债基金进行统计,大多数纯债基金二季度规模较一季度有明显增长,债券券种配置上仍然票息为王,信用债仓位有所上升。

固收持仓分析 各类债券基金债券持仓有所分化

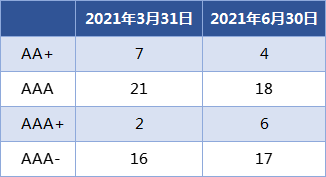

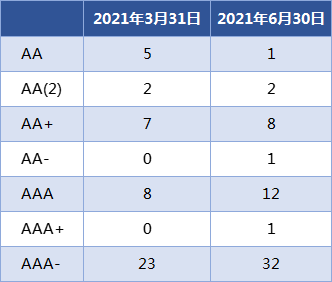

在固收类基金持仓分析角度,考虑到不同类型的固收基金投资目标和投资风格差别较大,我们将不同类型的固收基金做分类讨论。从券种来看,固收+基金前五大的信用债和利率债配置和一季末基本持平,而纯债基金对债券部分的收益要求更高,明显提高了长久期利率债的占比,希望在利率债交易中获取收益。而在固收基金前五大持仓信用债的债券评级上,二级债基金和纯债基金的持仓评级相较一季度有所上升,偏债类混合基金持有的信用债评级较一季度有所降低。

其中,二季报披露的二级债基债券前五大持仓信用债隐含评级大多下沉至AA+,有4只基金配置了隐含评级AA+的债券,相较一季度有所减少。

(中欧财富整理,wind,2021/6/30)

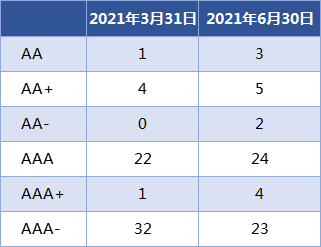

偏债混合基金的持仓信用债相对二级债基分布的更加广泛,信用评级较一季度有所降低,隐含评级AA+以下债券数量增多,我们猜测可能是一些大国企债券的信用利差不断压缩,有绝对收益要求的偏债混合基金对高等级信用债做了止盈,转而挖掘更有性价比的资产。

(中欧财富整理,wind,2021/6/30)

纯债基金的债券前五大变化更大一些,信用债持仓往高评级靠拢并且长久期利率债的仓位明显提高,在信用利差压缩到历史低点附近的当下,利率债性价比提升。

(中欧财富整理,wind,2021/6/30)

权益持仓分析

固收+基金前五大重仓行业变化显著

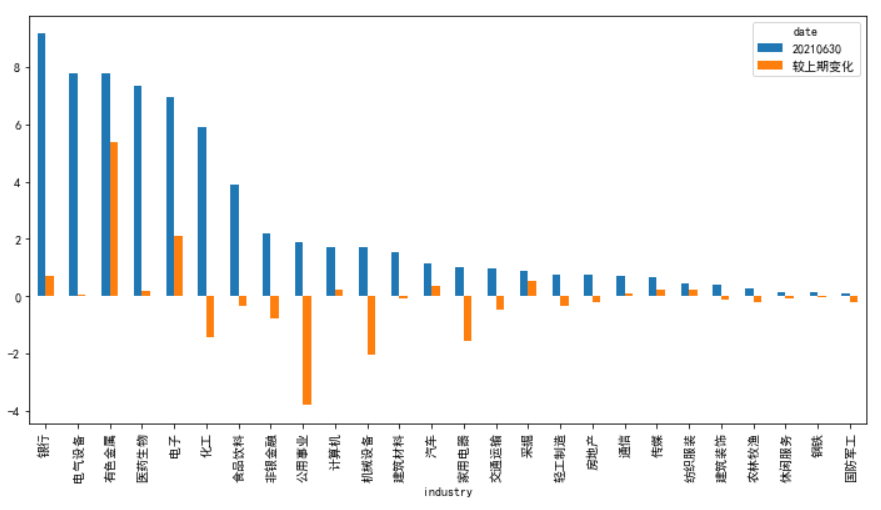

从行业分布来看,二级债基重仓前五大行业发生一定变化。截至二季度末,二级债基持仓前五的行业为银行、电气设备、有色金属、医药生物、电子,今年一季度末持仓前五的行业为银行、电气设备、医药生物、食品饮料、化工;有色金属板块加仓明显,上升到第三名的位置。而食品饮料和化工行业调出前五。

从持仓变化来看,观察前十大重仓股占股票市值,加仓前三的行业分别为有色金属(+5.41%)、电子(+2.11%)、银行(+0.71%) ,减仓前三的为公用事业(-3.80%) 、机械设备(-2.04%)、家用电器(-1.57%)。

(中欧财富整理,wind,2021/6/30)

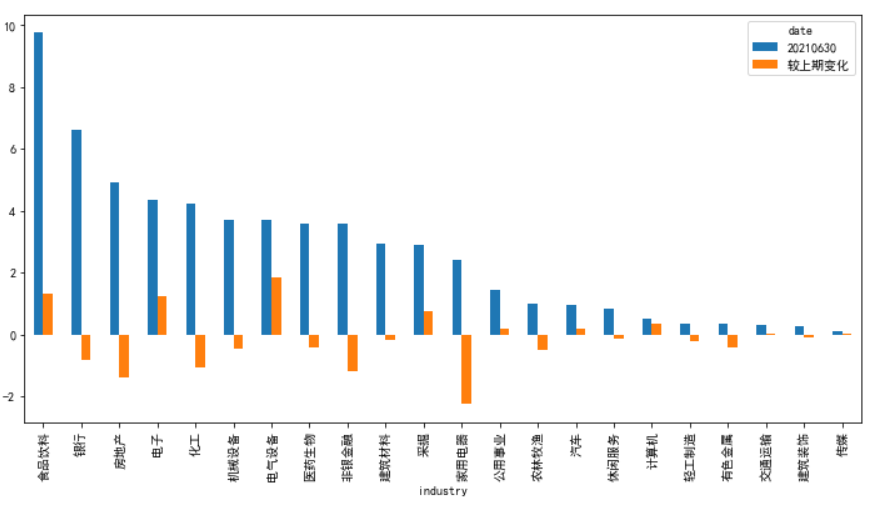

同为固收+基金,偏债型混合基金和二级债基的权益持仓有一定差异,其持仓前五的行业为食品饮料、银行、地产、电子、化工。今年一季度末持仓前五的行业为:银行、食品饮料、地产、化工、家用电器。食品饮料、化工占比较一季度末上升,家用电器调出前五。

在持仓的变化上,观察前十大重仓股占股票市值,加仓前三的行业分别为电气设备(+1.85%)、食品饮料(+1.31%)、电子(+1.26%),减仓前三的为食品家用电器(-2.23%)、地产(-1.38%)、非银金融(-1.17%)。

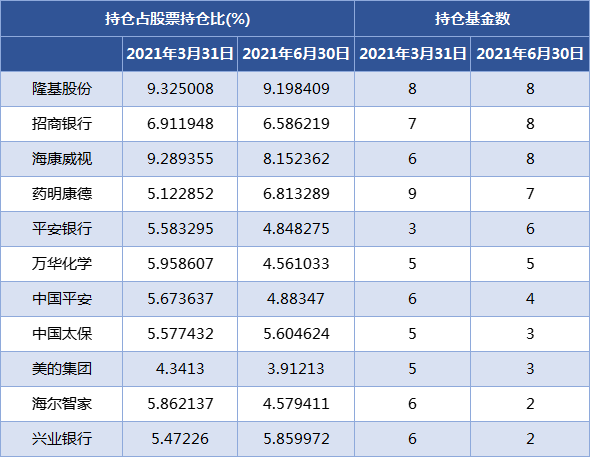

最后从前十大重仓个股来看,二级债基明显加仓的有平安银行,明显减仓的有兴业银行和海尔智家。

(中欧财富整理,wind,2021/6/30)

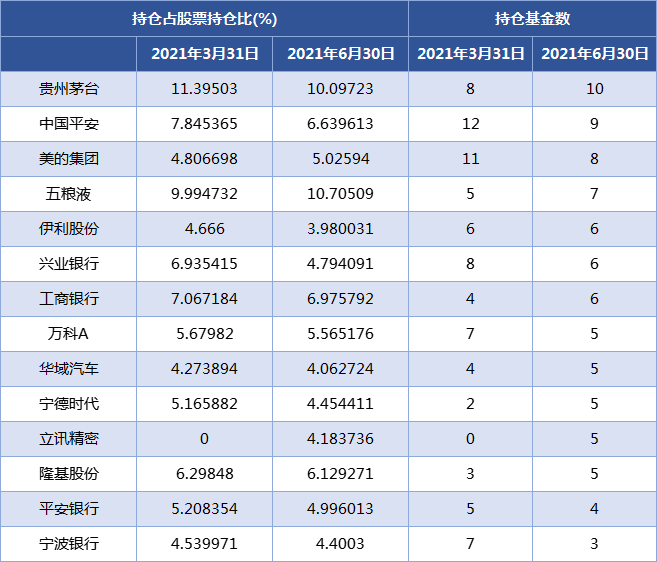

而在偏债混合基金的前十大重仓股当中,减仓最多的是金融板块的中国平安、兴业银行、宁波银行;加仓最多的是电新板块的宁德时代、隆基股份和前期调整较多的立讯精密。

(中欧财富整理,wind,2021/6/30)

中欧财富本着勤勉尽责、诚实守信的原则开展基金投顾业务,但并不保证各投顾组合一定盈利,也不保证最低收益。投资者参与基金投顾业务,存在本金亏损的风险。基金投资组合策略的风险特征与单只基金产品的风险特征存在差异。基金投顾业务项下各投资组合策略的业绩仅代表过往业绩,不预示其未来的业绩表现,为其他投资者创造的收益也不构成业务表现的保证。

2021-08-10 22: 20

2021-08-10 22: 14

2021-08-10 21: 52

2021-08-10 21: 50

2021-08-10 21: 38

2021-08-10 21: 31