两个青年的不同人生

美国有个叫摩根·斯普尔洛克的中二青年。有天突发奇想,连续吃30天麦当劳会怎样?

为了找到答案,摩根说干就干。

为了保证实验的权威性,摩根先找了运动生理专家、心脏专家、胃肠专家、和全科医师全面检查,还安排注册营养师跟踪进展。

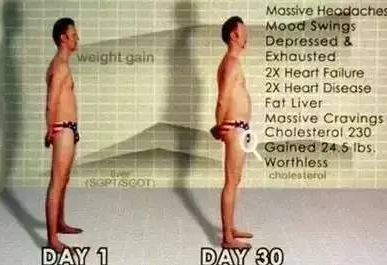

检查结果显示,摩根身高1米85,体重167斤, 胆固醇168,甘油43,体脂肪含量11%,无遗传病史。其健康状态几乎媲美职业运动员。

健康的身体就是“作”的资本,摩根的试验就此开始。他一日三餐、连续30天都吃麦当劳,连水都取自麦当劳。

2天后,在车里吃到呕吐;

5天后,体重升至177斤,轻度恶心 ;

12天后,体重升至184斤,体质下降;

18天后,体重降至183斤,但血液内胆固醇由168上升到225,肝功能开始失常,医生怀疑开始出现脂肪肝;

21天后,体检尿素过多,出现呼吸困难,肝功能严重超标。医生建议停止实验,否则会对健康有致命损害;

29天后,上楼梯都呈现很吃力;

30天后,体重升至190斤,比最初增加了23斤,胆固醇升至233,脂肪含量升至18%。

医生确认如果他继续这种饮食,很快会引发冠心病、肝硬化。

摩根将自己的故事拍成了纪录片《大号的我》。

一个叫马特·卡茨的美国青年看完片子后,深受启发。

马特是谷歌工程师。他认为,既然坚持做一件事可以改变一个人,为什么不选择好的方向呢?

于是,他给自己列了一份30天挑战计划:

完成四个任务:

骑车上班;

每天步行10000步;

每天拍一张照片;

写一本5万字的自传。

克服四个习惯:

不看电视;

不吃糖;

不玩推特;

拒绝咖啡因。

乍一看,除了五万字的自传外,其他七项都不算大挑战。但平心而论,就是这本自传,平均到每天是1667个字,并非不可能完成的任务。

马特按照自己的计划,不偏不倚、充满耐心地执行。30天后,他从一个平平无奇的技术肥宅,变成了健康、乐观且颇具文采的阳光微胖青年。

5万字的小说也横空出世。

虽然质量不算高,但马特非常自豪:

“以后有了这本小说,自我介绍的时候,我不用再说自己是‘计算机专家’,而是“小说家”了。”

马特·卡茨登上TED演讲

投资中的“错误坚持”

通常意义上讲,坚持和耐心是一种可贵的品质,也是我们取得成功的关键因素。

在投资中也常常说,坚持和耐心更有助于我们实现理财目标。

但是,如果你的方向是错的,坚持和耐心会让你离目标,越来越远。

错误的坚持之——从众

《穷查理宝典》中,查理·芒格提到:

心理学有一个概念叫做“社会认同”,我们会不自觉地受到其他人的认同的影响。

因此,如果大家都在买一样东西,我们会认为这样东西很好,我们不想成为那个落伍的家伙。

这也是我们经常讲的“从众心理”,在某些方面保护着我们,但是在投资中,“从众”却可能害我们。

巴菲特经常提到:“在市场贪婪时恐惧,在市场恐惧时贪婪”。但大部分人,最终还是选择“从众”。

从众的方式有很多,比如盲目入市,跟风买卖,跟随大V投资等等。

然而,模仿一大堆人,意味着接近他们的平均水平。

习惯于别人替你思考,习惯从众,运气爆表的话,能取得一点平均收益;更多的,是被人骗了、卖了,还在帮人数钱。

与从众相反,通过学习和进化,找到适合自己的投资方式,甚至建立自己的投资体系,才有可能在股市占据自己的一亩三分地。

这才是应该坚持和有耐心的方向。

错误的坚持之——缺乏系统选股方案

目前,A股市场有4000多只股票。

股票众多怎么选?

不少小伙伴是不会自己做功课的,缺乏一套完整的投资系统,要么从众追热点,要么凭直觉。

这样的坚持,可能会让你在某个阶段获利。但拉长时间看,缺乏系统的选股方案,会让你举步维艰。

虽然我们没有时间,也没有精力和能力,去研究每只股票、每个行业。

但是可以集中“火力”,在自己熟悉的领域深耕细作。

在熟悉的领域,构建一套自己的标的选择、投研方法、买卖逻辑、组合构建、仓位管理、风险控制、能力圈控制等。并且在投资中不断改进投资系统。

哪些是熟悉的领域呢?

用彼得·林奇的方式,寻找十倍股的最佳地方,就是在自己身边,特别是曾工作过的每一个地方。

另外,投资要懂得取,更要懂得舍。如果市场上的热点并不在你的能力圈范围时,也要沉住气。实在忍不住诱惑,可以跟风小额尝试一把。

但要记住,“人有所不为也,而后可以有为”。我们无法获得每个行业或个股的机会,放弃一些可能带来高收益、但自己并不了解的东西,追求更有底的收益,才是大智慧。

如果不想这么折腾,不愿意费尽心思选股,市场上还有指数基金。

错误的坚持之:频繁选择

其实,当机会来临时,减少选择、精准定位、适当犯傻也是一种哲学。在追逐机会的过程中可能出现各种目标的诱惑,如果你经不住诱惑为之停留,可能会失去更多。

在投资上,如果你有太多目标,可能会因为选择太多,而迷失方向。

一方面,如果你是短线投资者,经常被市场波动、各种新闻或者传闻左右,干扰因素太多,导致频繁操作,可能得不偿失。

另一方面,你追逐的股票太多,无法深入分析每一只想要投资的股票时,容易人云亦云、跟风操作。到时你可能就不再是猎豹,而是受人宰割的羊。

有的时候选择太多,也未必是件好事。

我们曾经介绍过的“手表定理”,就是指一个人有一只表时,可以知道现在是几点钟。当他拥有两只表、且两只表显示不同时间时,这两只表并不能告诉他更准确的时间,反而会误导他。

对大部分人来讲,投资可能并不是一锤子买卖。它更像是长跑,而不是100米冲刺。

投资并不要求你每一次都成功,而是在一个不算短的旅途中,取得大概率的胜利。

这时候,一些短期影响因素反而会成为投资取胜的阻碍。

所以在投资中,着眼长远,更有可能跑得更远、收获更多。

错误的坚持之——死了都不卖

我们普通人买入股票,并不是为了和它“天长地久”,说到底还是为了赚钱。

如果一直死守不放,一来无法兑现收益,二来可能遇到下跌、失去赚钱机会。

该出手时就出手,才是正确的姿态。

这个问题涉及到什么时候“卖”。

首先,“卖出的股票价格”不应只受“买入的股票价格”影响。

那么,何时卖出呢?

公司的基本面情况是否发生较大的变化?

比如市场迭代、技术更新、管理层不行、国家动荡。这个时候需要分清楚,是暂时性的风险还是持续性的风险。公司是否可以扛过去。

目前持有的公司股价太高了吗?

比如当一家公司的利润能够常年保持着30%的增长,而股价短时间翻倍或者更多,很有可能就被市场高估了。这种增长速度是很快,但是其股价很可能已经过分透支了内在价值。

投资人是否发现更具有投资价值的公司?

比如股神巴菲特在一般情况下是不会换股票的,只有在认为拟买入的股票具有更好的价值(或者成长性)的时候,才考虑买入新的股票。而且他买入新的股票可能更多的是使用自有现金,而不是靠出售原本持有的股票。

在错误的方向上停止就等于前进。

——《三体》

谨慎投资。指数过去走势不代表未来表现。

本文章是作者基于已公开信息撰写,但不保证该等信息的准确性和完整性。作者或将不时补充、修订或更新有关信息,但不保证及时发布该等更新。文章中的内容和意见基于对历史数据的分析结果,不保证所包含的内容和意见在未来不发生变化。本文章在任何情况下不作为对任何人的投资建议或出售投资标的的邀请。基金投资有风险,投资者在投资前请认真阅读《基金合同》、《招募说明书》等法律文件。我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证旗下基金一定盈利,也不保证最低收益。公司旗下基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩不构成对基金业绩表现的保证。投资者在投资金融产品或金融服务过程中应当注意核对自己的风险识别和风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的金融产品或金融服务,并独立承担投资风险。基金存在因净值变化导致的收益波动风险,该风险由投资人自行负担。

2021-09-15 17: 59

2021-09-15 17: 57

2021-09-15 17: 56

2021-09-15 16: 07

2021-09-15 15: 57

2021-09-15 13: 46