如果要用两个词归纳今年以来的投资热点,非“茅指数”和“宁组合”莫属。一边是市场公认的大白马,另一边是今年风头正劲的科技新贵,回顾2021年以来的A股市场,以“茅指数”为代表的白马股上涨乏力,但科技、新能源等高景气赛道在年初短暂回调后走出了一波独立的大涨行情。

已火了2-3年的“茅指数“是否风光不在?宁组合是否会取而代之成为抱团新宠?公募基金经理们的操作又发生了哪些转变呢?本期全明星智库,我们将基金中报数据和去年年报数据做了对比,希望能为大家投资决策提供帮助。

行情回顾

宁组合逆势上涨超30%,茅指数同期下跌超10%

在分享我们的分析结果前,先来简单科普一下“茅指数“和”宁组合“。

“茅指数”

“茅指数”是指以贵州茅台为代表,由各行各业的白马龙头企业构建的组合。在wind上,当前茅指数共包含42只股票,主要覆盖的行业包括消费、医药、家用电器、银行、化工以及科技制造等领域。

“宁组合”

“宁组合”则是指以宁德时代为代表的具备高成长性、高景气度产业的部分龙头公司,聚焦新能源、芯片、医美、半导体等景气度高赛道的一揽子龙头公司,当前wind的宁组合指数包含24只股票。

比较两者的构成后,我们可以看到茅指数和宁组合并非完全对立,两者在医药生物、电子等领域有重叠的部分,大约有10只股票会重叠。不过相比之下茅指数的行业分布更广,宁组合相对更聚焦在科技、医药领域。

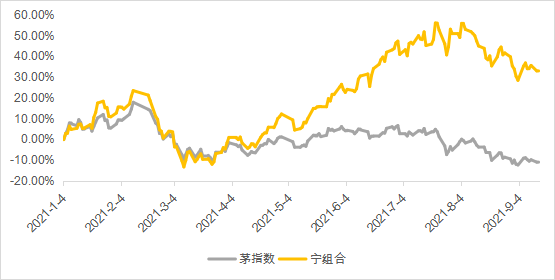

从今年以来的走势来看,春节回调行情后,“茅指数”和“宁组合”行情分化。Wind数据显示,截至9月14日,宁组合今年以来已累计上涨33.12%,同期茅指数累计下跌10.86%。(wind,2021/1/1-2021/9/14)

公募基金持仓变化

上半年集体增配宁组合 减配茅指数

市场发生变化,可能是估值调整,也可能是产业趋势、投资者风险偏好发生变化,而我们更关心机构投资者的投资行为是否也发生了改变,在两个指数行情分化的状态下,机构投资者到底是抄底茅指数,还是拥抱宁组合?这里,我们通过几个主要的基金指数来了解这半年来全市场公募基金对“茅指数”和“宁组合”成分股的持仓变化。

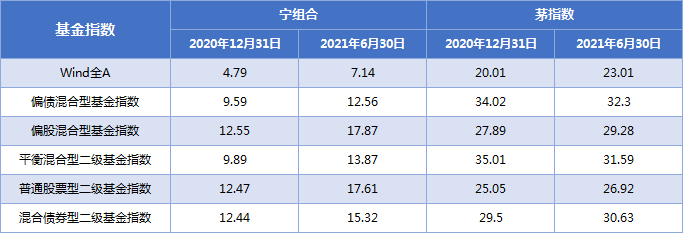

下表统计了宁组合和茅指数成分股占基金股票持仓净值的情况,通过将今年中报数据和去年年报数据做对比,我们发现,下面类型的基金指数都增配了宁组合的股票,其中偏股型基金指数增配幅度更大。基金指数在茅指数成份股的配置变动幅度有增有减,其中,偏债混合型基金指数与平衡混合基金指数均减配了茅指数,而其他增配茅指数的几类基金指数在增配幅度上也不及宁组合。

(数据来源于年度报告、中期报告,中欧财富统计,2020/12/31-2021/6/30,wind)

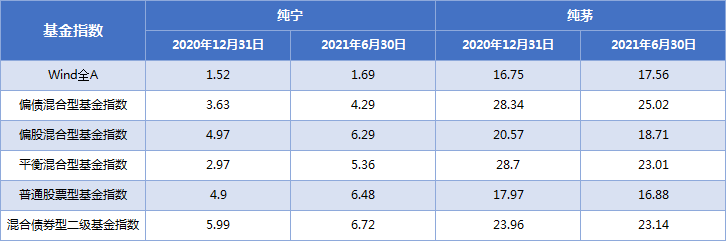

在上文中,我们有提到,其实“茅指数”和“宁组合”在成份股上有重叠的部分,为了更好的展现公募基金在持仓风格偏好上的变化,我们进一步统计了在剔除重叠成分股后,公募基金在“纯茅”和“纯宁”上的配置比例。通过下表我们可以更直观的看到,所有类型的基金指数持仓纯宁股票的比例大大增加,增幅全部超过wind全A;而所有类型的基金指数全部减仓纯茅股票,除了wind全A的纯茅含量今年半年报略高于去年年报。

(数据来源于年度报告、中期报告,中欧财富统计,2020/12/31-2021/6/30,wind)

行业配置变化

医药、电子获增配,金融、传媒等低配

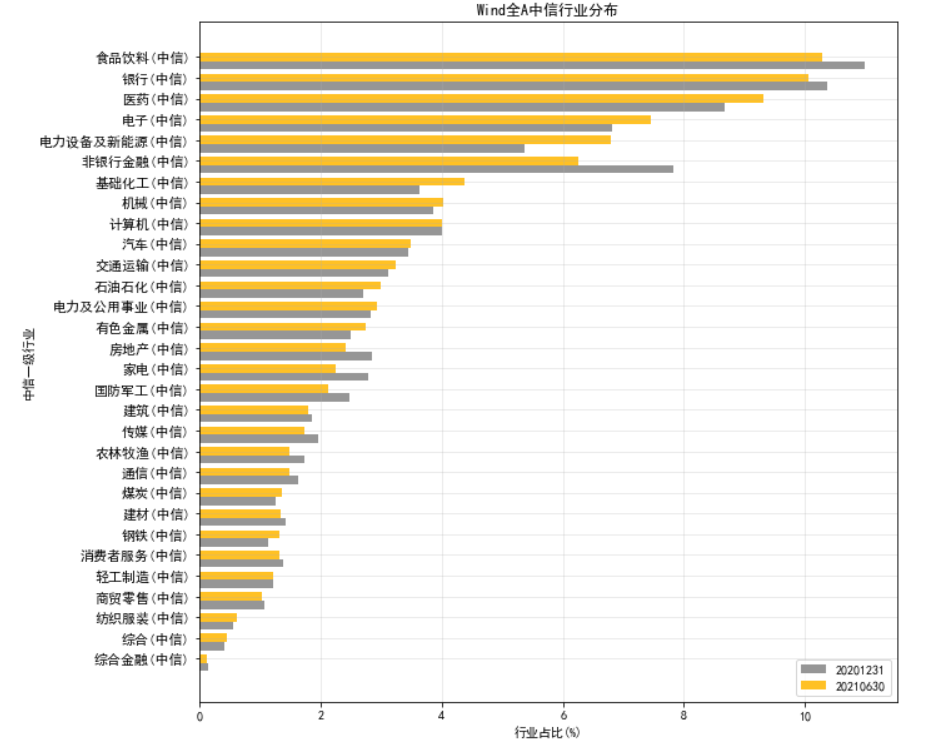

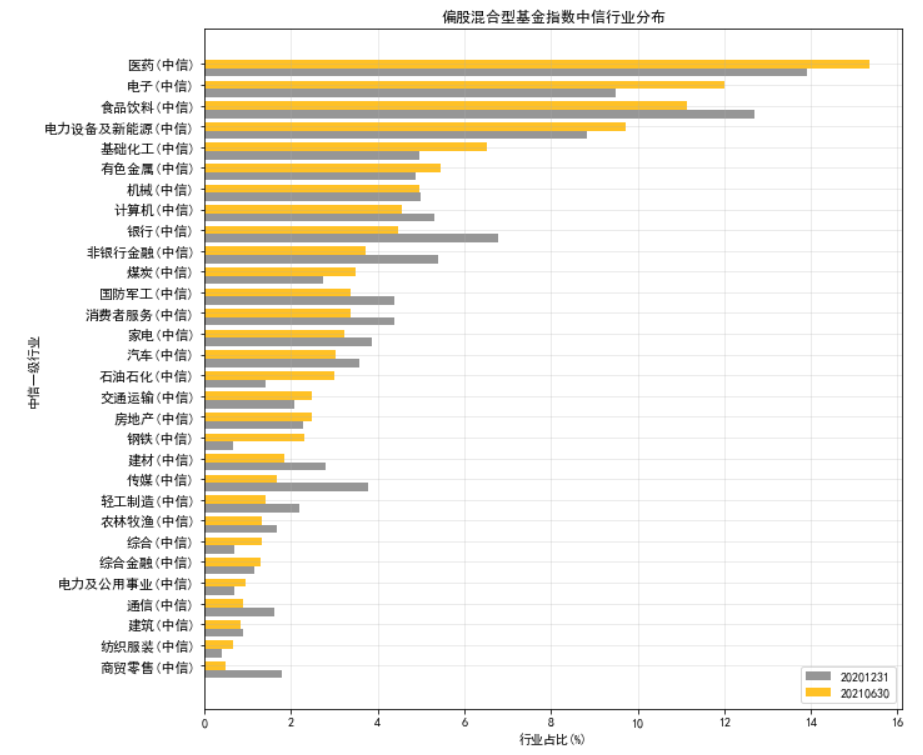

那么,具体在行业配置上,是哪些变化引导了公募基金整体配置风格的变化呢。我们将中报和去年年报数据对比分析发现,偏股型基金指数相对Wind全A超配了电子、周期、医药,低配了金融、传媒、消费。

(wind,中信一级行业分类,2020/12/31-2021/6/30)

(wind,中信一级行业分类,2020/12/31-2021/6/30)

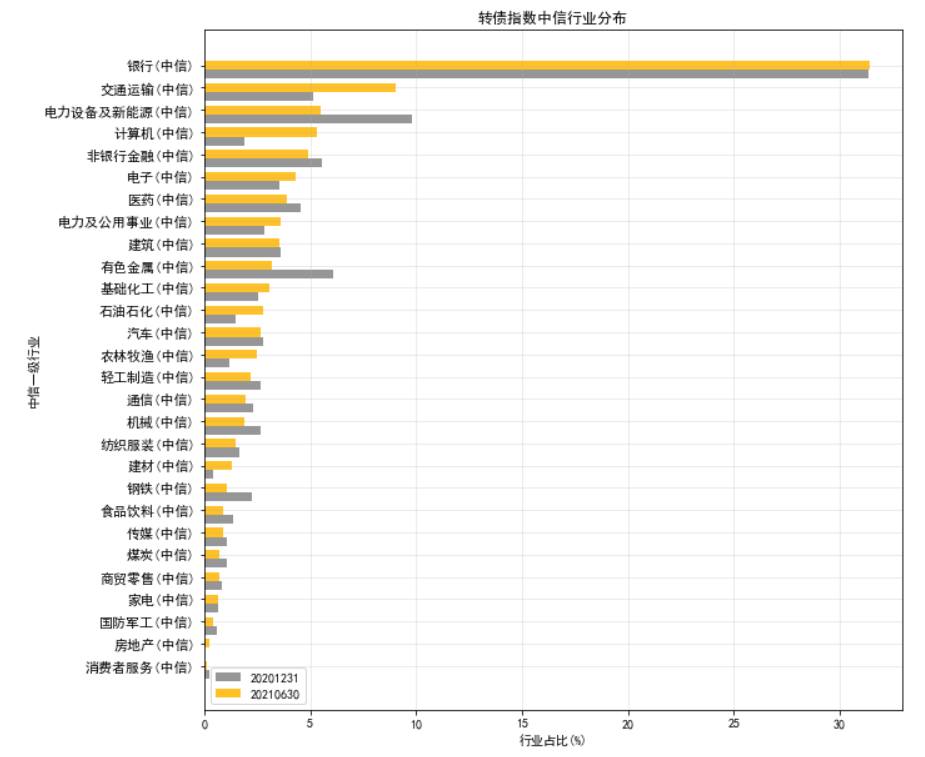

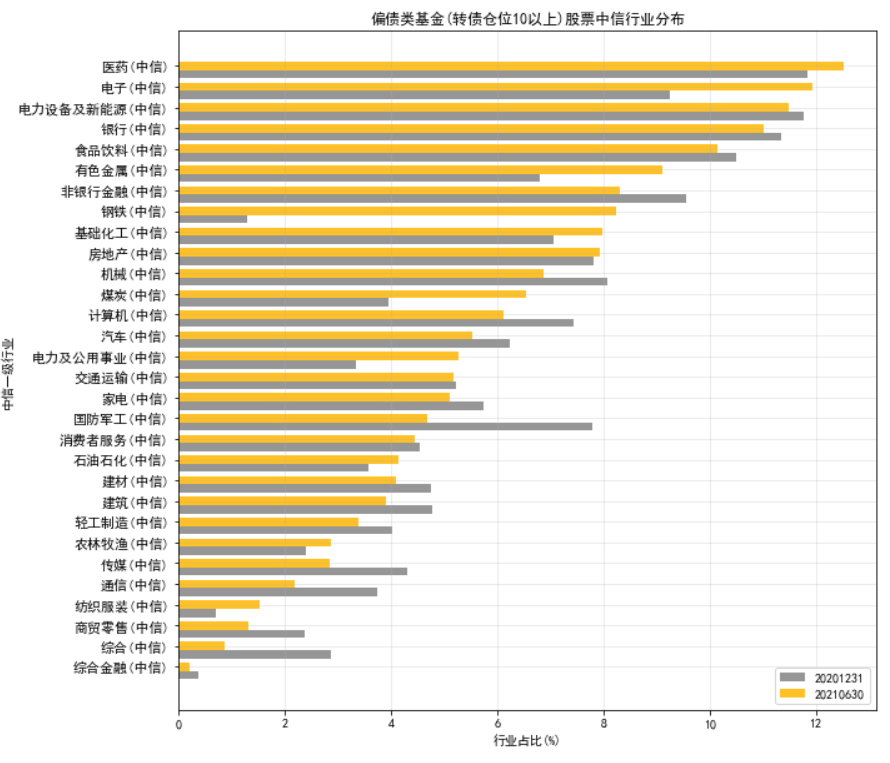

同时,对于偏债类基金在权益持仓风格上的变化,我们选取了二级债基、偏债混合型基金和灵活配置型基金中转债仓位高于10%的基金,并统计了它们持有转债的行业分布,结果显示中报和去年年报相比,偏债类基金相对Wind全A超配了电子、周期、电新,低配了金融、军工、传媒、通信。

(wind,中信一级行业分类,2020/12/31-2021/6/30)

(wind,中信一级行业分类,2020/12/31-2021/6/30)

中欧财富本着勤勉尽责、诚实守信的原则开展基金投顾业务,但并不保证各投顾组合一定盈利,也不保证最低收益。投资者参与基金投顾业务,存在本金亏损的风险。基金投资组合策略的风险特征与单只基金产品的风险特征存在差异。基金投顾业务项下各投资组合策略的业绩仅代表过往业绩,不预示其未来的业绩表现,为其他投资者创造的收益也不构成业务表现的保证。

2021-09-16 21: 15

2021-09-16 21: 12

2021-09-16 20: 56

2021-09-16 20: 54

2021-09-16 20: 29

2021-09-16 20: 46