2021.9.13-9.24

债市焦点

1. 李克强主持召开国务院常务会议,要求再新增3000亿元支小再贷款额度,引导金融机构开展票据贴现和标准化票据融资,人民银行提供再贴现支持;发挥地方政府专项债作用带动扩大有效投资。

2. 银保监会就《理财公司理财产品流动性风险管理办法(征求意见稿)》公开征求意见。

3. 中国8月CPI同比上涨0.8%,预期1%,前值1%;8月PPI同比上涨9.5%,创2008年8月以来新高,前值9.0%,预期9.1%。

4.李克强主持召开国务院常务会议,要求做好预调微调和跨周期调节,加强财政、金融、就业政策联动,更多运用市场化办法稳定大宗商品价格,研究出台进一步促进消费的措施,更好发挥社会投资作用扩大有效投资,保持外贸外资稳定增长,确保经济运行在合理区间。

5.央行货币政策委员会召开2021年第三季度例会,要求增强信贷总量增长的稳定性,支持银行补充资本,推动实际贷款利率进一步降低,维护房地产市场的健康发展,维护住房消费者的合法权益。

债市走势回顾

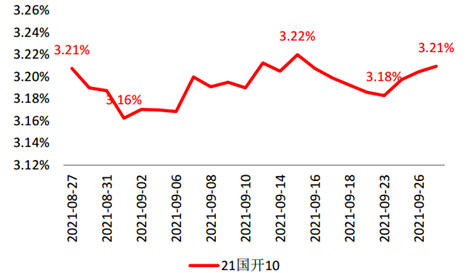

9月相对与8月,不仅仍然存在部分地区的疫情影响,同时还增加了限电的冲击;另外,房地产领域恒大风险发酵,也使得市场对地产的预期更加悲观。但另一方面,9月国内外大宗商品涨价压力仍然较大,国内的动力煤期货价格屡创新高,后续如果国内限电问题持续,则可能出现其他产品因为供给受限而涨价的风险。综合来看,当前经济与通胀形势复杂,宏观政策操作难度加大,预计后续将有更多结构性的货币与财政政策出台。整体来看,9月国开收益率曲线相对稳定,月内截至27日国开1Y、3Y、5Y、10Y收益率分别上行7BP、8BP、持平、持平。

图1:国开债10Y现券收益率

单位:% 数据来源:wind,截至2021.9.24

债市策略

1.基本面方面,9月相对与8月,不仅仍然存在部分地区的疫情影响,同时还增加了限电的冲击;另外,房地产领域恒大风险发酵,也使得市场对地产的预期更加悲观。预期即将公布的9月份制造业PMI、工业增加值、出口等数据可能相对疲弱,短线内有利于债市表现。

2.涨价压力持续,市场对“滞涨”的担忧明显上升;近期国内部分地区出现“双控”限产或拉闸限电,这些供给侧的限制措施,可能导致中下游涨价压力。

3. 政策方面,政策维稳意愿有所提升;货币方面提出要落实3000亿再贴现额度,稳定信贷增速,同时还提出要保持房地产市场健康发展;财政方面要求地方补报专项债项目,预示支出力度可能提升。

后市展望

利率债方面,近期国内经济下行压力增大,债市对降准、降息的预期仍然存在;但另一方面通胀因素的存在又限制了央行的宽松行动;市场多空两种观点分歧加大,可能意味着收益率的波动增加。

信用债方面,目前总量政策对房地产的调控持续性较强,对行业和经济的负面基本面影响开始显现,叠加部分典型民营房企信用风险事件,使得市场对同类型企业风险偏好显著下降,投资者关注上市银行、险企的涉房业务风险,对“宽信用”的演绎形成约束。

可转债方面,债券方面,收益率反弹,资金面偏紧这个因素影响较大。9月财政支出加大,季末资金波动可能加大,超储率偏低也决定了资金面稳定性弱化。同时,MLF等额续作,稳字当头取向不变,过于乐观的预期逐步被修正。继续关注通胀、宽信用对收益率的压力。股市方面,目前仍建议首要关注高增长、高景气行业,包括兼具长期产业链逻辑和短期业绩高增长确定性的新能源产业链(电动车、光伏),以及受益于供给约束下产品涨价、且低估值优势显著的强周期板块(化工、有色、钢铁、煤炭。

风险提示:基金有风险,投资需谨慎。以上数据来源Wind。本资料中提供的意见与评述仅供参考,并不构成对所述证券的任何操作建议或推荐,依据本资料相关信息进行投资或行事所造成的一切后果自负。本资料归我公司所有,未经书面许可,任何机构和个人不得对所述内容进行任何有悖原意的删减或修改。基金管理人承诺将本着诚信严谨的原则,勤勉尽责地管理基金资产,但并不保证基金一定盈利,也不保证最低收益,不代表未来业绩的预示或预测。基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》等基金法律文件。

2021-09-29 19: 34

2021-09-29 18: 56

2021-09-29 18: 54

2021-09-29 18: 46

2021-09-29 18: 29

2021-09-29 18: 27