2020年,虽然全球受到疫情肆虐,但公募基金市场却一片热火朝天。

这一年间,全市场基金的平均收益近27%,远超同期大盘指数13%的水准。全年诞生了上百只“翻倍基”,更是让不少小伙伴都对手里的基金有了“望子成龙”的期待。(数据来源:Wind,全市场基金按Wind开放式基金收益率的加权平均数统计,大盘指数按上证指数统计)

然而,今年春节后的连续大幅回调,让之前的翻倍收益“一夜回到解放前”。节前那些喊着投资收益比工资高、想辞职做全职投资人的小伙伴,后来都工作得无比认真。

其实,投资是一项长远的事业,要想做好投资,管理好自己对收益率的预期就尤为关键。

牛市来的时候,很多小伙伴总是忍不住“上头”,幻想每年都能赚50%甚至翻倍,导致不断买入超过自身风险承受能力的产品,直到市场回调损失惨重时,才懊悔不已,竹篮打水一场空。

相比追高,踏空同样让人难受。也有一些小伙伴的理财规划过于保守,手里一直拿着现金,随着通货膨胀逐渐贬值,或是只配置风险收益水平极低的产品,错失了赚取权益市场长期收益的机会。

那么,长期预期的投资收益率,到底多少才合理?我们又该如何根据个人情况,找到适合自己的预期收益呢?一起跟随我们去寻找答案吧~

投资收益率的上限和下限

1

上限:以“投资大师”为参考

据统计,格雷厄姆、巴菲特、彼得林奇等价值投资大师,历史长期年化收益率的中枢维持在20%-30%左右;而量化投资鼻祖——西蒙斯则达到了35%的水平。(数据来源:《解读量化投资》,2010年1月)

对于普通投资者而言,这些大师级人物创造的记录——年化20%,可以作为参考上限。这样来看,年化50%甚至翻倍的理想,的确“太丰满”。

2

下限:以通货膨胀为参考

如果把投资比作在雪坡上“滚雪球”,通货膨胀就像是融化积雪的阳光,当积雪增长的速度不及融化的速度时,投资实质上只是减缓了财富贬值的速度,却并没有改变财富贬值的事实。

因此,长期通胀水平——年化2%,可以作为我们的参考下限。也就是说,只有当投资收益跑赢了通胀,你的投资才算达到了“及格线”。(数据来源:Wind宏观数据库统计数据,统计区间为2011年1月至2021年6月)

总结一下:对大多数投资者来说,合理的长期预期收益率应当维持在年化2%-20%之间。

我应该追求什么样的投资收益?

知道了大致的区间,接下来,咱们来看看如何根据个人的具体情况,把预期收益率确定在更精确的区间内。

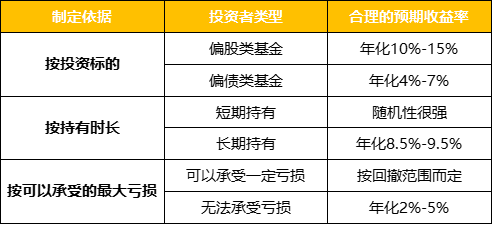

我们主要可以通过三种方式,来确定适合自己的预期收益率:投资标的,持有时长,以及可以承受的最大亏损。

1

按投资标的

表:成立10年以上的公募基金年化收益率

数据来源:Wind,2011/11/1-2021/10/31,上述数据仅为基金表现结果,最终的投资收益结果和所投资的基金有关,可能和基金表现结果存在较大的出入。基金过往表现不代表未来表现,市场有风险,投资需谨慎。

数据来源:Wind,2011/11/1-2021/10/31,上述数据仅为基金表现结果,最终的投资收益结果和所投资的基金有关,可能和基金表现结果存在较大的出入。基金过往表现不代表未来表现,市场有风险,投资需谨慎。

2

按持有时长

如果对手里的资金有一定的时间规划,也可以按照持有时长来确定预期收益率。

需要注意的是,短期收益率跟市场周期有很大关系,具有很强的随机性。如果只是因为运气好而踩中了交易时点,最终也有可能亏回去。

整体而言,持有时间越长,盈利比例越大。如果想提升自己的获胜概率、追求更高的收益率,拉长持有时间或许是行之有效的方法。

依照成熟市场的历史经验,一个国家股市的长期收益率,总要回归到经济发展的本质。从这个角度,我们可以用“实际GDP增速+CPI增速+股息率”来设定A股的长期合理收益率。

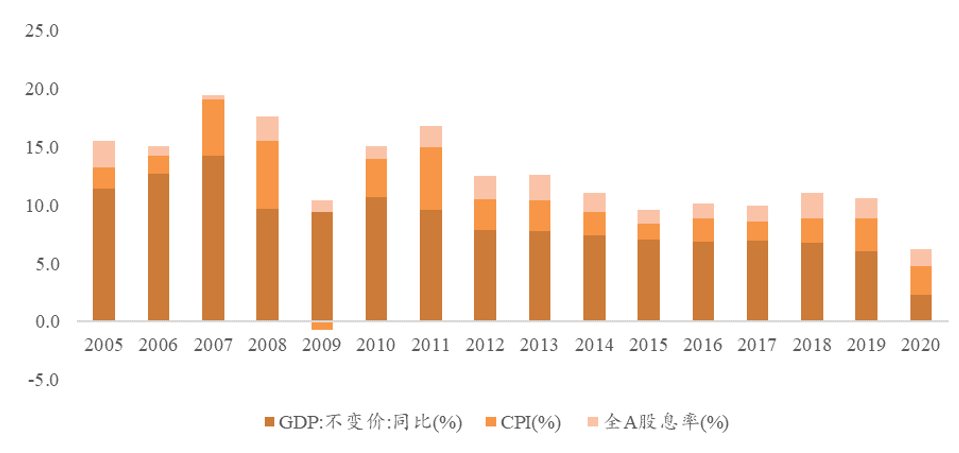

图:2005-2020年中国各项经济指标

数据来源:Wind,统计区间为2005/01/01-2020/12/31,股息率取Wind指标股息率(近12个月)的年终值。

根据历史平均水平,我们假设未来每年的实际GDP增速、CPI增速、股息率分别能维持在5%-6%、2%、1.5%左右,那么,一个长期主义的投资者追求的预期收益率大致为年化8.5%-9.5%。

3

按可以承受的最大亏损

如果还没想好要买哪种类型的基金和持有时长,不必着急,我们也可以基于自己可以接受的最大亏损,来设定预期收益率。

风险和收益相生相伴,越想在波诡云谲的市场中追求高回报,越要做好承受亏损的心理准备。所以,在开始投资前,不妨先问问自己:在市场最差的时候,我能接受的最大亏损比例是多大?

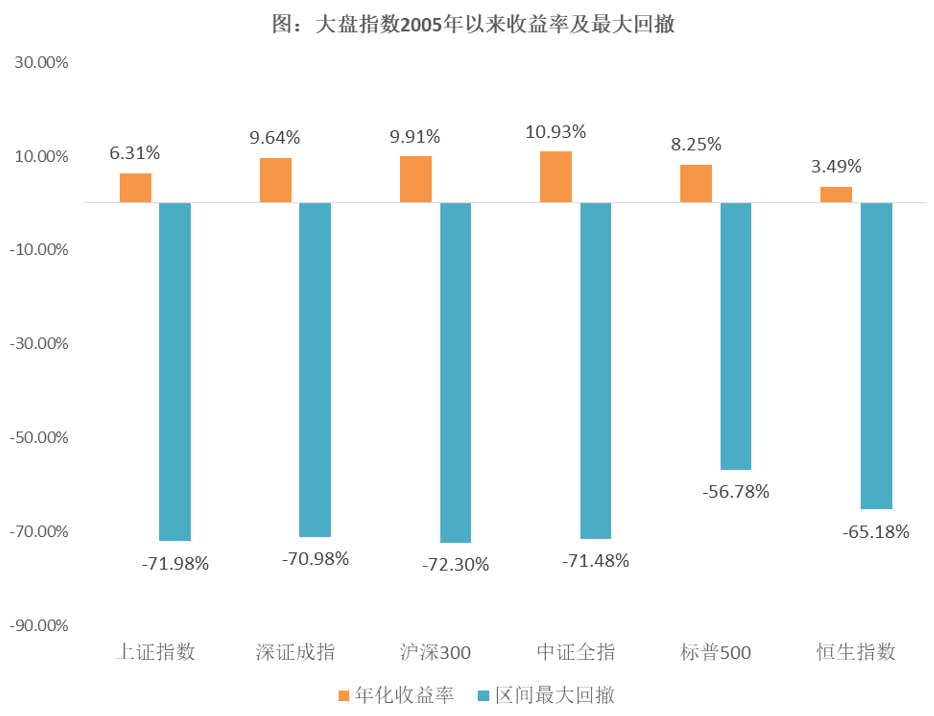

我们分析大盘指数2005年以来的表现,可以发现,虽然最高年化收益率在10%以上,但也可能在“至暗时刻”承受高达70%的最大回撤。

数据来源:Wind,统计区间为2005/1/1-2021/10/31。

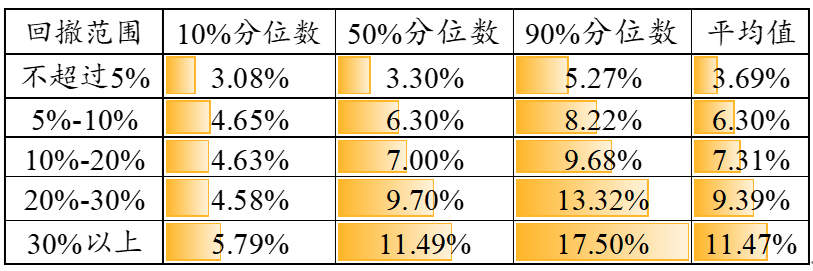

如果可以接受5%-20%的回撤,那么就可以追求年化5%-10%的长期收益率;如果预期收益率在年化10%以上,就需要做好回撤超过20%的心理准备。

图:成立10年以上的公募基金回撤范围

数据来源:Wind,2011/11/1-2021/10/31。基金过往表现不代表未来表现,市场有风险,投资需谨慎。

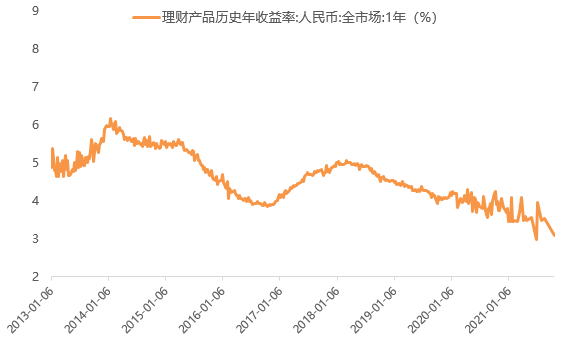

对于无法接受亏损的小伙伴们,可以参考货币基金和银行理财的长期历史收益率。

近10年来,货币基金的年化收益大概在2%-3.5%,而银行理财基本在3%-5%之间,勉强跑赢“通胀及格线”。也就是说,设定年化3%-5%的预期收益率较为合理。

图:银行理财产品历史年化收益率

数据来源:Wind,统计区间为2013/01/06-2021/10/24。

1.对于大多数基金投资者来说,年化2%-20%是较为合理的预期收益率区间。

2.我们可以基于投资标的、持有时长以及可以承受的最大亏损,来进一步制定适合自己的预期收益率:

PS:如果想省去选产品、做配置的烦恼,你也可以选择基金投顾服务。

广发基金投顾现提供四大理财场景、多个细分策略组合,覆盖不同持有时长、不同风险收益目标。

小伙伴们可以按照自己的需求,将不同类别的资金配置到匹配的投顾组合中哦~

有人说:以天看收益的人,相信的是奇迹和运气;以年看收益的人,相信的是能力和天赋。

市场的上涨下跌、牛熊更替都是正常现象,能把握住上涨趋势固然可喜,但面临短期的回调也不必过于担忧。

对此,我们能做的是制定合理的收益预期,保持稳定且平和的心态,相信长期的力量。因为,投资是一辈子的事。

风险提示:广发基金本着勤勉尽责、诚实守信、投资者利益优先的原则开展基金投顾业务,但并不保证各投顾组合一定盈利,也不保证最低收益。投资者参与基金投顾业务,存在本金亏损的风险。基金投资组合策略的风险特征与单只基金产品的风险特征存在差异。基金投顾业务项下各投资组合策略的业绩仅代表过往业绩,不预示未来的业绩表现,为其他投资者创造的收益也不构成业务表现的保证。因基金投资顾问业务尚处于试点阶段,存在因基金投顾机构的试点资格被取消不能继续提供服务的风险。投资前请认真阅读投顾协议、策略说明书等法律文件,充分了解投顾业务详情及风险特征,选择适合自身的组合策略,投资须谨慎。

2021-11-12 21: 22

2021-11-12 21: 21

2021-11-12 21: 19

2021-11-12 21: 17

2021-11-12 21: 15

2021-11-12 21: 13