市场回顾

部分大型指数上周较小幅度上涨

其中上证指数涨幅尤为明显

图表1:本周主要股市指数表现(2021-11-15至2021-11-19)

数据来源:wind

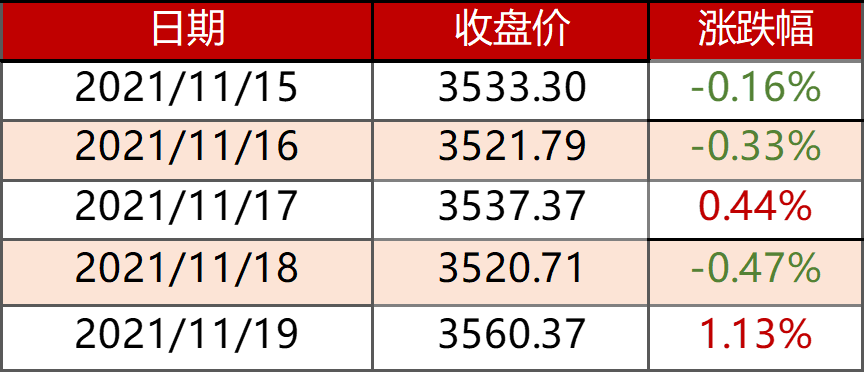

上证指数在上周收盘时呈下跌的天数较多

但整周为上涨

图表2:上证指数表现(2021-11-15至2021-11-19)

数据来源:wind

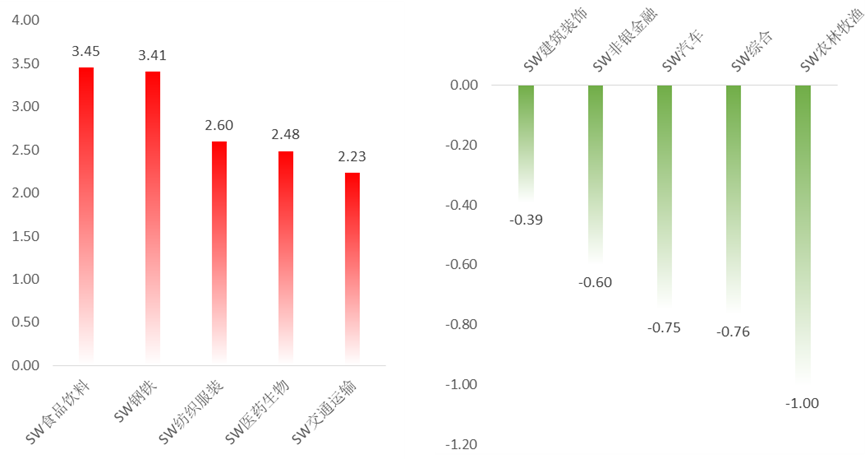

多数申万板块上周为上涨

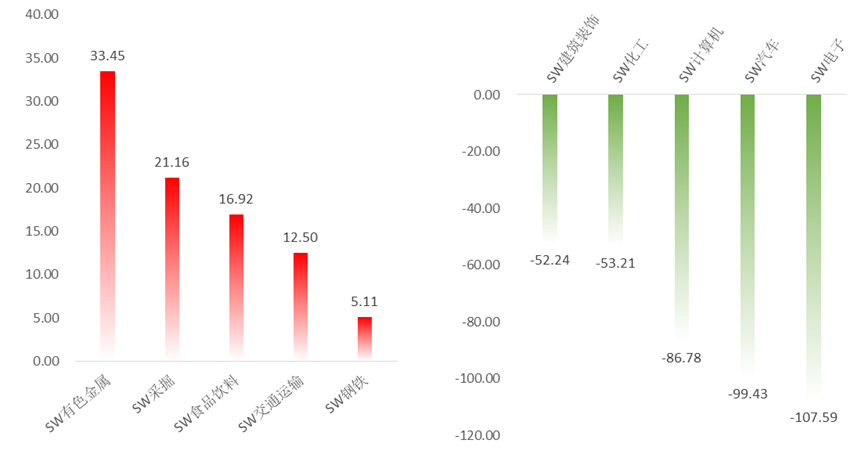

资金大幅流出

图表3:本周涨幅前五与后五行业(单位:%)(2021-11-15至2021-11-19)

数据来源:wind;行业分类:申银万国一级行业分类

指标选取:行情指标-区间涨跌幅(流通市值加权平均)

本周涨幅前五的行业

食品饮料、钢铁、纺织服装、医药生物、交通运输

本周跌幅前五的行业

建筑装饰、非银金融、汽车、综合、农林牧渔

图表4:本周净资金流入前五与后五行业(单位:亿元)(2021-11-15至2021-11-19)

数据来源:wind;行业分类:申银万国一级行业分类

指标选取:资金流向(中国)-(区间)净流入资金(合计)

本周净流入前五的行业

有色金属、采掘、食品饮料、交通运输、钢铁

本周净流出前五的行业

建筑装饰、化工、计算机、汽车、电子

投资策略

产业趋势上,新能源车有望从电动化造车环节逐步走向智能化用车环节,未来的市场格局可能是从ß走向α;支撑费城半导体指数再创历史新高的,是智能化时代对半导体的旺盛需求,映射到A股市场,板块不温不火的背后,是资金对待半导体“周期性”和“成长性”的分歧,分歧产生预期差,预期差创造投资机遇;军工板块方面,军工装备的高端化、智能化是时代趋势,其中蕴含丰富的投资机遇。

海通证券:岁末年初的躁动行情有望展开

①各行业相对大盘的超额收益,在不同阶段排序不同,行业配置追求在不同阶段寻找超额收益居前的行业。②RRG图可以刻画各行业超额收益的周期性规律,根据日度、周度数据分别反映2个月、2个季度左右的规律。③宽信用政策逐渐落地,岁末年初的躁动行情有望展开,结构望均衡,大金融和硬科技较优,消费跟涨。

国泰君安证券:消费板块将成为中期市场最为确定的主线

跨年行情临近,结构配置上维持10月初以来“站在风格切换的起点”与“低估值收获季”判断。当前地产问题是金融板块行情启动的最大阻力,10月地产数据加速下滑、企业端融资未见企稳信号,供需存在持续下行风险。但近期地产悲观预期逐步缓解。

消费切换:市场中期的重要主线。对于消费板块市场在担忧什么?市场认为疫情不确定性下需求侧修复节奏难以把握→需求疲弱亦使成本传导难顺畅→量价均存担忧,临近年底并非优选方向。但我们认为市场低估了下阶段CPI的上行可能:1)除需求端外,成本转嫁亦依赖于竞争格局的改善,当前中游制造与下游消费竞争格局均较过去显著改善,成本传导将较2016-2017更为顺畅;2)当前全球CPI通胀进入新阶段,美英德等国10月CPI同比分别高达6.2%、4.2%与4.5%,海外输入压力亦助推CPI抬升趋势。3)此外需求端亦不必过度担忧,三季度居民收入延续恢复性增长、外出务工农村劳动力基本恢复至2019年同期水平,消费者收入信心/预期指数均于9月企稳回升。伴随CPI的超预期上行,消费板块将成为中期市场最为确定的主线。

行业配置:高景气+金融反弹,中期看消费切换。1)金融反弹:券商/银行/地产;2)消费电子:高景气方向仍具稀缺性,重点关注元宇宙设备端等方向。3)中期看消费切换:逐步迈出预期底部,推荐白酒/生猪/乳业/汽车零部件等行业。

中信证券:蓝筹主线正逐渐清晰,围绕"三个低位"布局

进入四季度以来,经济开启了恢复期,政策处于等待期,存量投资者仍在犹豫期,市场主线进入酝酿期,随着经济恢复,政策信号明确,增量资金不断流入带动存量资金逐步加仓,蓝筹回归的市场主线会更加清晰。

配置上,建议坚定围绕“三个低位”布局蓝筹主线,重点关注基本面预期处于低位的品种,估值仍处于低位的品种,以及调整后股价处于相对低位的高景气品种。1)基本面预期仍处于低位的品种,重点关注前期受成本和供应链问题压制的中游制造,如小家电、汽车零部件、电力设备等,逐步增配估值回归合理区间的部分消费和医药行业,如白酒、食品、免税、疫苗、血制品等;2)估值仍处于相对低位的品种,关注地产信用风险预期缓释后的优质开发商和建材企业,以及政策压制预期有所改善的港股互联网龙头;3)调整后股价处于相对低位的高景气品种,如国产化逻辑推动的半导体设备、专用芯片器件以及军工等。

中金公司:中期来看,偏成长风格仍是重要方向

中国稳增长的政策有望逐步发力,随着政策发力的节奏和力度,增长有望在今年四季度及明年一季度左右度过相对低迷的时期,伴随着上游价格压力逐渐释放、政策“托底”、流动性宽松预期加强,中金公司认为今年来利润和估值均承压的中下游行业有表现机会。配置上,短期稳增长的发力方向可能带来阶段性机会,并逐步注重上游价格压力缓解带来的中下游制造与消费的预期改善。中期来看,偏成长的风格可能仍是重要的方向。

行业配置建议:配置继续向政策预期及中下游方向倾斜:1)政策边际变化或发力潜在有支持的领域,包括地产产业链、潜在的消费支持领域、金融中券商等;2)今年已经有所调整、估值已经不高、中长期前景依然明朗的中下游消费,自下而上择股,包括食品饮料、医药、家电、轻工家居、汽车及零部件、互联网与传媒、农林牧渔等;3)高景气的制造方向,包括新能源汽车、新能源及科技硬件半导体,依据产业链环节景气程度变迁而择股配置,特别关注输配电环节升级、汽车零部件等环节的制造机遇。

参考文献:

[1] 【十大券商一周策略】岁末年初的躁动行情有望展开!消费板块将成为中期市场最为确定的主线

A股周策略

THE END

2021-11-24 22: 31

2021-11-24 22: 30

2021-11-24 22: 27

2021-11-24 22: 04

2021-11-24 22: 02

2021-11-24 21: 50