事件:

1月新增人民币贷款3.98万亿元,市场预期3.76万亿元,前值11300亿元;

1月社会融资规模6.17万亿元,市场预期5.44万亿元,前值23682亿元;

1月M2同比9.8%,市场预期9.4%,前值9.0%;M1同比-1.9%(剔除春节错时因素影响为同比2%),前值3.5%。

1月美国CPI同比7.5%,预期7.3%;环比0.6%,预期0.5%;

1月美国核心CPI同比6.0%,预期5.9%;环比0.6%,预期0.4%。

中邮创业基金宏观研究员王欢点评:

1、社融:需求弱+政策顶,企业中长期贷款摆脱同比负增,后续政策主攻点或在地产。

1月新增人民币贷款3.98万亿、同比多增3944亿,创历史新高并超市场预期。其中非金融企业贷款3.36万亿、同比多增8100亿;居民贷款8430亿、同比少增4270亿。

结构虽仍然不佳,短贷和票据仍是主要贡献。企业短期贷款1.01万亿、票据融资1788亿,同比分别多增4345和3193亿,冲量情况仍存在,但已有边际改善。

企业中长期贷款2.1万亿,同比多增600亿,扭转了自去年7月以来持续6个月的同比负增局面。

主要拖累在于居民中长期贷款,同比少增2024亿,与1月百强房企销售和30城商品房销售数据呈现的情况一致,市场已有预期。

1月社会融资规模6.17万亿、同比多增9842亿,社融存量同比10.5%,较去年12月提升0.3个百分点。

除了信贷强劲外,社融还受到政府债和企业债融资支撑,政府债融资6026亿、同比多增3589亿,主因财政基建发力;企业债券融资5799亿、同比多增1882亿,主因利率下行利好债券发行。

另外,表外三项中委托贷款增加428亿元、同比多增337亿元,信托贷款减少680亿元、同比少减162亿元;未贴现的银行承兑汇票增加4731亿元、同比少增171亿元。

社融数据反映的几点信息:一是财政基建发力继续验证;二是房地产需求仍未好转;三是不要怀疑稳增长政策,直到经济企稳。预计后续稳增长政策会往薄弱环节即地产发力。

2、美国CPI:低基数+高油价很容易超预期,预计Q2因基数走高将缓解。

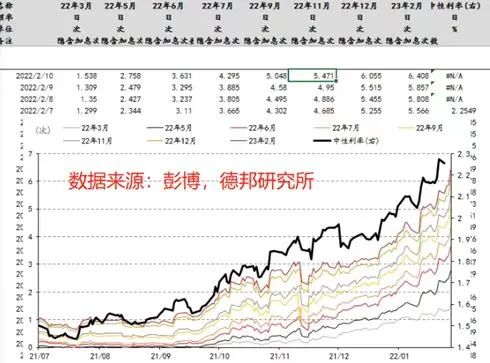

CPI同比增幅7.5%(预期7.3%),核心CPI同比增幅6.0%(预期5.9%),环比增速0.6(预期0.4%),超市场预期。数据发布后10年期美债利率一度跳升7bp,站上2%。

1月通胀数据的重要性在于其对美联储开启紧缩周期方式的影响,在强劲的非农数据公布后,市场焦点集中在3月议息会议加息50bp的可能性。

截至目前,CME数据显示3月加息50pbs的概率跃升至1.54次(54%概率加50bp),7月为4.29次,CME期货市场充分计价美联储3/5/6/7月连续加息。

3、市场展望:社融超市场预期,宽信用演绎中,为经济逐渐见底复苏和利率上行做好准备。美国通胀超预期,美债在实际利率推动下突破2%,高估值资产估值约束未结束。

对权益来说,春节假期后一周,海外市场同样偏价值,北上资金持续买沪卖深,宽基指数中50、300(剔除最近纳入的宁德时代)跑赢。

预计短期价值继续占优,“中债利率上+美债利率上”利好银行,低估低位为首要原则,且考虑后续政策方向,稳增长中地产链或优于基建链。

后期或需要为“中债利率上+美债利率下”(Q2的大概率情形)做好准备,原因在于研究员认为当前加息预期计价过于激进,但一切都得看3月17日FOMC的利率决议揭晓,如果真加50bp,那另当别论。

历史复盘来看,“中债利率上+美债利率下”在2017/1/3-2017/9/7、2019Q1、2020/4/29-2020/8/4均出现过,宏观环境跟2017和2019Q1或更类似,均出现指数级别行情。

分母端估值约束缓解,分子端景气占主导,因为多为国内经济复苏阶段,金融、周期,以及跟经济复苏相关的食品饮料、家电等消费表现均不错。

(来源:中邮创业基金、Wind)

风险提示:入市有风险,投资需谨慎。本文内容仅供参考,不构成任何投资建议及承诺,投资者不应当以该等信息取代其独立判断或仅根据该等信息做出决策。本文信息力求准确可靠,但对这些信息的准确性或完整性不作保证,亦不对因使用该等信息而引发或可能引发的损失承担任何责任。

2022-02-11 16: 50

2022-02-11 16: 46

2022-02-11 16: 45

2022-02-11 15: 17

2022-02-10 21: 15

2022-02-10 21: 12