机器人被割韭菜了,1个月亏40%,最大回撤55%,恐怖~

就是上面这只九坤亚太对冲基金产品。

有私募内部人透露,应该是量化算法模型失效了,搞风险对冲,结果左右打脸,亏肿了。

量化投资的数据模型,都是根据过去的各种数据指标建立的,结果最近一会儿暴涨,一会儿暴跌的行情,搞的机器人也很懵圈,直接超出理解学习范围,亏肿了。

但这里面更多的是人祸。

过去三年,这只基金的累计收益超过140%。今年1月亏26%后,公司还安抚投资者说又涨了,反手就把杠杆加到5倍,大亏40%。

很多人不知道什么是杠杆,说白了就是借钱投资。

辛辛苦苦两三年,一朝回到解放前。最早买入的还好,但是后面跟涨买进去的,亏到爆炸。而且这只基金认购30万美元起步(190万人民币)。

搞这种骚操作,完全是在拿投资人的钱在赌。很多人搞投资,都像赌博一样,亏红了眼总想下把一定能回本,借钱也要搏一把,结果越陷越深。

实际上如果不加5倍杠杆的话,这只基金总体的回撤只有7.8%,和市场整体的跌幅也差不多。

去年的韩国大佬Bill Hwang,不知道大家还有印象没有,放杠杆重仓中概股,结果一夜之间,亏光330亿美元。

杠杆一时爽,跌时火葬场。

特别遇到最近这种行情,跌个50%,就等于本金玩完了。即使行情反弹,连参与的资格都没有。

巴菲特在过去半个世纪中,遇到4次市场大跌50%左右的情况,哪怕老爷子只放一倍的杠杆,就已经亏死4回了。

股市从不缺少一年几倍的天才,但全世界只有一个巴菲特。

最近很多人买的固收+,跌成固收-,觉得这种稳健的基金品种也不靠谱。

什么是固收+?

简单理解就是大部分钱买债券这类资产,做稳健收益;一部分打新股、做量化、买股票,来获得更高的收益。

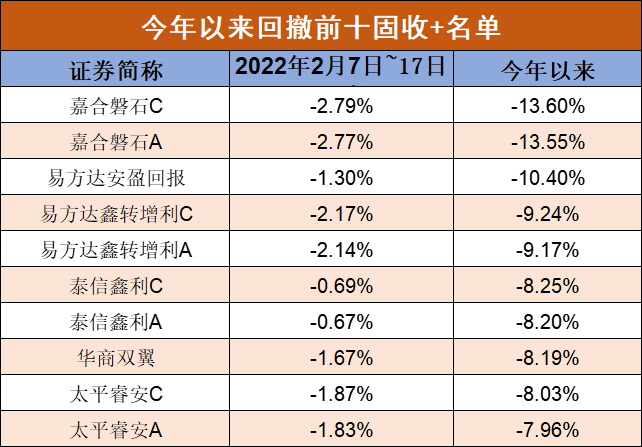

我拉了个表格,最猛的固收+产品,今年以来最多亏了13.6%。

很多人搞不明白,这种主要买债券的基金,为什么也能亏这么多?

因为很多固收+基金,买的都是可转债,很多可转债的波动,其实比股票都猛。

过去两年可转债市场被很多资金炒作,一天翻倍的,很常见。

你看上面的线,转债过去涨的确实不错,于是很多做固收+的基金经理就重仓押注,结果最近一两个月崩了。

说到底还是太贵了,1月末各平价区间的转债转股溢价率,都在2014年以来90分位数以上。

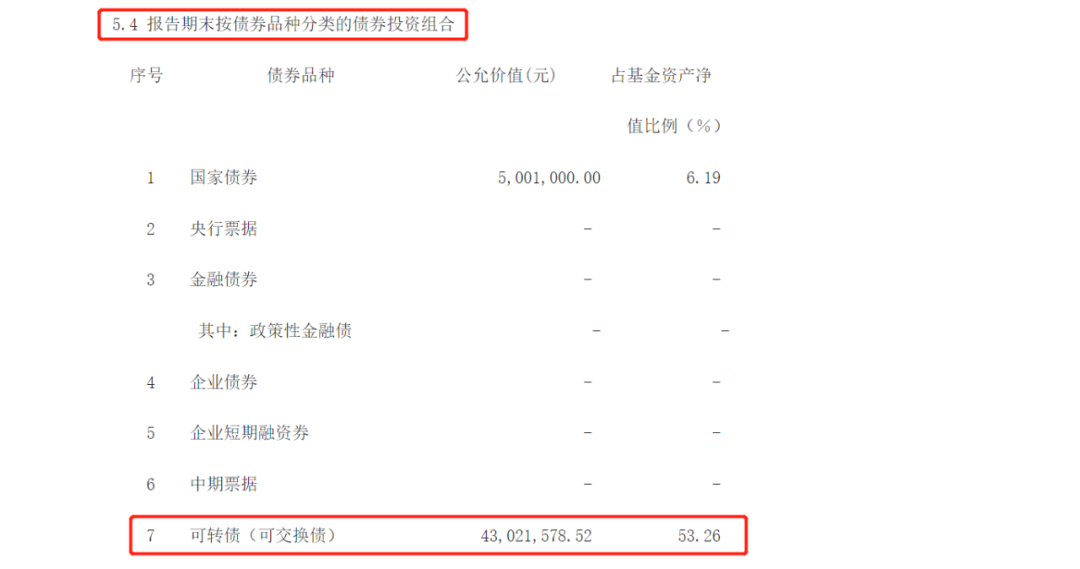

怎么看手里的固收+基金,重仓了可转债?

教大家一招,就表格里跌的最狠的嘉合磐石C为例,打开基金的最新季报,找到【债券投资组合】这一栏,就能看到它买了多少可转债了。

像嘉合磐石C,53%的仓位都买了可转债,也难怪会跌这么猛。

现在可转债市场可没有过去那么香了,大家千万要注意风险。

固收+本身考验的,就是基金经理能在保证稳固收益的基础上,获得超额收益的能力,固收才是第一位的。

像很多可转债的风险波动比股票还要高,如果重仓,风险和股票基金没什么差别。

最近一段时间市场大跌,钱耳朵投研团队精心挑选的固收+组合,不仅没有跌,反而涨了。

从2月7日到2月17日,累计涨了0.14%。并且经过历史数据回测,年化收益率能在6%以上,这不仅比某宝和银行理财香多了,也比市场上大多数的固收+组合都强。

【而且这个固收+组合,就是给所有铁子们精心免费准备的,点击下方,就可以直接购买。】

今天市场很热闹,我在之前文章中反复强调的稳增长板块又涨了。

国家搞了个大项目,东数西算火了,相关概念股都集体涨停。

具体就是在京津冀、长三角、粤港澳大湾区、成渝、内蒙古、贵州、甘肃、宁夏启动建设国家算力枢纽节点并规划了10个国家数据中心集群。

至此,全国一体化大数据中心体系完成总体布局设计,“东数西算”工程正式全面启动。

这是数字中国的一个大工程,“数”指的是数据,“算”指的是算力。

其实数字中国可以说能牵涉90%的上市公司,大家千万别盲目跟风,需要判断是否对公司业绩造成明确的影响。

所谓射人先射马,擒贼先擒王,“数”和“算”才是核心。具体的就是数据中心、云计算、服务器这些。

今天就讲这么多,大家别忘了小金手点个“在看”支持一下,码字不易,铁子们多多支持~

2022-02-18 18: 18

2022-02-18 18: 12

2022-02-18 18: 11

2022-02-18 18: 09

2022-02-18 18: 08

2022-02-18 18: 06