都说“不要把鸡蛋放在一个篮子里”,但在投资基金的过程中,把这句话抛之脑后的小伙伴却大有人在。

面对波动的A股市场,注意分散配置为何格外重要?又该如何做到有效分散风险呢?

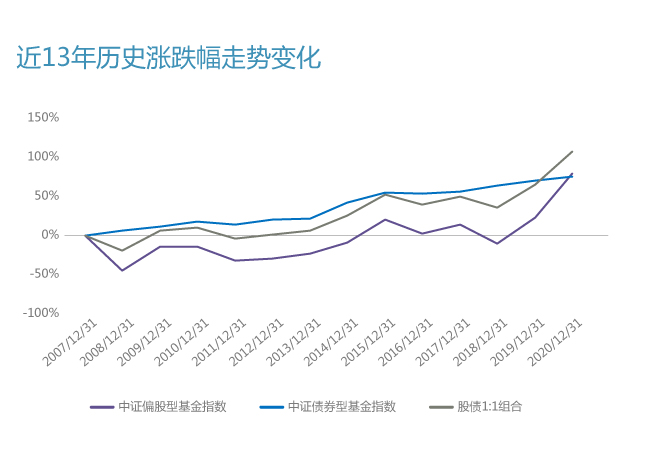

权益类基金的历史收益虽吸引人,但伴随的波动风险往往也不容忽视。正因如此,我们需要通过分散配置,将不同风险收益特征的基金搭配在一起,以期在降低持仓波动的情况下,争取到满意的长期投资回报。为了方便大家更直观地理解,不妨来举个例子:

数据来源:Wind,统计周期:2008.1.1-2020.12.31。

数据来源:Wind,统计周期:2008.1.1-2020.12.31。

进一步观察发现,较仅投资债券型基金指数而言,股债1:1组合指数的进攻性无疑更强;而对比仅投资偏股型基金指数而言,该组合指数的回撤控制情况显然更理想。

可见,尽管难以保证每年实现正收益,但通过合理的分散配置,我们仍有望争取到长期维度内更满意的回报。就好比龟兔赛跑,比起跑跑停停的兔子,最终胜出的将是持之以恒的乌龟。

做好分散配置其实并不难,但很多人之所以难以做到有效分散配置,往往可能是由于心态出了问题。要知道,投资基金并不是为了比赛收益高低,能否时刻保持投资“初心”,往往决定了投资成果如何。

眼红他人短期内取得的丰厚收益,因而忘记了追求长期回报的初衷,往往会导致自己在冲动之下盲目调整配置,结果自然也就难如人意了。

想要做好投资,我们要重点考虑的绝不仅仅只是预期收益,更多的应该是如何分散风险。当然,正确做好分散配置后,大家也有望获得相应回报。

尽管重仓某个行业一时间可能会带来丰厚收益,但市场热点不停轮动之下,我们很难精准把握住每一次机会。而真正做到有效分散配置后,在热点不断切换的过程中,大家将有望抓住一些轮动收益。

总而言之,对广大小伙伴们来说,借助有效分散配置带来的正面作用,我们在投资的漫漫长路上不仅将走得更稳,同时也能走得更远。

2022-02-18 20: 54

2022-02-18 20: 45

2022-02-18 20: 43

2022-02-18 18: 33

2022-02-18 18: 32

2022-02-18 18: 30