惊蛰刚过去,神州大地春雷萌动,天气越来越暖和,正是万物生长的好时光。在这样美好的时节里,股市却还在寒冬中挣扎。

3月2日以来,沪深300指数接连破位下行,截至3月9日,短短6个交易日,累计下跌8.51%,算上之前的调整,该指数年内跌幅已达14.45%。港股的形势同样不妙,2月18日开始,恒生指数也开启了下跌模式,截至3月9日,累计下跌16.67%。此情此景,亿万投资者似乎穿越回到去年春寒料峭的煎熬时刻。

其实最近几个春天,股市的日子都不太好过,以沪深300为例:

2021年12月13日-2022年3月9日,57个交易日,沪深300累计下跌超16%;

2021年2月18日-2021年3月25日,26个交易日,沪深300累计下跌15.18%;

2020年3月5日-2020年3月18日,10个交易日,沪深300累计下跌11.64%。

2018年1月29日-2月9日,10个交易日,沪深300累计下跌12.34%。

数据来源:Wind,统计区间:2005-20220309

面对跌跌不休的行情,很多朋友跟小编一样,心里都有同样的疑问:市场什么时候才能迎来转机?基金账户什么时候才能回本?

历史虽然不会重复,但总是在押韵。从历史数据中,我们或许可以获得应对当下投资窘境的启发。

从最近一个春天的调整来说,去年A股高位回调一个多月才勉强企稳,沪深300指数从2021年3月25日开始波动向上。后来的剧情很多人都知道,当年5月底沪深300指数一度回到5300点上方,之后让位于成长股行情,沪深300在5000点附近展开波动,直到去年12月中旬又回到下跌通道。

时间再回溯到2020年春天,当时新冠疫情蔓延肆虐让股市接连遭遇暴击,春节归来首个交易日(2020年2月),沪深300指数直接从节前的4000点一下子跌到3600多点,但恐慌过去后,很快企稳反弹。3月初,疫情在全球蔓延后,受外围股市拖累,A股再度迎来一波剧烈的回调。在美国强力的财政和货币政策刺激下,美股3月下旬企稳,A股也随之展开反弹之旅,之后核心资产又开始了一波轰轰烈烈的上涨行情,直接把沪深300指数推到历史新高。

再往回追溯更长时间,回到2018年,A股调整近一年,直到2019年初逐渐走出阴霾,并且开启了一轮持续近三年的结构性行情。这也是很多基民至今还在怀念的幸福时光。

说一千道一万,小编只是想告诉大家,没有一个冬天不可逾越,如今的波动回过头再看,可能只是历史长河中的一朵小浪花而已。这一点,从前面沪深300指数成立以来的走势图就可以看出端倪。

正如橡树资本创始人、投资大师霍华德﹒马克斯所说,万物有周期,股市也不例外,周期背后,是自然规律和人类行为在作用,周期难以精确预测,很多时候会矫枉过正,但一般都会回归均值,在这一点上,股市也不会例外。

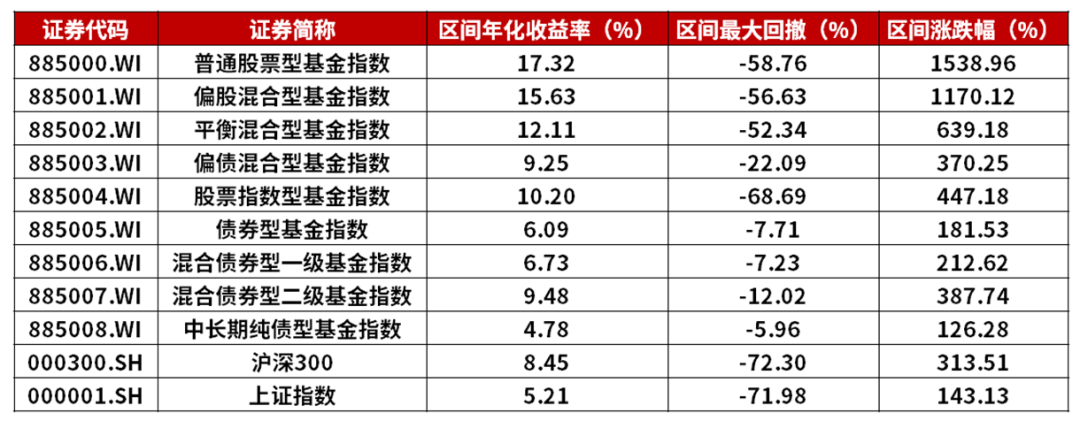

对基民来说,还有一个好消息,股市的波动跟基金业绩并不完全同步。像过去18年间(2004-2021),沪深300指数上涨了超313%,同期普通股票型基金、偏股混合型基金、平衡混合型基金等主动权益基金整体表现都远胜沪深300,普通股票型基金指数累计涨幅更达到1538.96%。

主动权益基金之所以整体表现好于市场,关键在于,除了贝塔收益以外,还能通过基金经理的管理运作,获得阿尔法收益,这也是主动基金的价值所在。

数据来源:Wind,统计区间:2004-2021年

看完上面的分析后,大家的焦虑可能有所缓解,但基民朋友或许还会进一步追问:道理我都懂,但现在该怎么应对呢?割肉还是加仓?

马克斯也说过,与其预测市场,不如应对,先看清楚目前所处的周期位置,然后再决定下一步该如何做。

那现在股市到底是怎样一个水平呢?我们不妨从历史分位点来判断一下。从估值角度来看,目前无论是沪深300、中证500,还是创业板,整体估值都不算贵。

像300指数,据Wind,截至2022年3月10日,沪深300指数的滚动市盈率在12.45倍,处于历史分位水平的34%附近,这意味着其估值水平比历史上66%的时间都要低;中证500估值优势更明显,整体市盈率仅17.79倍,比历史上98%的时间都要低;再看创业板指,目前市盈率水平是51.92倍,比历史上54%的时间都要低。

虽然经过连续调整后,A股整体估值到了合理偏低的位置,但就像马克斯所说的,推动市场涨跌的经常是“贪婪与恐惧”,投资人的心理和情绪就像钟摆,在二者间连续不断来回摆动,很少会停留在中间位置。

正如每次牛市,泡沫总是会比大家预期的持续时间更久、更疯狂;每次调整,情绪宣泄也会比大家想象的更激烈和极端。我们没法预测市场的底部何时到来,但在这个位置上,或许可以比之前稍微贪婪和乐观一点。

当然,无论大家最后如何决策,前提都是控制好风险,下手前认真评估自身/家庭的风险承受能力,特别是经历了这波调整后,相信很多朋友对风险有了更深刻的认知。还有一点也很重要,那就是注意资金的投资期限,不要短钱长投,更不要加杠杆,无端放大投资风险。

另外,还得提醒大家:不要老想着抄底。这轮调整下来很多朋友可能都发现了,底部之下竟然还有底部。所以,与其择时,还不如严格投资纪律,坚持基金定投。虽然定投不是万灵药,也并非最优的投资方式,却是适合大多数人、比较省心的投资方式,有助于我们克服人性弱点,降低择时难度。“熊市赚份额,牛市赚收益”这句话听起来虽然有点“鸡汤”,但确实部分反映了定投的优势。

最后,还有一句话和大家共勉:冬天来了,春天还远吗?

注释:除特别说明,文中数据来自于同花顺iFinD

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。基金定期定额投资并不等同于零存整取等储蓄方式,定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

2022-03-11 14: 41

2022-03-11 14: 25

2022-03-11 14: 23

2022-03-10 21: 24

2022-03-10 17: 43

2022-03-10 20: 07