俄乌冲突以来,市场的交易逻辑已经从一开始的避险到对于通胀甚至是滞胀的担忧,那么该如何看待美国的通胀?如果说Taper的锚在于“就业”,加息的锚或在于“通胀”,所以未来美国通胀或是决定未来资产配置的核心要点。那么该如何看待美国的通胀?

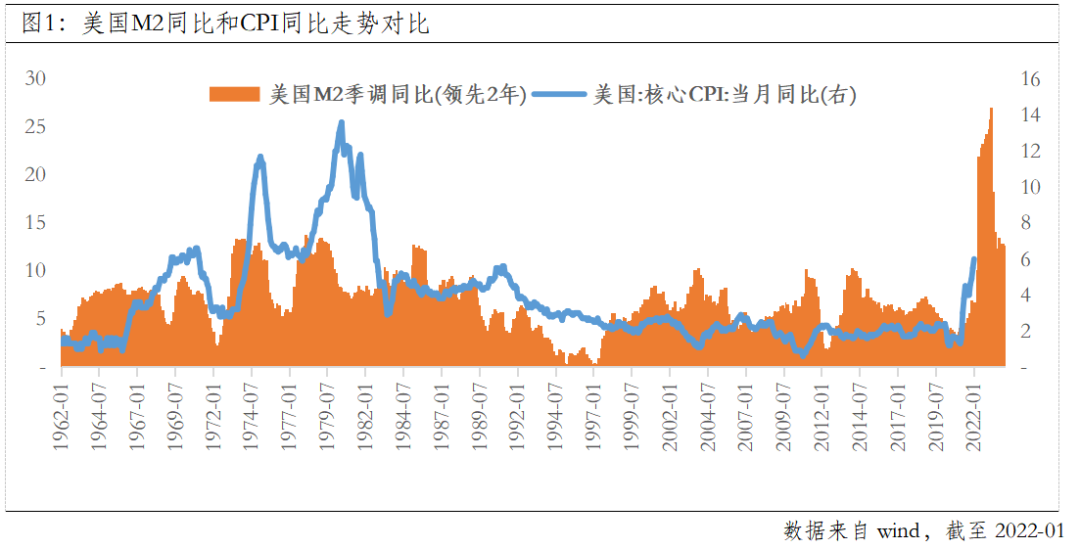

弗里德曼说过,通胀始终是一种货币现象。疫情后,海外主要经济体央行大幅增加货币供给,为通胀压力埋下隐患。以美国为例,M2同比增速一度飙升至27%,创下1960年以来的新高,远远高于过去的货币扩张。

一个历史经验性的数据是,M2同比增速大约领先核心CPI同比2年左右,尤其是在货币超发时比较显著。从2020年以来M2的趋势看,2022年通胀依然有上行压力。

另外,从美国CPI的构成看,要想对美国通胀的趋势做出判断,需要回答以下三个核心问题。

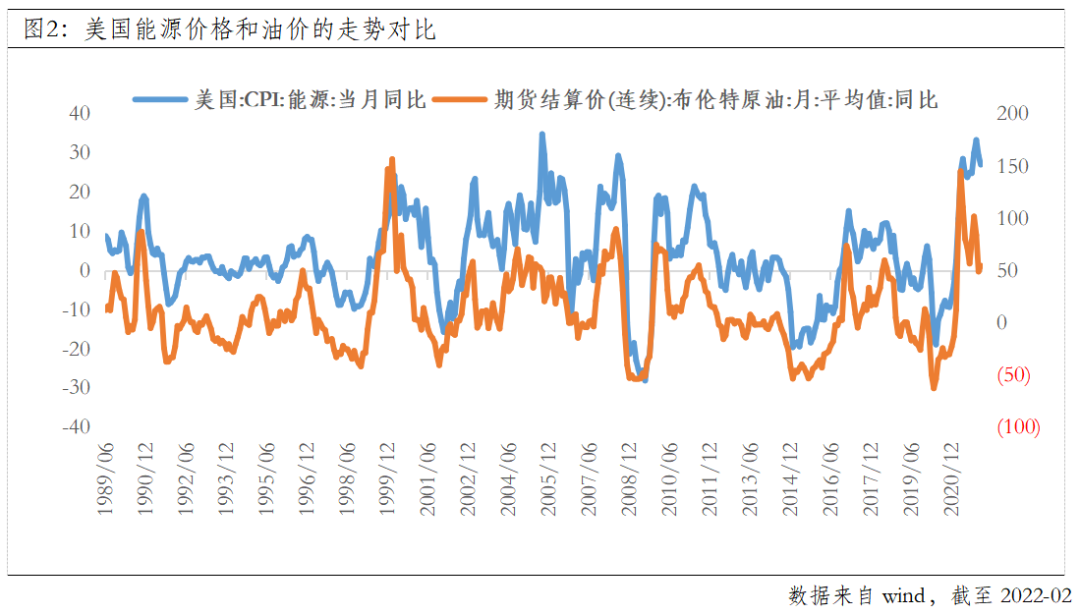

第一,油价高企对美国通胀的影响会如何?

在美国,油价对于CPI的传导主要是通过能源价格。根据统计,美国消费者面对的能源价格和国际油价高度相关,相关系数达到0.8。若3月的油价中枢大幅超过100美元/桶,从同比增速角度看,美国能源价格会有上行风险,但考虑到其在CPI的占比较小,仅7%左右,所以影响或相对有限。

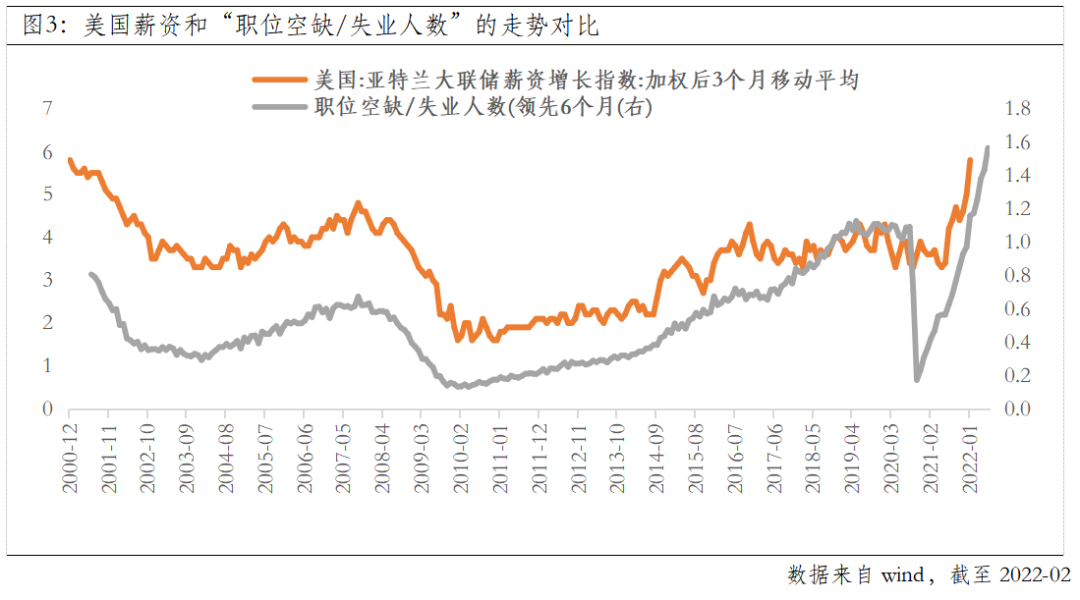

第二,核心CPI中的服务占比超过70%,“工资-通胀”螺旋何时缓解?

服务价格的上行压力主要来自劳动力成本,核心是源于劳动力市场的供给不足下,企业面临着招工难问题,只能不断提升薪资增速。虽然2月时薪环比增速仅0.0%,但两年平均增速仍高达5.2%。另外,从历史看,“职位空缺/失业人数”这一指标领先薪资增速大概6个月左右,若按此规律推演,“工资-通胀”螺旋转动还未到停止的拐点。

第三,房租在CPI的权重很高,达到33%,未来会怎么走?

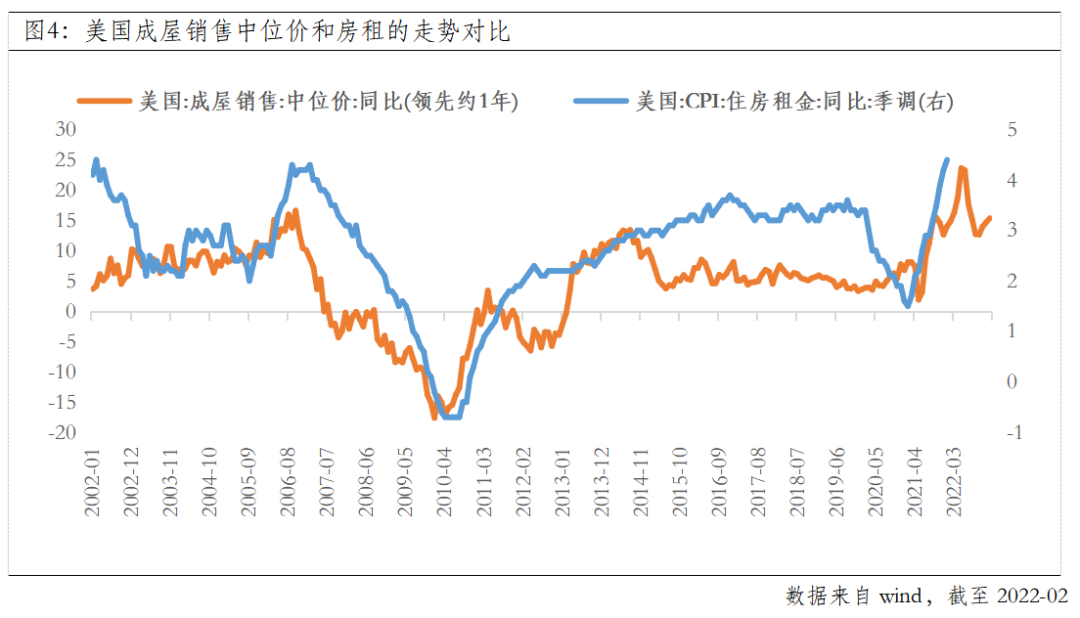

与其它许多产品相比,房租“粘性”更强,一旦上涨就很难回落。历史经验显示,美国成屋销售中位价同比增速领先美国房租大约1年左右,而去年上半年的成屋销售中位价呈上行趋势,所以上半年房租仍有上行压力。

所以结合以上判断,美国通胀在上半年依然有压力,通胀风险不可小觑,需密切关注。

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损。基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利,也不保证最低收益,过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

2022-03-11 20: 30

2022-03-11 21: 19

2022-03-11 19: 35

2022-03-11 19: 19

2022-03-11 17: 52

2022-03-11 17: 51