截至3月20日,中泰资管风险系统对各大资本市场的系统评分情况如下:

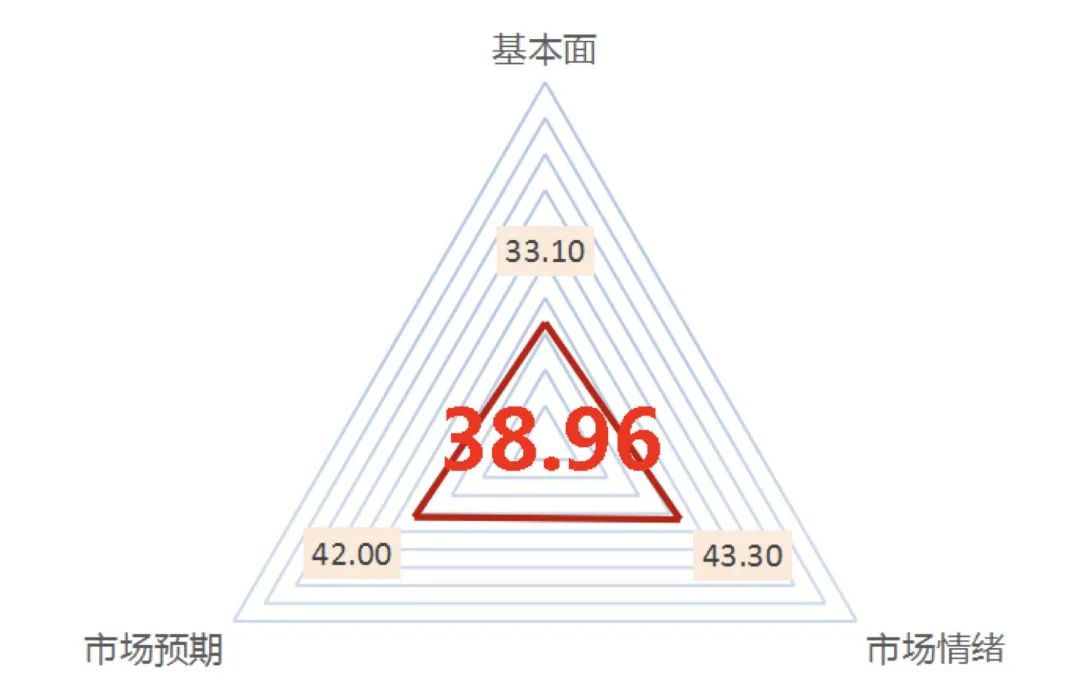

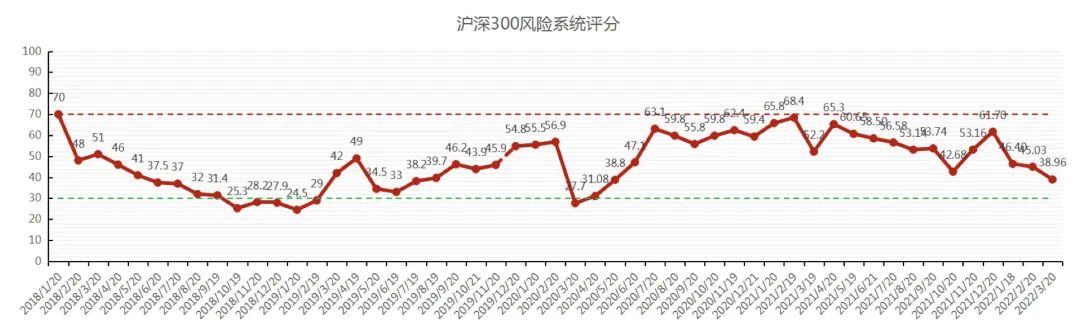

沪深300指数的中泰资管风险系统评分为38.96,较上月45.03继续下降,为近22个月的最低点。此外,市场预期数据自去年12月以来持续下降。

沪深300估值与上月相比继续下降(本月33.10,上月46.48)。本月沪深300指数下跌6.89%,各行业估值普遍下降;一些前期估值处于历史低位的行业如纺织服装、传媒、房地产等,已逐步趋于历史最低点。而前期处于历史高位的食品饮料、休闲服务等行业经过此番调整后,估值处于历史中高或中枢水平。

市场预期与上月相比有所下降(本月42.00,上月48.00)。事实上,自去年12月以来,该数据持续下降。乌克兰冲突外溢,市场担忧其推高全球通胀。美联储加息落地,市场预期会正式进入加息周期。此外,国内1-2月宏观数据发布,表观数据超预期,但分析师对持续性有所隐忧。加上因疫情又抬头、关于经济承压的担忧再起。

市场情绪与上月相比微升(本月43.03,上月42.09)(分数越低表示市场情绪越低迷)。具体来看,本月北上资金的大规模卖出拖累分数,但沪深300指数波动率的提高对情绪数据起到提升作用。

自去年2月18日以来,沪深300指数已经历近13个月的调整,调整幅度已经和2018年差不多。估值评分也处于偏低位置,此时权益资产的风险收益比较高。

数据来源:中泰资管,数据截至2022年3月20日

股市潜在风险提示:

● 疫情反复;

● 稳经济政策出台是否及时;

● 中美冲突和国际地缘冲突加剧。

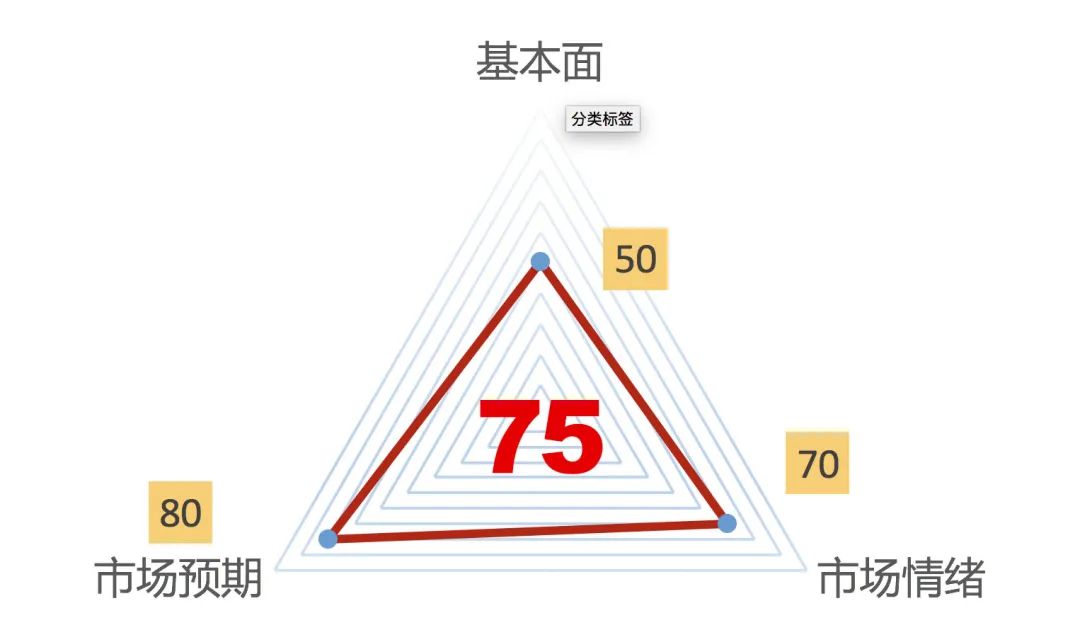

债市的中泰风险系统评分为75分,短端风险可控,长端风险略高。

海外市场方面,3月17日美联储议息会议公布加息25BP,政策声明中表示今年可能加息6次,将尽快缩表(可能是5月),并上调2022年通胀预测至4.3%、2023年通胀预测至2.7%,同时下调对2022年经济增长预测从4%至2.8%。声明中没有提及新冠疫情,但强调了近期地缘事件可能带来不确定性和额外通胀压力。在随后的记者会上,鲍威尔强调最多的表述是“用一切工具恢复物价稳定”。FOMC会议后,美债收益率曲线大幅变动,10-5年将近倒挂,市场开始交易美联储紧缩后美国经济增长衰退的概率增加。

流动性方面,目前疫情形势仍较为严峻,为提升交易安全性,部分机构开始增加7d和14d,缩减隔夜占比。政策面预计维持平稳中性偏宽松基调。预计下周资金面仍将维持平稳,市场流动性较为充裕。

政策方面,3月16日下午央行发布公告提及“货币政策要主动应对,新增贷款要保持适度增长;进一步加强部门间政策协调,及时回应市场关注的热点问题,稳定预期,提振信心,保持中国经济平稳健康发展,共同维护资本市场的稳定发展”。该消息和疫情提振了市场情绪,各期限债券基本收涨;同时因资金面持续宽松叠加疫情形势严峻,债市整体走势偏暖,国债期货全线收涨。今年是典型的短期目标与中长期目标统筹兼顾的一年。政策既要考虑稳增长的短期诉求,同时也要兼顾新发展格局、高质量发展等中长期目标。因此未来利率债、尤其是长端利率债会进一步释放和兑现利空,但上行幅度有限,届时可积极参与交易机会。

经济数据与金融数据方面,2月社融总量级结构均大幅低于市场预期,但1-2月经济数据又大幅好于市场预期。数据上的无法自洽使得多空双方各自选择相信自己的判断,市场整体表现出较大的波动。3月22日公布MLF操作利率持平后,市场降息预期落空,利率债收益率有所上行。

综上,目前债券短端调整较多,后续可继续关注基本面以及理财和基金的赎回情况,短端交易机会更大;长端利空需进一步释放,建议谨慎观望。在宽信用看到明显的信号前,货币政策大概率继续保持配合和呵护,加杠杆套息可能是较好的增厚收益的方式。另一方面,市场目前持续存在对降准降息的预期,降息的结果和节奏都会产生预期差,可以积极布局交易机会。

风险点:

● 宽信用效果超预期;

● 国际地缘政治变化;

● 地产放松政策加码。

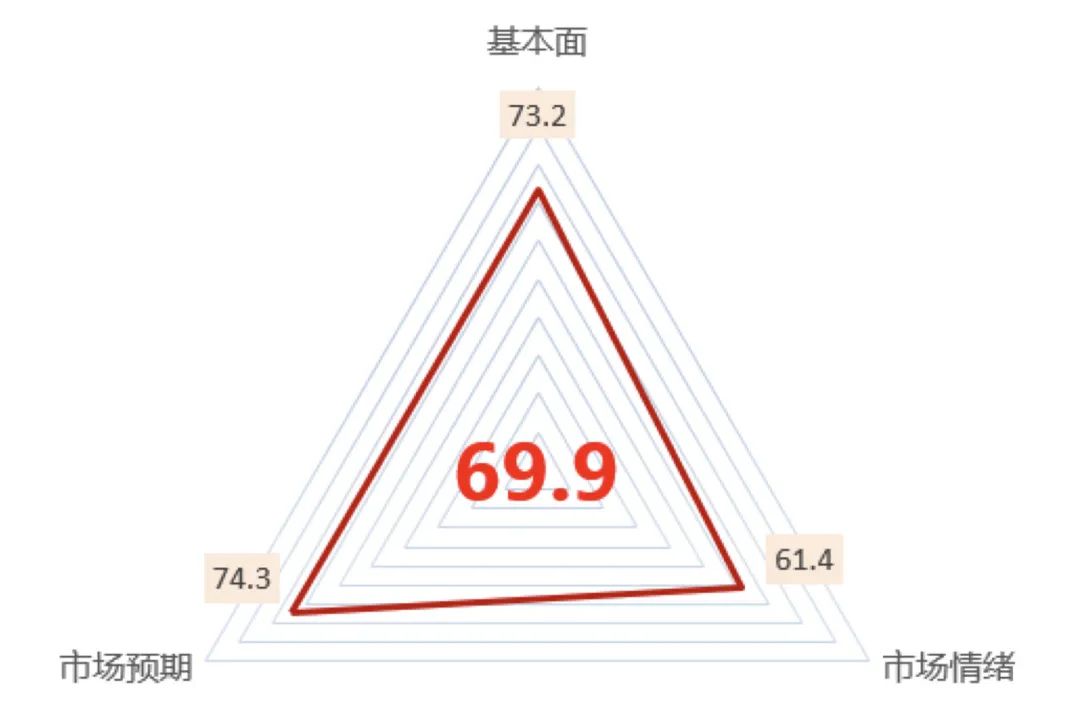

大宗商品黑色板块的中泰风险系统评分为69.9,风险属于中性区间,比上月稍有上升,当前位置持有黑色板块品种承受的风险中性。

政府工作报告定下GDP5.5的增长目标以及金融委的讲话为市场提振了一些信心。但疫情冲击导致国内国际的运输成本再度增加,对需求造成一定打击。另外,目前来看防疫政策在社区封闭的时间和范围上已经有了改变。

产业上来看,铁矿港口库存高位回落,但绝对数量依然处于多年来高位;钢材需求端当前依然疲软,钢厂利润压缩,旺季预期有待验证,稳增长政策在何处发力还需观望;煤炭方面,需求尚可,对价格有一定支撑。

俄乌局势紧张带来的冲击在市场表现上暂缓,黑色系逐渐恢复自己的交易逻辑,但是也需要警惕局势进一步升级的风险。

数据来源:中泰资管,数据截至2022年3月18日

黑色板块潜在风险点:

● 国内疫情发展迅速,防疫政策似有改变倾向。

● 俄乌局势紧张,或许会带来超预期的冲击。

● 国家定调“稳增长”,对前期政策的修正程度可能超预期。

本材料不构成投资建议,据此操作风险自担。本材料仅供具备相应风险识别和承受能力的特定合格投资者阅读,不得视为要约,不得向不特定对象进行复制、转发或其它扩散行为,管理人对未经许可的扩散行为不承担法律责任。

2022-03-24 20: 34

2022-03-24 20: 33

2022-03-24 20: 31

2022-03-24 20: 29

2022-03-24 20: 27

2022-03-24 20: 25