2022年第二季度权益策略展望

保持耐心 重拾信心

一、行情回顾

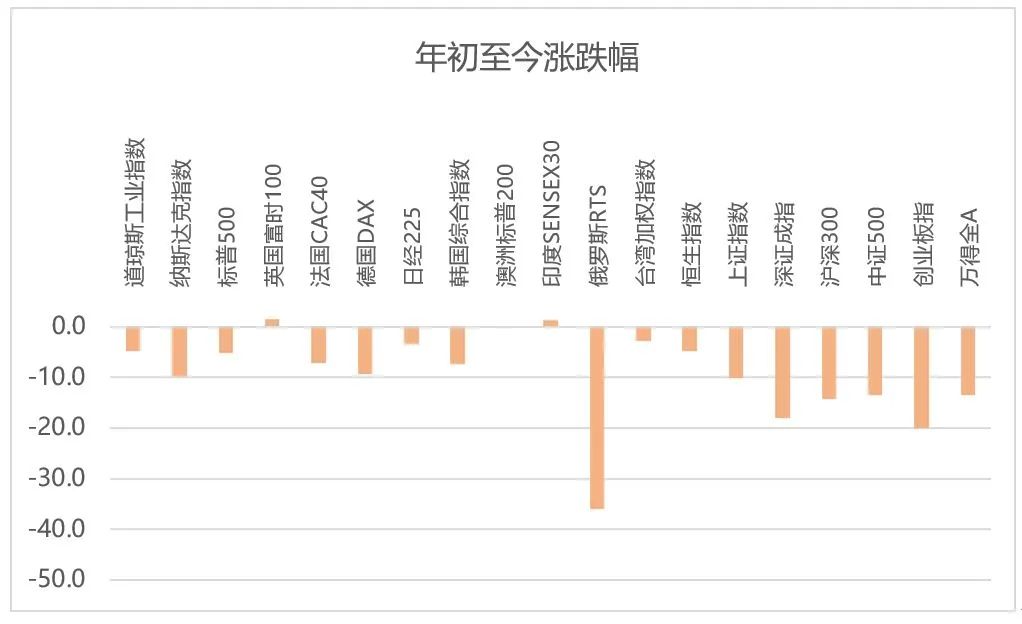

1. 市场总体回落

今年一季度以来,国内资本市场总体呈现下跌态势,年初至今,上证指数下跌10.6%左右(截至3月31日,下同)。全球其他主要指数绝大多数呈现下跌态势,其中俄罗斯指数跌幅最大。

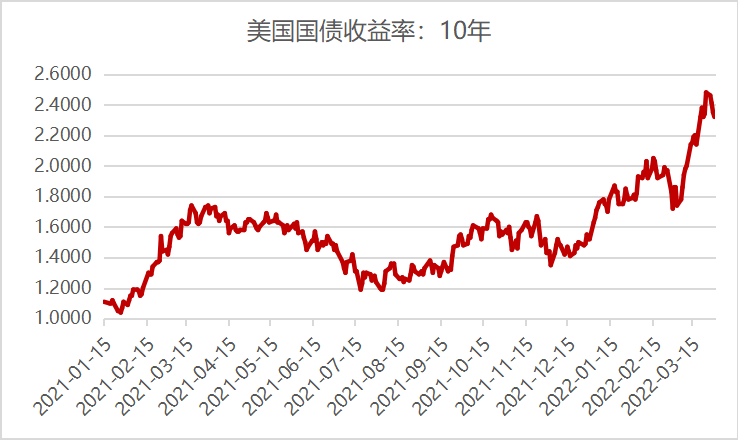

大类资产方面,商品总体以上涨为主,尤其是以原油为代表的能源化工,以镍、铝为代表的基本金属,以豆粕、菜粕、棕榈油为代表的农产品等均大幅上涨,贵金属黄金、白银也有所上涨。美元指数上涨近2.5%,人民币兑美元维持稳定。中国10年期国债收益率维持2.8%附近波动,美国10年期国债收益率则从1.5%快速上升到2.3%左右。

数据来源:Wind,东方红资产管理,数据截至2022年3月31日

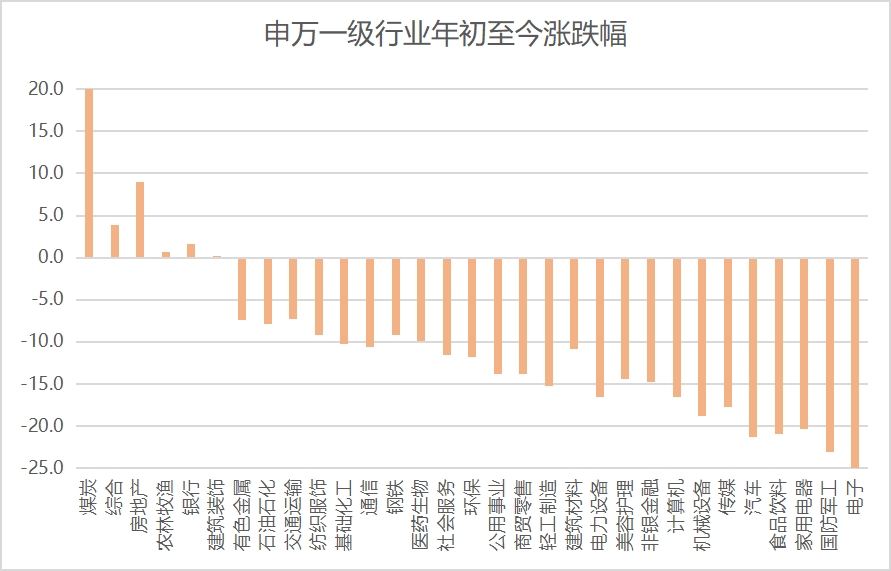

2.多数行业表现不及预期

今年一季度,主要行业呈现普跌态势,表现不及预期,平均跌幅达10.4%,中位数跌幅达11.6%。表现较好的是煤炭、综合、房地产、农林牧渔、银行、建筑装饰、有色、化工等,表现较差的是电子、军工、家电、食品饮料、汽车、传媒等。

数据来源:Wind,东方红资产管理,数据截至2022年3月31日

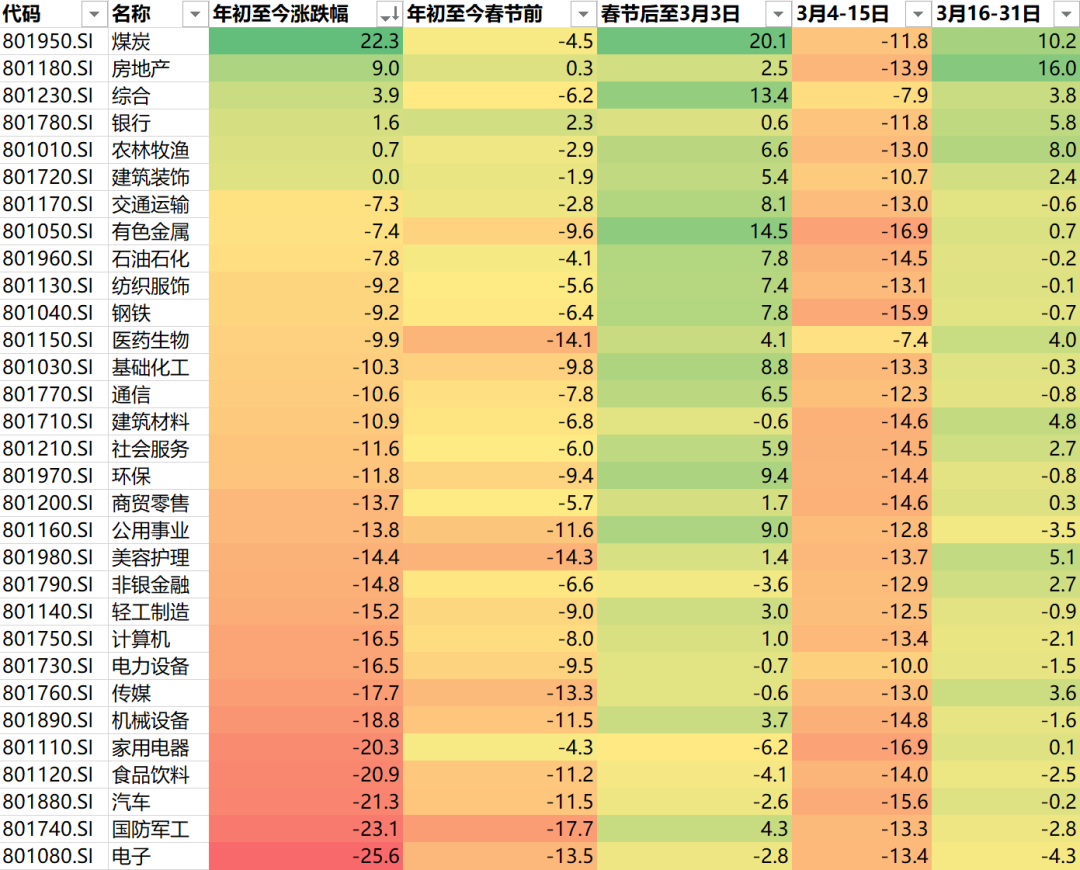

3.行业主题轮动较快

今年一季度,行业和主题轮动较快。上证指数年初以来经历了两次反弹,一次是在春节后,另一次在3.16金融委会议之后。其间,主要领涨行业均有所变化。春节前涨幅靠前的是银行、地产、建筑等低估值稳增长板块,跌幅较大的是“新半军”、医药等高成长高景气板块;春节后,这些跌幅较大的板块均有所反弹,而煤炭、有色、环保、公用事业、化工则异军突起。3月4日开始行业普跌,之前涨幅较大的有色、钢铁大幅下跌,而医药、新能源则相对跌幅较小。金融委会议之后,反弹靠前的则是房地产、农林牧渔、煤炭等,公用事业、食品饮料、计算机、钢铁等则反弹乏力。

主题热点较多,但多数持续性不强。年初以来,低估值稳增长、高估值高景气、疫情复苏、新冠特效药和疫苗、资源品通胀等主题均先后有所表现。但截至目前,除煤炭、有色、化工等资源品相关板块外,其他热点均持续性不强。

数据来源:Wind,东方红资产管理,数据截至2022年3月31日

数据来源:Wind,东方红资产管理,数据截至2022年3月31日

二、 原因分析

年初以来,资本市场和多数行业板块表现不尽如人意,我们认为原因主要有以下几点:

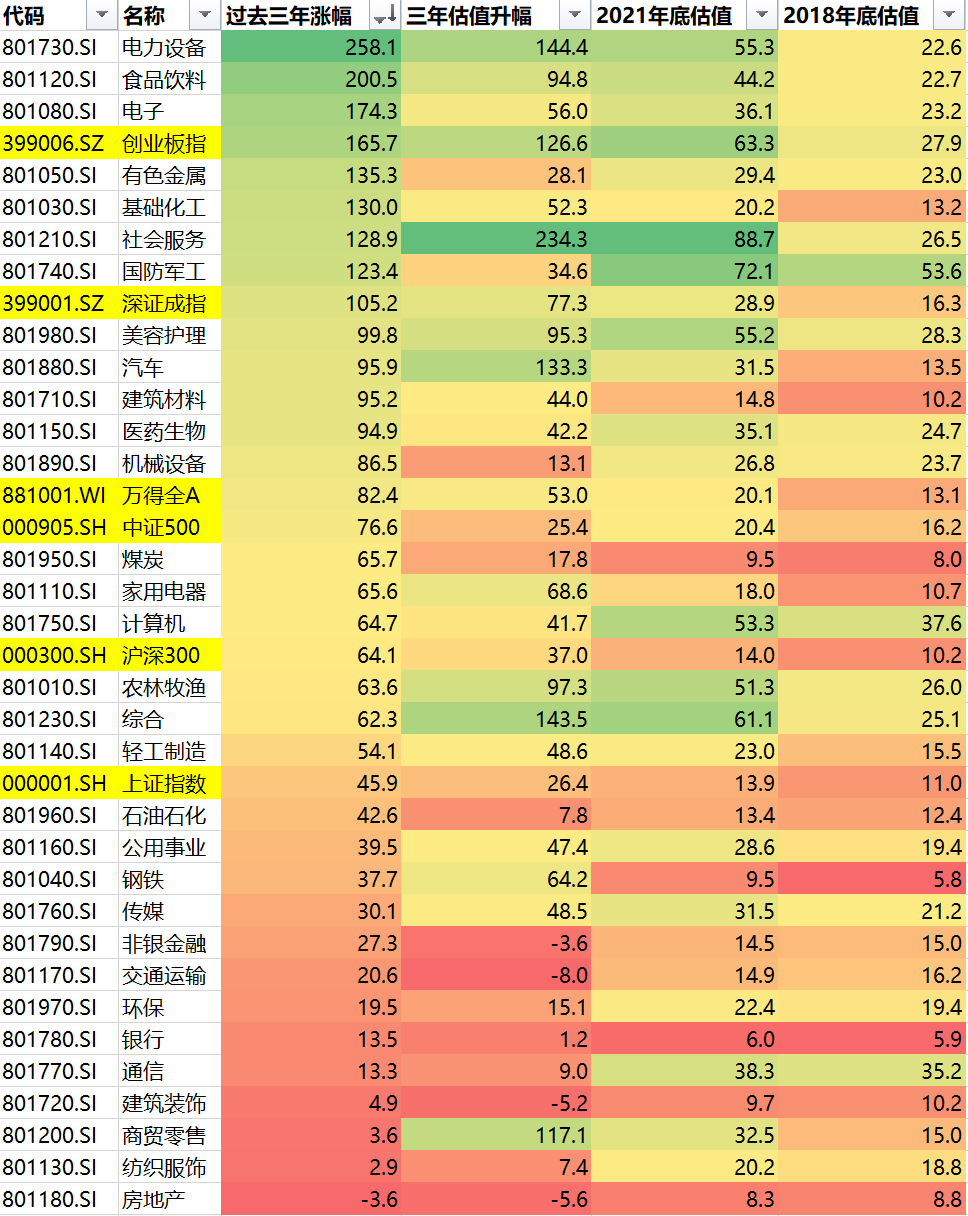

1. 估值因素

过去三年市场累积涨幅较大,估值扩张较大,投资者有一定收益。主要指数及绝大多数行业都有正收益,电力设备、食品饮料、电子、有色、化工、社服、军工等都有翻倍以上涨幅。大多数行业估值明显扩张,尤其是社服、电力设备、综合、汽车、商贸零售、农林牧渔、美容护理、食品饮料等行业估值扩张幅度较大。因此,持续上涨几年后,加上估值偏高,市场自身有调整需要。实际上,除新能源以及有色、煤炭、化工、钢铁等周期板块在2021年维持大幅上涨外,部分2019-2020年大幅上涨的行业,如食品饮料、家电、医药生物、社会服务等行业在2021年2月18日后就开始了调整消化估值的过程。

数据来源:Wind,东方红资产管理,估值为TTM估值,时间区间为2019-2021年

2.经济因素

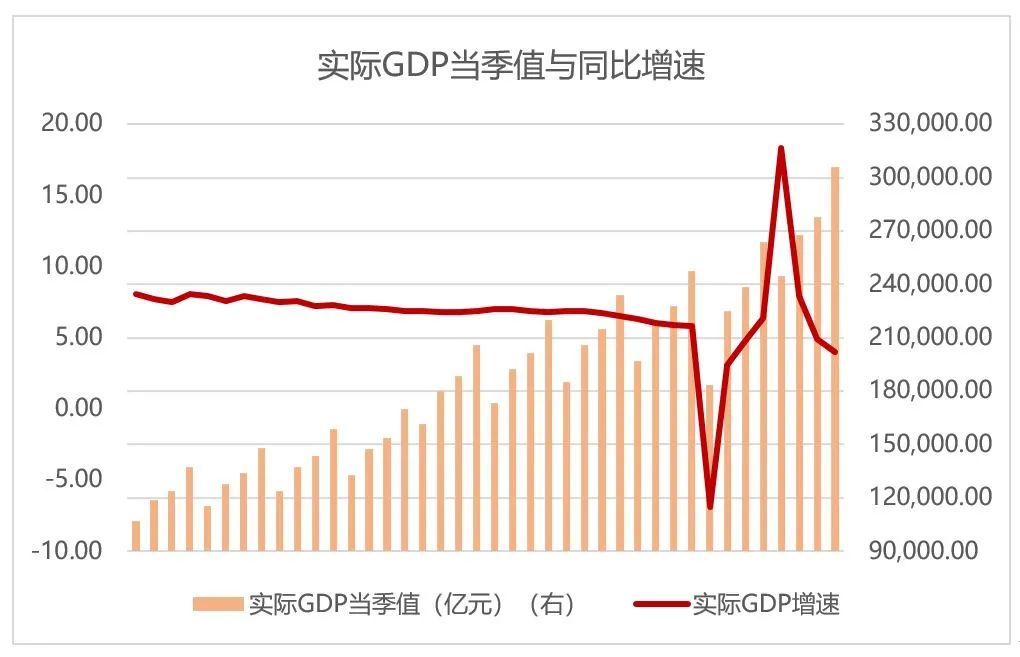

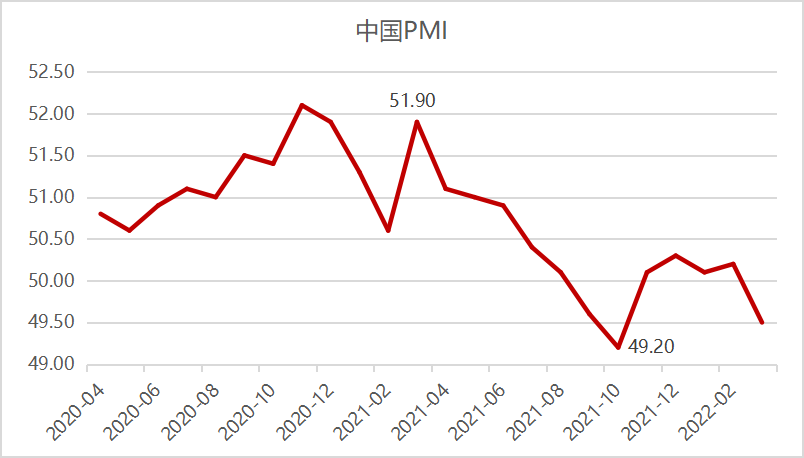

经济快速下行,市场信心不足。在高基数,宏观政策由宽松转向稳健,能耗双控约束下的拉闸限电,疫情反复散发,房地产、互联网、教育培训行业严格监管等多重因素影响下,2021年宏观经济显现出较为明显的放缓趋势。如果这种趋势没有明显改善,或给股市继续带来一定的下行压力。

数据来源:Wind,东方红资产管理

数据来源:Wind,东方红资产管理,数据截至2022年3月31日

投资者对宏观政策的预期不稳定。2021年底,中央经济工作会议后,市场一度非常亢奋,对稳增长政策的力度、出台节奏预期过高,“速胜论”思想过重,导致市场走势一不达预期,投资者情绪就由过度乐观转为消极悲观,“投降论”思想抬头。实际上,年初以来的行业快速轮动,持续性不强,也间接反映了投资者这种不稳定的情绪。

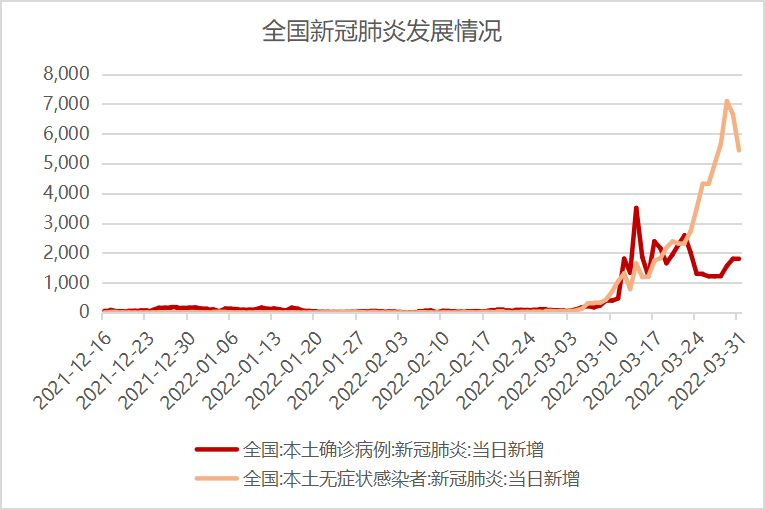

疫情反复散发、房地产行业至今表现疲弱,也让投资者对稳增长信心不足。年初以来,疫情反复散发,近期全国各地大约有30个城市疫情相对较为严重,部分地区疫情还有阶段性扩大迹象。这些地区合计占全国GDP体量的20-30%左右。此外,房地产销售额、新开工、土地购置面积等均继续回落,表现疲弱。2月居民中长期贷款为-459亿元,属于有数据以来首次负增长。这些事件,都让投资者对未来经济稳增长信心不足。

数据来源:Wind,东方红资产管理,数据截至2022年3月31日

3.外部因素

外部因素复杂多变,是近期引发市场快速下行的主要因素,主要包括三个方面。

一是美联储加息节奏超出预期,全球流动性回流美国,美股遭遇大幅调整,给内地、香港市场带来一定压力,尤其对高估值板块的负面影响较大。

数据来源:Wind,东方红资产管理,数据截至2022年3月31日

二是俄乌局势动荡,近期愈演愈烈。短期影响最大是原油、粮食等大宗商品价格大幅上涨,对本已偏高的通货膨胀构成更大的压力,国内稳增长的难度随之加大。长期影响更不容忽视,俄罗斯被踢出SWIFT、外汇储备被冻结等事件发生,使得全球地缘政治、经济金融、产业链、外汇储备安全、国与国的信任等都受到严重挑战。部分投资者甚至担忧中国受到连带制裁,风险偏好下降,主动降低了对新兴市场的配置仓位。

数据来源:Wind,东方红资产管理,数据截至2022年3月31日

三是中美监管机构对中概股的审计问题,以及反垄断、防止无序扩张等平台经济治理问题等因素,使得市场担忧中概股的投资逻辑,引发在美上市中概股连续大幅下跌,间接影响港股和A股。

4.市场因素

年初以来,机构调仓较快,热点不够稳定持续,市场成交量下降,赚钱效应消失,基金发行数据不佳等因素,也使得投资者风险偏好下降;个别军工上市公司业绩不达预期,个别医药公司担忧被制裁等,悲观情绪笼罩之下,这些行业也由此引发普遍性下跌。

三、市场展望

年初以来市场走势不及预期,大多数投资者仍然非常悲观,而我们认为,短期走势或许还有反复,但一些积极因素正在发酵。短期来看,我们仍保持中性判断,但就长期趋势而言,我们则充满信心。积极因素主要有以下几个方面:

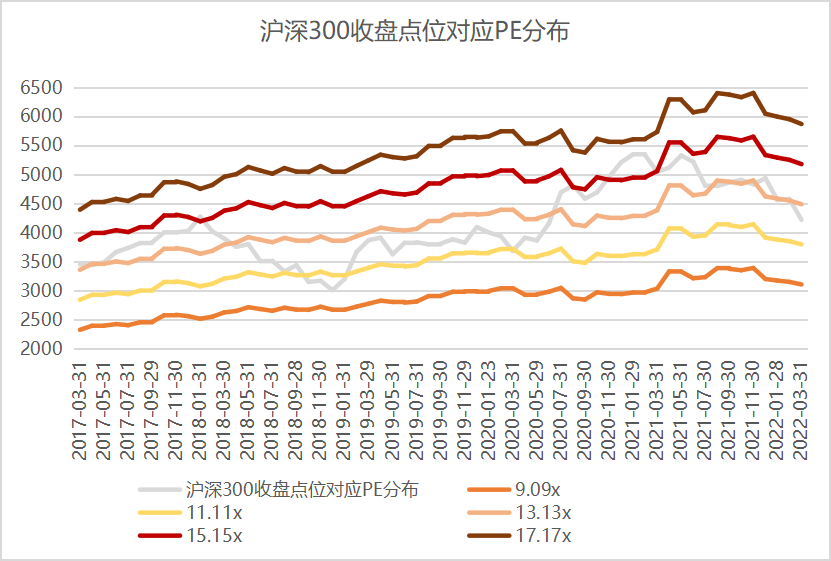

1.市场估值已回落到相对偏低位置

近五年,沪深300TTM估值高点在2021年1月初的16.4倍附近,低点在2018年底的10.2倍附近,当前估值已回到12.3倍附近,处于历史的中低位置。WIND全A当前估值17.5倍,近5年高点在23.6倍,低点在13.14倍,处于历史中等偏低位置。而中证500和创业板指均回到近5年历史低位19倍、51倍附近。因此,总体来看,市场估值尽管没有全部回到历史低位,但也回到了相对偏低的位置。

数据来源:Wind,东方红资产管理,数据截至2022年3月31日

2.对全年经济稳增长有耐心和信心

经济年中见底回升,实现全年目标概率较大,投资者对政策节奏和力度应合理预期,既要有耐心,也要有信心。

一是库存周期规律预示今年经济见底回升概率较大。从过往周期规律看,一轮库存周期一般3-4年,其中上行2-3年,下行1-2年半左右。中国经济自2021年1季度见顶后,在稳增长政策推动下,今年中左右见底概率较大。

二是稳增长将是贯穿2022年宏观经济的主线。今年是二十大召开之年,稳增长是重中之重。

三是稳增长政策正在发力,效果将逐步显现。

宽信用在路上,流动性维持充裕:过去几个月已进行1次降准、1次降MLF、2次降LPR,以及1月信贷和社融的大量投放。

财政政策积极发力:今年以来专项债靠前发力明显。截至3月31日,我国地方债发行已经超过1.82万亿元,超过去年同期的两倍,其中新增专项债发行超过1.2万亿元。从投向来看,今年新增专项债用于基建投资的比例明显加大,对相关领域投资提振效应将持续显现。

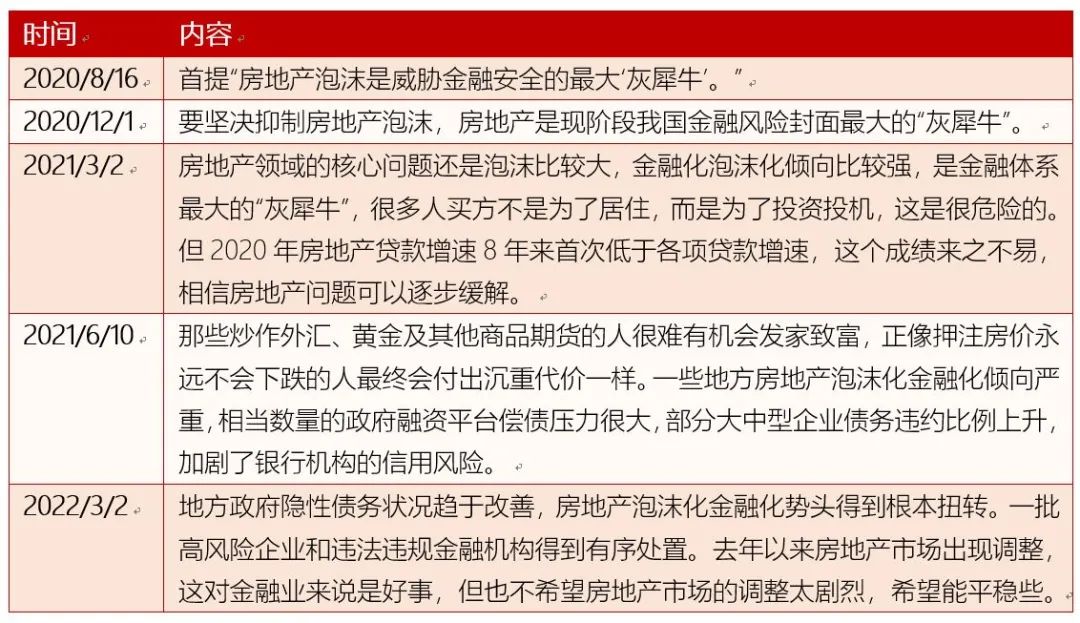

四是政府对房地产的相关表述已明显变化,房地产有望接力基建投资稳增长。尽管房地产至今表现仍较为疲弱,前期经济稳增长主要靠基建发力,但我们预期,如果二季度经济增长相关数据表现不佳,则房地产继续放松概率较大,房地产销售、新开工、投资等数据年内有望前低后高。

数据来源:东方红资产管理整理

五是疫情散发有一定的随机性。国内此轮疫情仍处于攻坚拉锯阶段,对部分地区的生产生活造成阶段性影响,国家对此积极应对,特效药、疫苗、更新的防疫政策都在持续推进。近期深圳已逐步回归正常的工作和生活秩序,其他各地政府已采取积极措施应对,相信本轮疫情将很快消退。乐观来看,年初以来的疫情演变,也将给后续疫情防控措施的优化,积累宝贵的经验。

3.政策积极回应市场关切,呵护态度凸显

近期,面对市场波动,金融委、国务院先后召开会议,研究宏观经济运行、房地产企业、中概股、中国政府继续支持各类企业到境外上市、平台经济治理、香港金融市场稳定问题。金融委会议强调,“保持经济运行在合理区间,保持资本市场平稳运行”。这些会议,直面回应了市场关切,明确了监管预期,有利于稳定市场预期、提振市场信心。

4.中长期继续看好中国前景和资本市场

中期角度,与经济周期一致,股市随经济的库存周期运行的规律也较为清晰。从过去几年看,一轮股市周期大致也是3-4年,其中上行2-3年,下行1-2年半左右。例如最近的两轮均是如此:2016、2017年上涨,2018年下跌;2019、2020年上涨,2021年至今下跌。如果这一规律继续有效,则今年可能是新一轮股市周期见底回升的起点之年。当然,未来是否会符合预期,仍存在着不确定性。

从更长期的角度来看,改革开放40年以来,中国经济高速发展,创造了人类社会发展的奇迹;长期稳定的政治、经济、社会环境,越来越成熟的市场经济,以及巨大的市场规模、统一的消费市场等,这些优势都为中国资本市场长期稳健发展奠定了基础。

5.市场和行业展望

综上所述,今年以来,市场整体持续弱势。长期累积因素、经济下行趋势、疫情扰动频现,外部环境复杂多变,这些的确在短期内对市场造成了不利影响,甚至部分外部因素到目前为止,不确定性仍然很大,尤其是俄乌局势演变,是否会发生极端情况,仍超出大多数人的预测能力。

但我们同样需要看到高层稳经济、稳市场的决心和行动,经济增长和外部环境的改善不是一蹴而就的,需要时间,市场也需要观察、逐渐转变认知。

就股市而言,A股的这轮调整,或许已反映了大部分悲观预期,风险得到了较为充分的释放,估值已具备一定性价比。短期市场可能仍将维持震荡运行态势,或许有反复,但类似前期那样的快速大幅下跌可能已告一段落,后续市场进入震荡磨底阶段的概率较大。从中长期角度看,今年可能是一个比较好的建仓机遇期。

从短期来看,我们相对看好消费、医药、信息技术、资源品、新能源、高端制造、稳增长等板块的投资机会。其中消费、医药、信息技术等属于相对长期看好品种;资源品具备一些新的长期变化,值得重视;新能源、高端制造等仍在景气趋势;稳增长则偏向于自上而下的配置需求。

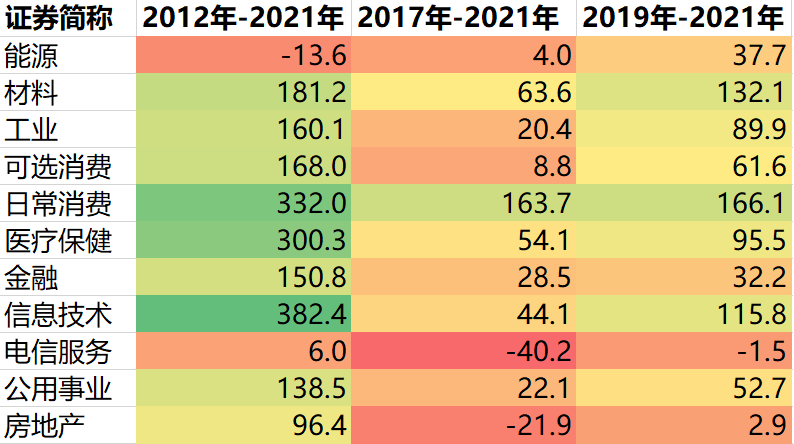

消费、医药、信息技术等优秀赛道,一般会作为基本仓位长期持有。尽管短期表现不佳,但从过去10年、5年、3年等长周期角度看,消费、医药、信息技术等行业涨幅均相对靠前,这些行业仍然值得重点关注,且经过近一年多的调整,目前估值也已接近合理水平。如果经济如期在下半年企稳回升,则消费等品种预计基本面也会相应改善。

数据来源:Wind,东方红资产管理

资源品方面,主要是新旧能源转换过程中,中长期“绿色”通胀带来的资源品投资机会正在显现。过去多年,全球对“双碳”转型和ESG投资的导向,使得传统能源供给不足,传统行业长期资本开始不足,带来价格上行压力。而新能源存在长期高效但短期低效的矛盾,也会在一段时间推动传统能源价格中枢上行。此外,主要矿产国劳动力人口接近峰值,推动工资-通胀螺旋。以铜为例,开采品位下降、能源成本和人工成本提升,推动边际成本居高不下,铜价波动中枢也相应上移。

新能源、高端制造等行业,仍然是国家产业政策重点支持的对象,目前仍处景气趋势当中。它们自身也开始具备一定的内生增长能力,同时经过年初以来的调整,估值也回到相对合理水平。

稳增长相关板块,估值较低,在当前政策友好阶段,具备自上而下的配置价值。中期随着经济企稳迹象开始明显显现、外部环境(如美联储加息预期、俄乌局势等)逐步稳定后,稳增长板块可能会让位于之前的高景气、高增长板块,如新能源、半导体、军工等相关板块。

风险提示:

本材料中包含的内容仅供参考,信息来源于已公开的资料,我司对其准确性及完整性不作任何保证,也不构成任何对投资人的投资建议或承诺。市场有风险,投资需谨慎。读者不应单纯依靠本材料的信息而取代自身的独立判断,应自主做出投资决策并自行承担投资风险。本材料所刊载内容可能包含某些前瞻性陈述,前瞻性陈述具有一定不确定性。

2022-04-14 18: 30

2022-04-14 18: 27

2022-04-14 18: 24

2022-04-14 18: 22

2022-04-14 18: 20

2022-04-14 17: 50