如果基金有编年史,今年一定是浓墨重彩的一笔。

我们见证了美国高通胀背景下加息预期高企对全球经济的影响;我们见证了国内疫情反复对供应链稳定及终端需求复苏前景的影响;我们见证了局部地缘冲突对大宗商品价格的影响……多重不确定因素的交织导致市场经历了超预期的调整。

那今年还有基金赚到钱了吗?

有!

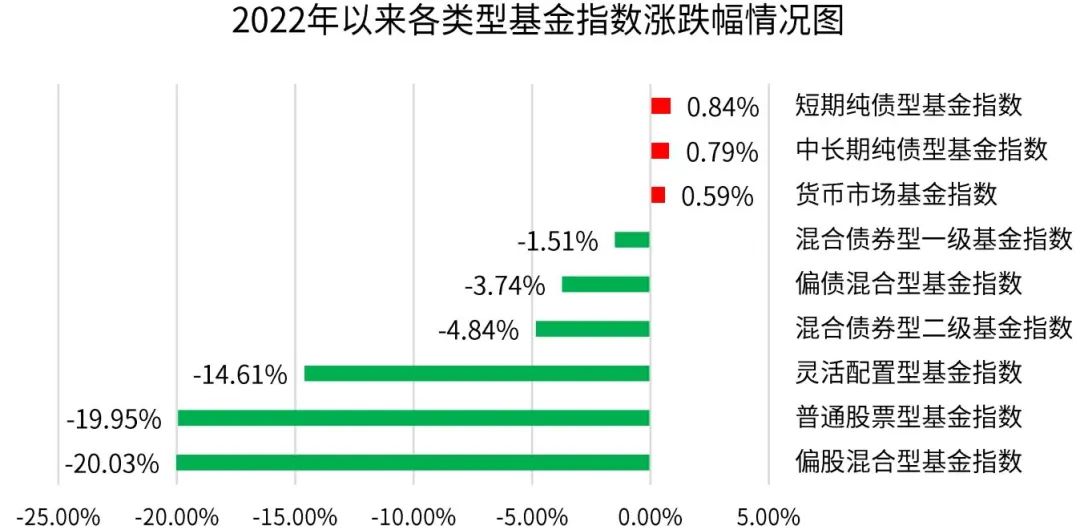

今年以来各类型基金指数的涨跌幅情况如下图所示。

数据来源:Wind,截至2022.4.15,相关指数历史业绩不代表相关类型基金未来业绩表现。

尽管大部分基金指数均出现不同程度的下跌,但仍有三只基金指数表现稳定,其中,短期纯债型基金指数脱颖而出,成为今年以来获得最高正收益的基金指数。

事实上,在传统银行理财产品收益率不断下滑与“净值破1”现象屡屡发生的情况下,不少稳健型投资者接连退场,迫切希望找到具有替代性的投资品种。而中短债基金不参与权益市场投资,整体波动率较低,在震荡行情中尤其受到投资者们的青睐。

短债基金发行火热

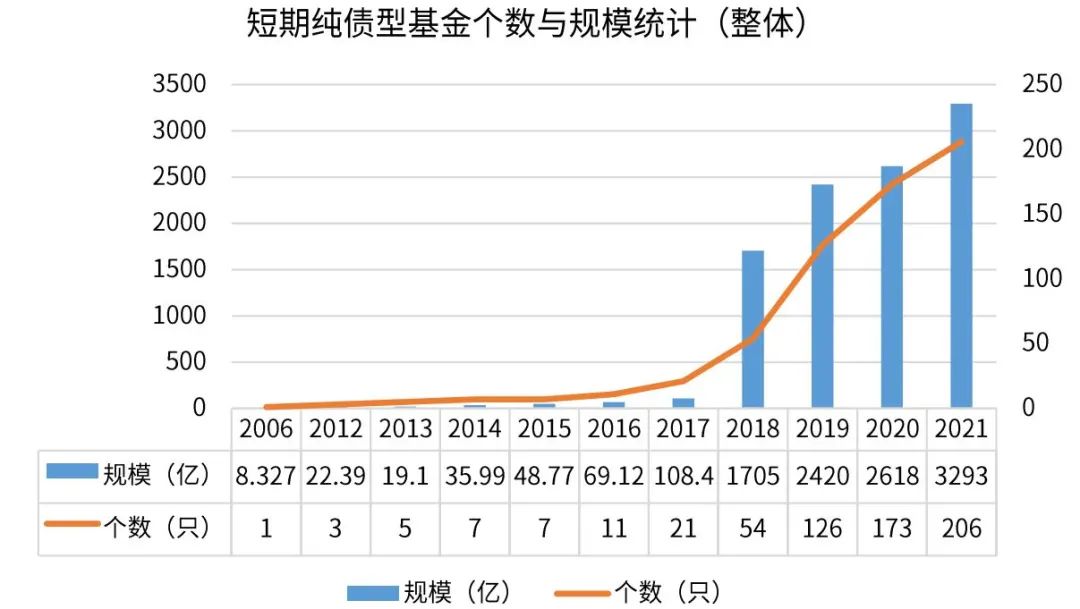

短债基金并不是一类创新产品,第一只短债基金诞生于2006年,但直到2018年货基新规出台、货币基金申赎规模受到限制后,才逐步获得市场的认可,规模与数量与日俱增,在众多投资品种中占据一席之地。

数据来源:华宝证券研究创新部,截至2021年底。

近两年,短债基金更是处于快速上升期。据证监会官网数据显示,今年以来共有19家公募基金新申报的持有期短债基金20只,其中9只为滚动持有期短债基金(截至2022.4.8)。同时,由于这些短债基金的持有期通常在30-180天之间,符合投资者闲钱理财需求,因而配置价值凸显。

什么是短债基金?

短债基金主要投资于期限较短的债券。我们通常用“久期”的概念来衡量债券的平均到期期限。简单而言,久期越长,债券的到期时间越长。按照所投资债券的久期长短,可以将短债基金分为超短债(久期在270天以内)、短债(久期在397天以内)和中短债(久期1-3年)。

作为固收类产品的“新宠”,短债基金的预期风险和收益水平介于货币基金和纯债基金之间。

从投资范围看 :

货币基金对投资范围限制严格,久期上限为120天,无法充分享受债券波动带来的收益弹性。纯债基金由于对债券的久期不加限制,在市场震荡时净值可能出现一定回撤。而短债基金的久期适中,投资范围较为灵活,可以在严格控制回撤波动的情况下,争取更好的投资体验。

从风险收益比看:

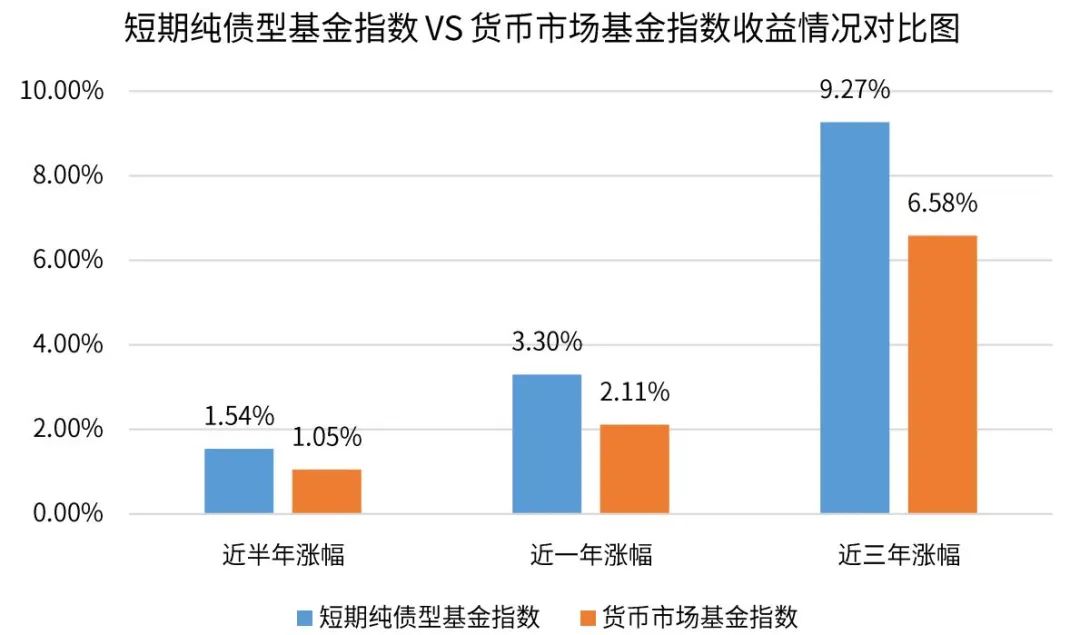

从多个维度来看,短债基金都比货币基金具有一定的收益优势,同时风险也高于货币基金。近三年以来货币基金指数涨幅为6.58%,同期短债基金指数涨幅为9.27%。

数据来源:Wind,截至2022.4.15,相关指数历史业绩不代表相关类型基金未来业绩表现。

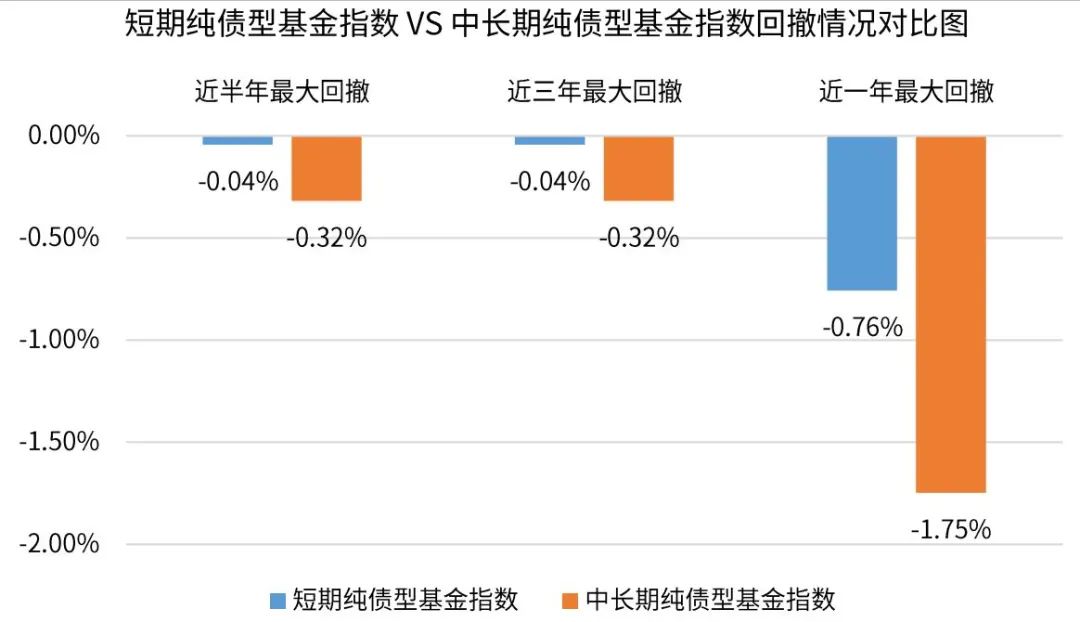

回撤方面,近三年短债基金指数的最大回撤为-0.76%,低于中长期纯债型基金指数的-1.75%。相较于中长期纯债型基金,短债基金具有明显的低波动、回撤小的优势。

数据来源:Wind,截至2022.4.15。

从收益稳定性看:

由于短债基金不投资股票,可以远离权益市场波动。过去十年短期纯债型基金指数年年取得正收益。

数据来源:Wind,统计区间2012-2021单年度,相关指数历史业绩不代表相关类型基金未来业绩表现。

综合来看,无论从当前的国内外环境、投资时点,还是从资金的避险角度出发,目前短债基金都是一个不错的配置选择。

✦

✦

活动最终解释权归华富基金所有

·风险提示

2022-04-22 18: 45

2022-04-22 18: 42

2022-04-22 18: 39

2022-04-22 18: 38

2022-04-22 18: 35

2022-04-22 18: 35