积累财富犹如过关打怪兽,

有着不少“门槛”需要跨越。

比如,

l 需要应对通货膨胀导致的购买力缩水;

l 需要应对供房贷款导致的财务压力;

l 需要应对跟不上社会平均工资上涨的加薪节奏……

接下来不妨具体看看这三道“门槛”,以及可以怎么跨越Ta们?

第一道门槛

通货膨胀

国内CPI平均每年2%左右

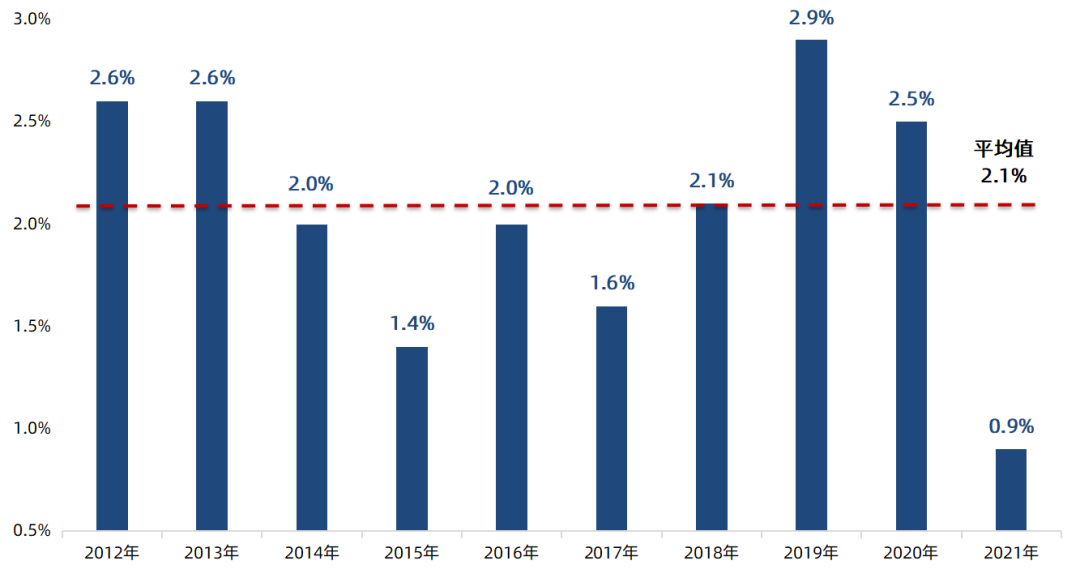

近10年来,国内消费者价格指数CPI的增长在0.9%-2.9%波动,总体稳定在平均值2.1%。

国内CPI年均涨幅维持在2%左右水平

数据来源:国家统计局,截至2021/12/31

2%的通胀水平意味着什么?

如果每年通胀率继续维持在2%

那么根据“72法则”

(72/2≈36)

36年后,

100万元便只能买回当初价值50万元的东西

当然如果通货膨胀率上升

这个购买力打折的期限也会随之缩短

第二道门槛

房贷利率

平均每年5%左右

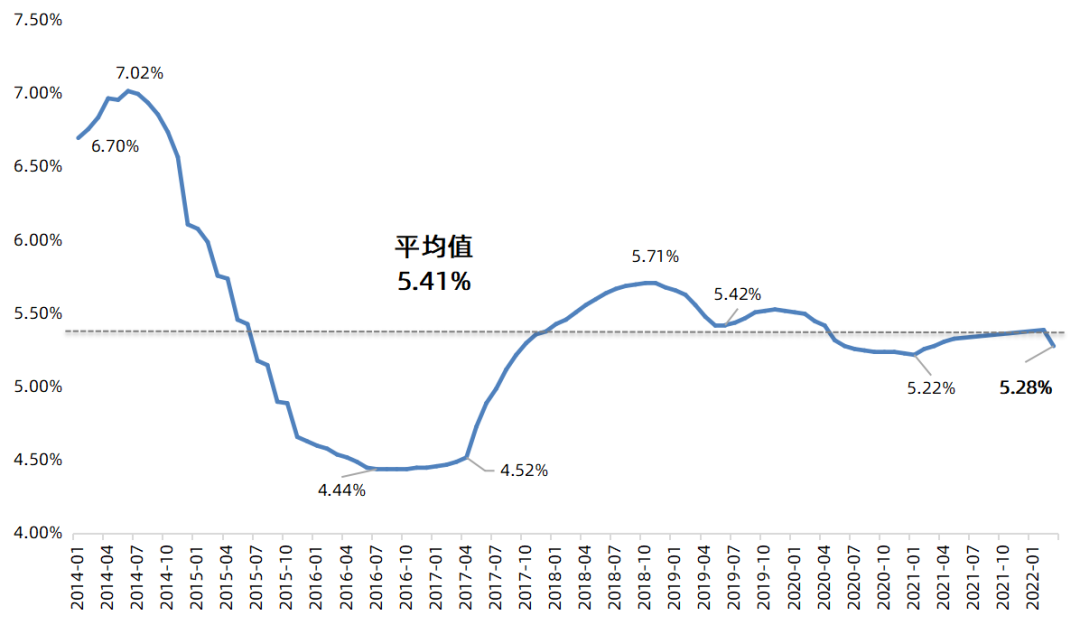

2014年至今,全国首套房房贷平均利率从7%降至2016年的4%+,而后回升至2018年的近6%,近期则随着政策的宽松回落至5%左右。

近年来首套房房贷平均利率在5%上下波动

数据来源:Wind、根据披露的新闻整理,2014/01-2022/03

第三道门槛

社会平均工资涨幅

8%左右

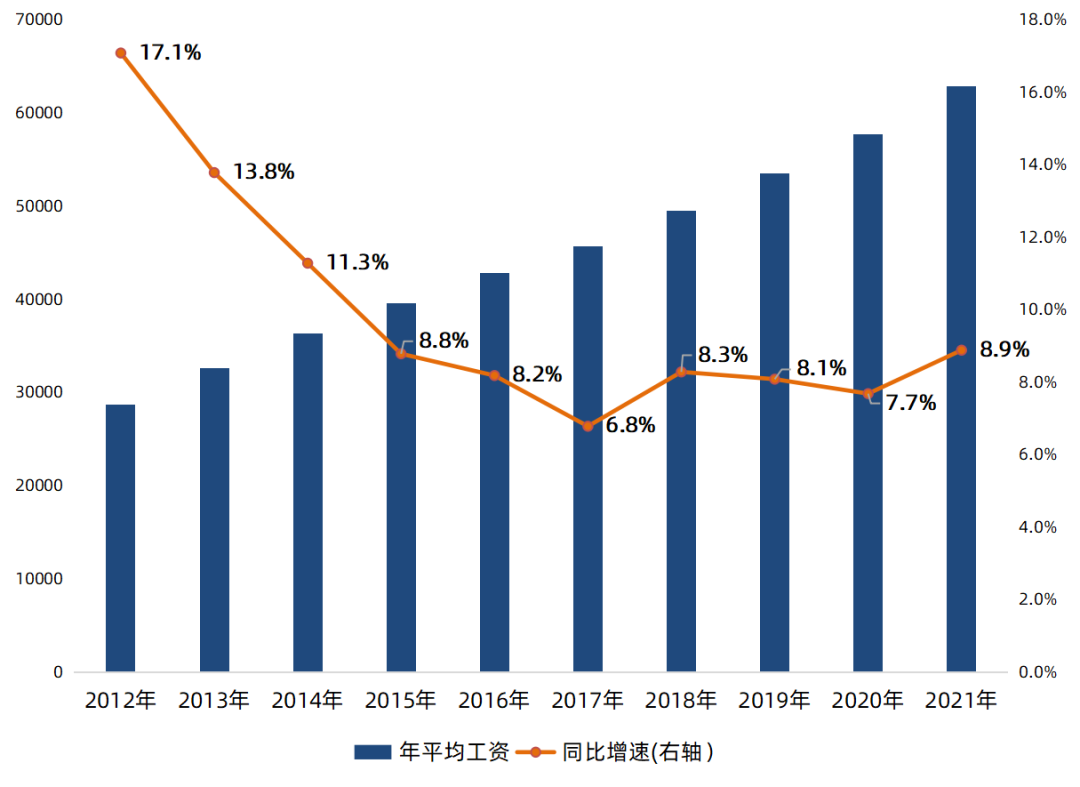

2022年5月20日,国家统计局数据显示,2021年全国城镇私营单位就业人员年平均工资为62884元,比上年增加5157元,名义增长了8.9%。

如何让资产增值的速度赶上社会劳动力价值的平均增长水平,也是基金投资者的一个进阶性目标。

城镇私企人员年平均工资增速稳定至8%左右

数据来源:国家统计局,2012/1/1-2021/12/31

那么关键问题来了:

不同的投资目的,

分别适合配置什么类型的基金?

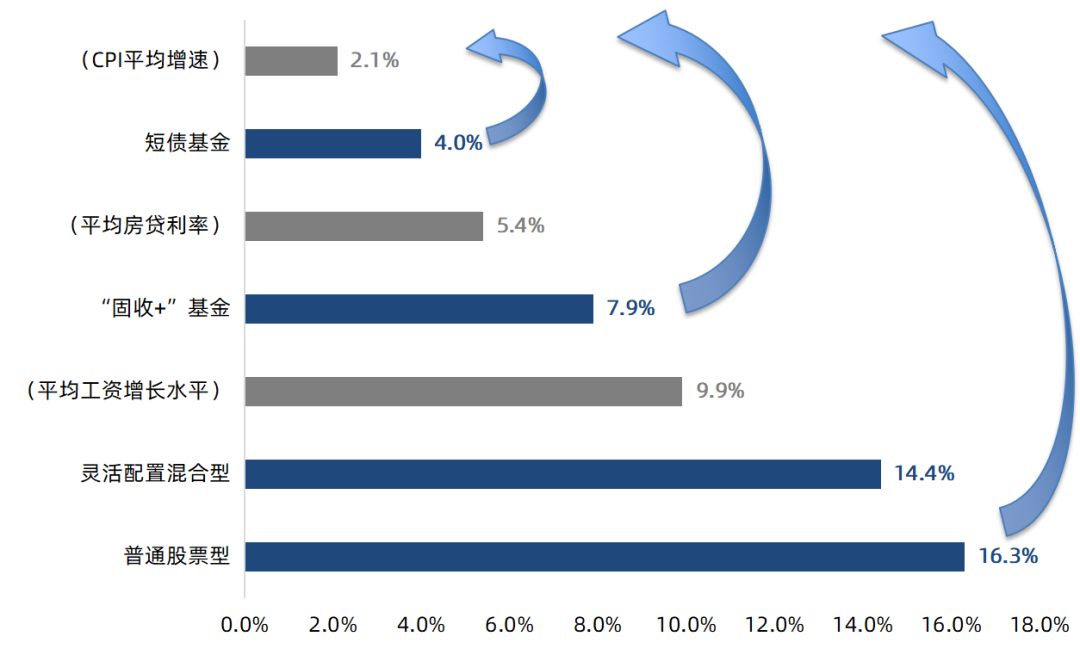

同样以过去10年的维度为例,我们统计了常见的基金类型年化收益率,总结了三大相对符合不同投资目标的基金类型。

①只要求跑赢CPI年度增长,不妨配置短债基金等固收产品;

②想跑赢房贷利率,可以关注包括二级债基、偏债混合基金等在内的“固收+”产品;

③追求跑赢社会平均工资增长水平,则需要考虑提高风险承受能力,适当配置灵活配置型、普通股票型基金等主动权益基金。

近10年,各类基金的年化收益率水平

数据来源:国家统计局、Wind,2012/1/1-2021/12/31;分别以短期纯债型基金指数(885062.WI)、偏债混合型基金指数(885003.WI)、灵活配置型基金指数(885061.WI)、普通股票型基金指数(885000.WI)代表短债基金、“固收+”基金、灵活配置型基金、普通股票型基金的表现;过往数据不预示未来,投资需谨慎

最后需要说明的是:

以上只是过去十年历史数据的总结,实际持有基金过程中,简单的数字背后会有不少“惊涛骇浪”。

这给我们的启示是,需要充分结合个人风险承受能力,做好资产配置,保持耐心,才能最终迎来好的结果

#你的基金投资目标是什么呢?#

一起到留言区聊聊呗

风险提示

以上观点仅供参考,不作为投资建议。基金投资有风险,投资者在投资前请认真阅读《基金合同》、《招募说明书》等法律文件。我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证旗下基金一定盈利,也不保证最低收益。公司旗下基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩不构成对基金业绩表现的保证。

2022-05-25 10: 05

2022-05-25 09: 17

2022-05-25 09: 16

2022-05-25 09: 14

2022-05-24 21: 50

2022-05-24 21: 50