5位竞拍者,43次出价,最终拍出1900万美元,折合人民币约1.28亿。

2022年6月18日,第21届“巴菲特午餐竞拍”尘埃落定。

此前巴菲特曾表示,这将是最后一次举行午餐竞拍。

“最后的午餐”成为“最贵的午餐”,也在情理之中。

毕竟这个世界上,想和巴菲特见一面,吃顿饭,坐下来聊两句的人实在太多。

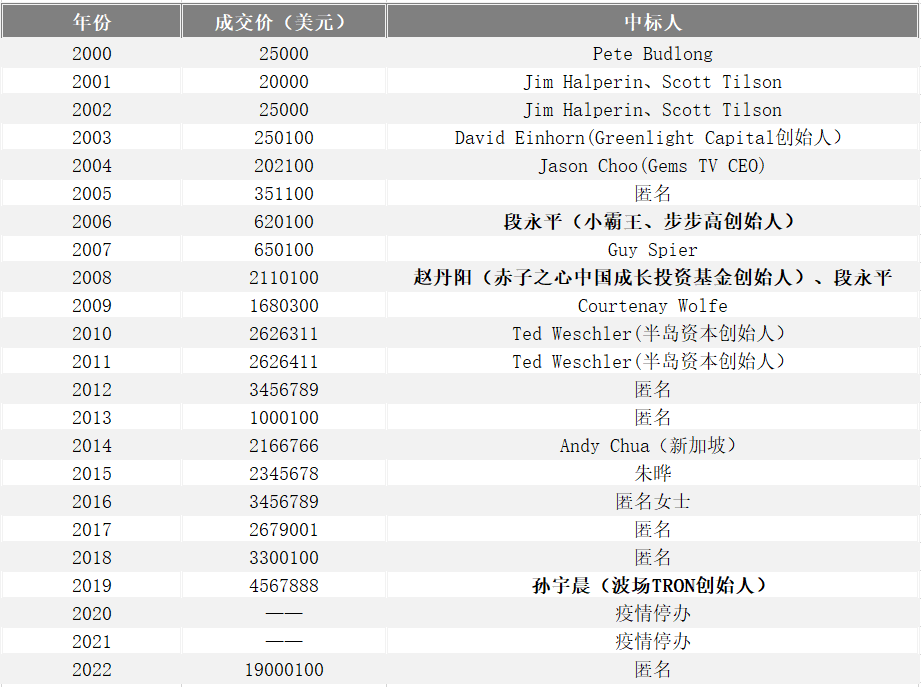

二十二年来,巴菲特慈善午餐从2.5万美元到1900万美元,已经翻了近760倍。

巴菲特午餐历次竞拍成交价

注:2008年赵丹阳拍下午餐,带段永平赴宴

看看那些年和巴菲特吃过午餐的人,后来都怎么样了?详见《世界上最贵的午餐,吃了能咋地?》

在巴菲特慈善午餐的历届中标人当中,有四位中国人:段永平、赵丹阳、朱晔、孙宇晨。

段永平最值得一说。

你所知道的“小霸王”、“步步高”以及现在风生水起的“OPPO”、“vivo”都是他一手缔造的知名品牌。在实业方面他颇有建树。

2001年后他移居美国,专注投资,也做得有声有色。2001年他以0.8美元/股的价格抄底某国内互联网大厂,持有8年狂赚160多倍,成为华人投资的经典案例。

当被问到花了60万美元和巴菲特吃饭是亏是赚,段永平是这样说的:

这不是一单生意,我不是想向他请教什么,他也没有什么秘密要告诉我。他能够告诉我们的,都已经在公开场合告诉我们了。

我和他在一起吃个饭,可以对他的投资理念更关注,以后可以少犯些错误。

/

段永平曾经写过一篇20000字的长文,系统地介绍了他对投资的理解,字里行间都是对巴菲特投资理念的融会贯通。

每读一遍,都有收获。

原文较长,我们把链接附在文末,如果你觉得20000字太难啃,也可以看看下面我们摘录的精华部分:

01

唯一我可以保证的是

你肯定会犯错误

投资和投机其实是很不同的游戏,但看起来又非常像。就像在澳门,开赌场的就是投资者,而赌客就是投机者一样。

赌场之所以总有源源不断的客源,是因为总有赌客能赢钱,而赢钱的总是比较大声些。作为娱乐,赌点小钱无可非议,但赌身家就不对了。可我真是能见到好多在股场上赌身家的人啊。

以我个人的观点,其实什么人都可以做投资,只要你明白自己买的是什么,价值在哪里。

投机需要的技巧可能要高很多,这是我不太懂的领域,也不打算学了,有空还是多陪陪家人或打几场高尔夫吧。

即使是号称很有企业经验的本人,也是在经受很多挫折之后才觉得自己对投资的理解比较好了。

我问过巴菲特,在投资中不可以做的事情是什么,他告诉我说:不做空,不借钱,最重要的是,不要做不懂的东西。

这些年,我在投资里亏掉的美金数以亿计,每一笔都是违背老巴教导的情况下亏的,而赚到的大钱也都是在自己真正懂的地方。作为刚出道的学生,书上的东西可能知道的很多,但融到骨子里还需要吃很多亏后才行。

所以,如果你马上投入投资行业,最重要的是要保守啊,别因为一个错误就再也爬不起来了。这里唯一我可以保证的是,你肯定会犯错误的。

02

投资最重要的是

投你真正懂的东西

我个人的理解是,缺什么、什么就很重要。投资最重要的是投在你真正懂的东西上。这句话的潜台词是投在你真正认为会赚钱的地方(公司)。

我对所谓赚钱的定义是:回报比长期无风险债券高。

一个人是否了解一个公司能否赚钱,和他的学历并没有必然的关系。因为真正懂投资的都很难在学校任教,不然投资大师就该是些教授了。

不过在学校里可以学到很多最基本的东西,比如如何做财务分析等等,这些对了解投资目标会很有帮助。

无论学历高低,一个人总会懂些什么,而你懂的东西可能有一天会让你发现机会。我自己抓住的机会也好像和学历没什么必然的联系。

比如我在做小霸王时积累了很多对游戏的理解,让我在某公司上赚到100多倍,这种理解学校是不会教的,书上也没有,财报里也看不出来。

我也曾试图告诉别人我的理解,结果发现好难。

03

投资的原则太简单

简单的东西往往最难

我说的“任何人都可以从事投资”的意思是,我认为并没有一个“只有‘某种人’才可以投资”的定义。但适合投资的人的比例是很小的。

可能是因为投资的原则太简单,而简单的东西往往是最难的吧。

顺便说一句什么是“简单”的“投资”原则:当你在买一只股票时,你就是在买这家公司!简单吗?难吗?

我想再简单地把我目前对投资的基本理解写一下:

“理性”地面对市场每天的波动,仔细检查每一个自己的投资理由及其变化。

好像我对投资的理解就是这么简单。但这个“简单”其实并不是太简单,事实上这个简单实际上非常难。

04

赚到几十倍甚至更多的股票

不是靠估值估出来的

我个人觉得如果需要计算器按半天才能算出来那么一点利润的投资,还是不投的好。

我认为估值就是毛估估的东西,要用到计算器才能算出来的“便宜”,就不够便宜了。

芒格也说过,从来没见巴菲特按着计算器去估值一家企业。我好像也没真正用过计算器做估值。

我总是认为大致的估值主要用于判断下行的空间,定性的分析才是真正利润的来源,这也可能是价值投资里最难的东西。

一般而言,赚到几十倍甚至更多的股票不是靠估值估出来的,不然没道理投资人一开始不全盘压上。

正是由于定性分析有很多不确定性,所以多数情况下人们往往即使看好也不敢下大注,或就算下大注也不敢全力以赴。

05

该卖的理由可能很多

唯一不该用的是“我已经赚钱了”

巴菲特确实说过伟大的公司和生意是不需要卖的,可他老人家到现在为止没卖过的公司也是极少的。

另外,我觉得巴菲特说这话的潜台词是,伟大的公司市场往往不会给一个疯狂的价钱,如果你仅仅是因为有一点点高估就卖出的话,可能会失去买回来的机会。

而且,在美国,投资交的是利得税,不卖不算获利,一卖就可能要交很高的税,不合算。

无论什么时候卖都不要和买的成本联系起来。该卖的理由可能有很多,唯一不该用的理由就是“我已经赚钱了”。不然的话,就很容易把好不容易找到的好公司在便宜的价钱就卖了,也会在亏钱时该卖的不卖。

买的时候也一样。买的理由可以有很多,但这只股票曾经到过什么价位最好不要作为你买的理由。

我的判断标准就是价值。

06

for fun还是for money

你要搞清楚

投机,我也不是没有过,但就是为好玩,just for fun。

人家要跟我讨论股票,我都要跟人说清楚,是讨论投机还是投资?是for fun还是for money?

如果for fun没有什么可讨论的,买你喜欢的就好了,反正你也不会把房子卖了扛着钱去拉斯维加斯。我曾经在邮轮上用两百块钱玩了三个晚上,赚了两千块钱。

如果你作为投资的故事来讲,三天翻了十倍,这叫什么故事?!但你敢拿几百万这么赌吗?不敢。所以投资是另外的讲法。

07

看准了出手就要狠

鸡蛋放在一个篮子里看守得更好

巴菲特说过,他一生当中有很多次很集中,甚至达到100%。碰上一个是一个,反正赚钱也不需要有很多目标(巴菲特讲一年一个主意就够了)。

我从头到尾真正投资过的公司最多五六家,卖掉了一些,我持有的公司一般在三家左右。我不怕集中,我不是一般的集中,我是绝对的集中。

有时候你感兴趣的目标会自己跳到眼前的。如果你只有一只股票,而且还是满仓的,如果你真正了解你投资的东西的话,那下跌就和你无关了。

没目标时钱在手里好过乱投亏钱。如果一有钱就乱投的话,早晚都会碰上个亏大钱的目标的。有合适的股票就买,没有就闲着。鸡蛋放在一个篮子里可以看得更好些。

其实我知道的东西少的可怜。我就知道巴菲特这条路很好,肯定可以到罗马,可老是有一堆朋友问我索罗斯那条怎么样,还不许我说我不知道。

我是真的不知道。总的来讲,看准了出手就要狠。似懂非懂很难下手狠。耐心等待总是有机会的。

08

索罗斯的东西不好学

巴菲特的东西好学

老巴成功的秘诀是他知道自己买的是什么。归根到底,买股票就是买公司。无论你看懂的是长久还是变化,只要是真懂,便宜时就是好机会。

我有时也这么说:投资很简单,不懂不做。但要能搞懂企业就算看一吨的书也不一定行,投资简单但不容易!

我非常同意DCF(生命周期的总现金流折现)是唯一合乎逻辑的估值方法的说法,其实这就是“买股票就是买公司”的意思,不过是量化了。

对投资,我想来想去,总觉得只有一样东西最简单,就是当你买一个股票时,你一定是认为你在买这家公司,你可能拿在手里10年,20年,有这种想法后就容易判断很多。

索罗斯的东西不好学,至少像我这样的一般人很难学会。老巴的东西好学,懂的马上就懂了,不懂的看看最上面那一句话。

巴菲特认为可乐是人们必喝的,我认为游戏是人们必玩的,就这么简单。

09

用闲钱才可能有平常心

不然真会睡不着觉

买一只股票往往要很多理由。不买的理由往往就一两个就够了。价值投资者买股票时总是假设,如果我有足够多的钱的话,我是否会把整个公司买下来。

有人问过芒格,如果只能用一个词来形容他们的成功?他的回答是:“rationality”(理性),有点像我们说的平常心。

问题是不用闲钱对生活会造成负面影响啊。我从来都是用闲钱的。老巴其实也是。至少你要有用闲钱的态度才可能有平常心的,不然真会睡不着觉。

我觉得对所谓价值投资者而言,其实没有那么考验。他们也就是没有合适的东西就不买了,有合适的再买,就和一般人逛商场一样。我想每个人逛商场时一定不会把花光身上所有钱作为目标吧。我的建议就是慢慢来。慢就是快。

本分,我的理解就是不本分的事不做。所谓本分,其实主要指的是价值观和能力范围。赚多少钱不是我决定的,是市场给的。

谋事在人,成事在天。如果你赚的是本分钱,你会睡得好。身体好会活的长,最后还是会赚到很多钱的。最重要的是,不本分赚钱的人其实不快乐。

10

我见过做趋势很厉害的人

但做了几十年仍是“小资金”

关于市场,再说一遍,我认为抄底是投机的概念,眼睛是盯着别人的。

价值投资者眼里只看投资标的,不应该看别人。

不过,作为投资人,我认为对宏观经济还是要了解的好,至少要懂一般的经济现象。

看图看线很容易错失机会的。其实每个人都有机会学习巴菲特,不过大部分人都拒绝而已,唉。

绝大多数人是不会改的。再说,这个做法也不一定就亏钱,亏的是机会成本,所以不容易明白。我见过做趋势很厉害的人,做了几十年,但依然还是“小资金”。

用芒格的“逆向思维”想一下,你也许就对“趋势”没那么感兴趣了。其实投机比投资难学多了,但投机刺激,好玩,所以大多数人还是喜欢投机。

11

对于投资和投机的区别

我有一个最简单的衡量办法

投资的定义在我来讲,最简单的概念就是“拥有”。

假设某家公司去年每股赚一块,今年赚两块钱,成长率百分之百,有人说明年可能还会再涨。后年呢?后年不知道。你如果是你自己的钱,把这家公司买下来,你会买吗?你说只要后面有人买我的股票,你就会买。这就叫投机。

对于投资和投机的区别,我有一个最简单的衡量办法,我没注意到是否巴菲特也这么讲过,就是以现在这样的价格,这家公司如果不是一个上市公司你还买不买?

如果你决定还买,这就叫投资;如果非上市公司你就不买了,这就叫投机。

12

借钱是危险的

做空犯错的机会可能只有一次

我记得巴菲特说过类似这样的话:如果你不了解投资的话,你不应该借钱。如果你了解投资的话,你不需要借钱。反正你早晚都会有钱的。

投资不需要勇气,也就是说当你需要勇气时你就危险了。老巴的教导千万别忘了:不做空,不借钱,不做不懂的东西!做空有无限风险,一次错误就可能致命。

而且,长期而言,做空是肯定不对的,因为大市一定是向上的。

其实每个人都多少知道自己能做什么,但往往不知道自己不该做什么。如果每个人把自己干过的不应该干的事情不干的话,结果的差异会大大超出一般人的想象。

我们也不负债。负债的好处是可以发展快些。不负债的好处是可以活得长些。反正你借不借钱一生当中都会失去无穷多机会,但借钱可能会让你再也没机会。

13

为何巴菲特认为

买到底部是很糟糕的事?

投资不在乎失掉一个机会,而是千万不要抓错一个机会。

在投资的对象价值大于价格时出手,这不叫大胆,而是理性。花5元钱去买10元的东西,能说是大胆吗?很多人在这个时候缺乏的是理性,而不是胆量。

投机和投资很大区别就是:你是在动用大笔钱还是小笔钱;其二,当股价下跌时,投机和投资的态度正好相反,投资者看到股价下跌,往往很开心,因为还有机会可以买到更便宜的东西,而投机者想的是这公司肯定是出什么事情了,赶紧走人。

问巴菲特如果他买的股票一路买一路涨怎么办?如果买的股票下跌的话,还可以找到钱再去买,但后来它涨上去了,这样你就买不到更多了。

他甚至认为投资的时候买到底部是一个很糟糕的事情。“你买到底部后,股价就会一路买一路涨,这样你就买不到最多的量。”

真正的投资者,其实是希望,在允许的价值波动范围内,在股票一路下跌的时候一路跟着买进,也只有这样才能拿到更多更便宜的筹码。

14

在巴菲特这里我学到的

最重要的是生意模式

所有所谓有关投资的说法实际上都是在讨论如何看懂现金流的问题(如何把事情做对)。比如生意模式、护城河、能力圈等等。

在巴菲特这里我学到的最重要的东西就是生意模式。以前虽然也知道生意模式重要,但往往是和其他很多重要的东西混在一起看的。

当年老巴特别提醒我,应该首先看生意模式,这几年下来慢慢觉得确实应该如此。

护城河实际上我觉得是生意模式中的一部分,好的生意模式往往具有很宽的护城河。

好的生意模式往往是好的未来现金流折现的保障。

知道自己的能力圈有多大,往往比自己能力圈有多大要重要的多!在自己能力圈内的生意,自己往往容易懂的多;别人认为的不确定性,往往对自己是很确定的。

不要轻易去扩大自己的能力圈。搞懂一个生意往往是需要很多年的,不要因为看到一两个概念就轻易跳进自己不熟悉的领域或地方,不然早晚会栽的。比如有的朋友跳进印度市场,有的朋友跳进日本市场。

一年两年或许更久的时间里总会有目标出现的。有些公司的生意模式很好,但股价有时候太贵,那就只能等了。

好在这些年来一直如此,每隔些年就来个股灾,往往那时好公司也会跟着唏哩哗啦的。

15

千万不要以为

股市是赚快钱的地方

对于大多数不太了解生意的人而言,千万不要以为股市是赚快钱的地方。长期来讲,股市上亏钱的人总是多过赚钱的人的。

想赌运气的人还不如去买彩票,起码自己知道中的机会小,不会下重注。也有人说股场就是赌场。事实上,对把股场当赌场的人们而言,股场确实就是赌场,常赌必输!

用我这个办法投资一生可能会失去无数机会,但犯大错的机会也很少,尽管依然没办法避免犯错。

我经常听见有人在讲哪只哪只股票赚了几倍的故事,可他们就是不说总的成绩,你懂的。

随便感谢一下巴菲特先生。凡是觉得我写的这点东西有帮助的人,都应该多看看他老人家的东西,我能讲的他都讲过好多次了。想到哪写到哪,主要是为了能随时提醒自己。

有人问如何避免以为看懂实际又错了的问题,个人观点:错误是不可避免的,但待在能力圈内以及专注和用功可以大幅度减少犯错的机会。

本文章是作者基于已公开信息撰写,但不保证该等信息的准确性和完整性。作者或将不时补充、修订或更新有关信息,但不保证及时发布该等更新。文章中的内容和意见基于对历史数据的分析结果,不保证所包含的内容和意见在未来不发生变化。本文章在任何情况下不作为对任何人的投资建议或出售投资标的的邀请。

2022-06-21 17: 56

2022-06-21 17: 22

2022-06-21 17: 10

2022-06-21 17: 10

2022-06-21 17: 08