近期伴随着上市公司中报的相继披露,分析师也相应调整了对各个公司下半年的盈利预期。整体而言,当前经济仍处在PPI下行周期中,格局暂未出现明显变化,分析上半年各板块的盈利情况将对我们后续的投资有较大的借鉴意义。

上半年板块盈利情况较为稳定

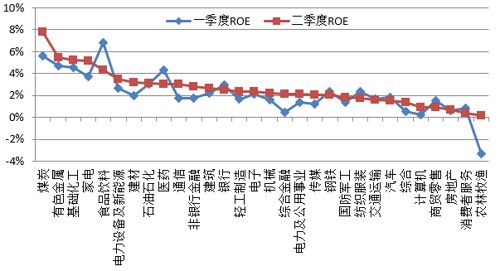

中信一级行业盈利情况

数据来源:Wind,截至2022/06/30。

从一季度、二季度的盈利情况来看,上游周期板块包括煤炭、有色、基础化工均位于行业前列,其中煤炭板块的二季度ROE环比继续上升。

家电板块受到格局地位优化的影响,二季度ROE环比有所改善。消费板块ROE暂未出现明显拐点。农林牧渔由于二季度猪价超预期上涨,改善较为明显。

整体而言,一季度ROE与二季度ROE趋势较为吻合。

上半年上游周期及新能源盈利增速靠前

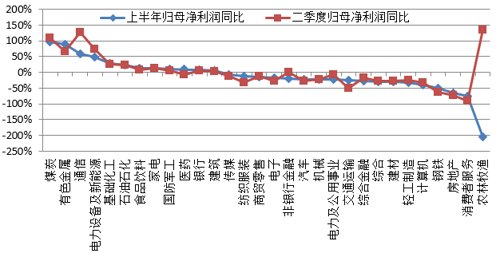

中信一级行业盈利增速

数据来源:Wind,截至2022/06/30。

上半年受通胀的影响,上游资源品涨价,上游周期企业利润具有较强的基本面支撑。新能源板块作为高景气行业,需求端也稳步上升,表现优秀。农林牧渔行业由于二季度猪价强势拉升,利润二季度改善明显。

整体而言,上半年归母净利润同比和二季度单季度归母净利润同比保持一致,相较于一季度,二季度盈利增速有明显改善的行业是通信及农林牧渔行业。

上半年盈利保持高增速的行业包括煤炭、有色金属、通信、新能源、基础化工及石油石化,多集中在上游周期板块。

下半年看好“稳增长”板块表现

在经济周期暂未出现明确拐点的背景下,板块的盈利情况短期将有所延续。当前时点仍旧看好“稳增长”相关板块在下半年的配置价值。中证红利指数作为“稳增长”板块的代表性指数,优选高分红、现金流稳定、盈利能力强的股票,重点投资煤炭、基建、银行等板块。

一方面,在碳中和的大背景下,供需错配使得煤炭等上游周期行业当前盈利仍旧高企。另一方面,以银行、基建为代表的金融地产板块二季度盈利及增长情况均有所改善,同时国常会确定盘活5000多亿专项债限额优先支持在建项目,预计基建地产下半年业绩改善的确定性较强,能够起到推动经济增长的作用。

风险提示 :基金过往业绩并不预示其未来表现,亦不构成投资收益的保证或投资建议。基金管理人管理的其他基金的业绩表现也不构成本基金业绩表现的保证。基金产品存在收益波动风险,管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金本金不受损失,不保证基金一定盈利,也不保证最低收益。请投资者认真阅读基金的《基金合同》、《招募说明书》等文件,根据自身风险承受能力购买产品。

2022-09-14 18: 22

2022-09-14 18: 22

2022-09-14 17: 56

2022-09-14 17: 56

2022-09-14 17: 56

2022-09-14 17: 55