【市场观察1】A股:延续分化特征,大盘与价值风格跑赢【市场观察2】中国股票:美联储加息放缓开始兑现,但中国经济复苏或才刚开始【市场观察3】海外:连续4个月75个基点后,美联储加息节奏如期放缓

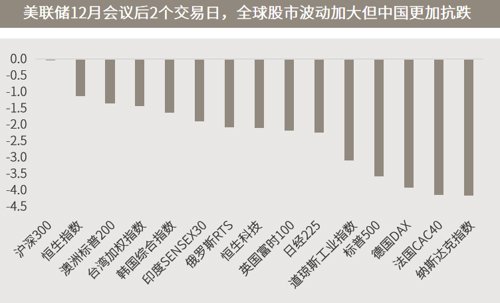

△资料来源:Wind,Bloomberg;数据截至2022/12/16。

随着重要预期和交易逻辑兑现,A股与全球股市本周如期调整,整体而言中国股市相对抗跌。在海外可能开始交易衰退的背景下,防疫优化、地产政策持续加码带来的复苏预期是中国股市更具韧性的核心因素。因此结构上,A股仍延续着过去1个多月的分化,大盘股好于小盘股,价值股好于成长股,行业上则是大消费、医药和社会服务(餐饮旅游)等受益复苏和防疫优化的板块领涨。

在外需迅速回落且最糟糕的情况或尚未到来的背景下,以地产和消费作为明年上半年的主要对冲手段,至少在策略和市场预期上,被寄予了厚望,近期防疫政策迅速优化,涉及房地产、消费等内需的重磅政策陆续有来。从市场表现看,从预期向现实过度的阶段,往往会较为颠簸。就目前情形来看,防疫优化下积压需求释放叠加低基数,明年上半年经济复苏和对股市的支撑作用仍然可期。而若既有政策效果不如人意,大概率将加码,但会是一个相机决策的过程。

△资料来源:万得,(上)数据区间2022.12.05-2022.12.09;(下)数据区间2000-2022,2022年数据截至11月末。中国股票:美联储加息放缓开始兑现,但中国经济复苏或才刚开始■ 美联储加息放缓开始兑现,但中国经济复苏或才刚开始:美联储加息放缓这一利好兑现后,全球股市波动再度加大,但中国股市表现相对抗跌,与欧美市场形成鲜明对比。从宏观经济的大方向来说,欧美面临着衰退,而中国在将走向复苏。尤其是股价表现与盈利和基本面关系更加紧密的中国离岸股票,例如港股和中概股,预计将有更佳表现。在港股之中,又以科技板块最有吸引力,板块的代表性指数恒生科技指数的配置价值突出。恒生科技指数具备高成长、轻资产特征,从历史表现来看,具有高弹性、高收益的特征,在震荡市、牛市表现更优,进攻属性较强。往后看,在当前全球宏观经济较弱,就业压力较大背景下,互联网政策环境预计将继续改善,科技股业绩环比改善是大概率事件。当然,指数的上涨并非呈现线性而是震荡上行特征,事件性因素导致的短期回调,往往是长线布局的良机。

△资料来源:(上)彭博,摩根大通私人银行,数据截至2022.12.12(下)万得,数据区间2022.12.15-2022.12.16。

海外:连续4个月75个基点后,美联储加息节奏如期放缓■ 连续4个月75个基点后,美联储加息节奏如期放缓:一如市场预期,美联储本次加息50个基点,相对于此前75个基点的加息节奏有所放缓。尽管如此,联邦基金利率已经升至新高,达到4.25%-4.5%区间。此次会后声明的措辞与前次差异不大,美联储官员表示,为了推动通胀回归2%的目标,需要让货币政策立场达到足够限制性水平,预计持续加息将是适宜之举。整体而言,美联储货币政策有望由进取转为中性,但在进一步转向之前仍可能对全球其他央行的政策产生影响,从而增加市场波动。我们认为现阶段适合提升投资组合的灵活度与防御性,在利率继续走向高位之际,首先聚焦核心债券资产,并可留意具有中长期估值潜力的股票资产,利用具有多元化、灵活性的投资组合,耐心等待经济和政策拐点。

△资料来源:万得;(上)数据区间2022.01.01-2022.12.15;(下)美联储,数据截至2022年12月15日,预测中位数为19位决策官员预估值,绿色代表较前季下调,红色代表上调。

■ 美国11月零售销售环比下滑0.6%,创一年来最大降幅■ 欧央行放缓加息步伐至50基点,行长拉加德表态“鹰派”■ 中国发布扩内需战略纲要,全面促进消费支持居民合理住房需求■ 中央经济工作会议:明年要坚持稳字当头、稳中求进,继续实施积极的财政政策和稳健的货币政策