巴菲特先生,假设你只有30来岁,没有什么经济来源,只靠一份全日制的工作谋生。

你根本没有很多时间研究分析投资。但是,你已有一笔储蓄,足够维持一年半的生活开支。

那么你攒的第一个100万将会如何投资?具体投资的资产种类和配置比例是什么?

巴菲特

我会把所有的钱都投资到一个低成本的、追踪标准普尔500指数的指数基金。然后继续努力工作。

——2008年

伯克希尔·哈撒韦股东大会

巴菲特的这句话被很多人解读为,股神在为指数基金“站台”。确实,从1993年开始,股神就对指数基金大为赞赏:

如果投资人对任何行业和企业都一无所知,但对美国整体经济前景很有信心,愿意长期投资,这种情况下这类投资人应该进行广泛的分散投资。例如,通过定期投资指数基金,一个什么都不懂的业余投资者竟然往往能够战胜大部分专业投资者。——1993年 |

我给大家提一个投资建议:大部分投资者,包括机构投资者和个人投资者,早晚会发现,股票投资的好方法是购买成本费率很低的指数基金。——1996年 |

过去35年来,股票投资者通过投资指数基金本来可以让他们轻松分享所有企业创造的优异业绩。但绝大多数投资者很少投资指数基金,结果他们的股票投资大多只是业绩平平而已,甚至亏得惨不忍睹。——2004年 |

我个人认为,个人投资者的好选择就是买入一只成本费率低的指数基金,并在一段时间里持续定期买入。如果你坚持长期持续定期买入指数基金,你可能不会买在最低点,但你同样也不会买在最高点。——2007年5月 |

不过,巴菲特当时想强调的,更可能是后半句“努力工作”。

因为在涉及人生哲理时,巴菲特眼中最有价值的投资,“首先就是对自己的投资,其次是朋友”。

他认为,努力工作、提升自我价值带给我们的,不仅仅是“钱”。

好好工作

自己就是优秀、稳健的现金流资产

我们大多数人都是普通人,没有拼爹的实力和资本。我们最宝贵的财富和资本,其实是自己。

如果开发、运营得好,我们自己就是优秀的、稳健的、最重要的现金流资产,就是炙手可热的人才, 就是家里的“矿”。

我们辛辛苦苦地努力学习、工作、提升自己,都是在提升这个优质资产的盈利能力,把“矿”做大做扎实,并学会“挖矿”。

当我们有成熟的职业规划、入对行、认真工作后,工资大幅提升、翻番、甚至几何级别增长都有可能。

这时候我们自己,就变成了一个“定期产生现金流”的资产。

这个资产的现金流稳定(有一定的工作能力和经验,工资一般不会大幅下降),现金流提升速度也很快(努力工作,工资容易提升)。而且,这个现金流不受股市波动影响,是非常完美的防御资产。

所以,对大多数非职业投资者而言,重心应放在努力工作上。经营好自己这个稳定的现金流来源,才有余钱去投资,有底气承受亏损。

最好的对抗通胀的办法就是你自己的才能。你的钱会感受到通胀的压力,但你的才能不会。

做自己擅长做的事情,成为对社会有用的人,就不用担心钱贬值了。

——巴菲特

坚持定投

力争更高收益,享受生活

好好工作,把自己打造成“定期产生稳定现金流”的资产,是我们的防御武器,也是我们退可守的底线——即使投资亏损,每月有工资进账,生活还能继续。

将赚回来的现金流进行投资,利用股票、债券、基金、理财产品等等一系列投资工具,争取放大收益,是我们的进攻武器。

定投指数基金就是强有力的“进攻武器”之一,靠工资等提供稳定的现金流,靠定投指数基金,力争博取更高收益。

“

01

为什么是定投?

定投有望跑赢通胀,助力子女教育和自己养老。

定投淡化择时,自动扣款、自动投资,用纪律替代情绪,省心省力。

定投单笔投入不多,每月有余钱、不影响日常生活就可定投,即使资金量不大的普通工薪家庭也能参与。

“

02

为什么是指数基金?

首先,从长期来看,指数基金有望战胜多数主动管理基金。

根据美国先锋集团的统计,截至1997年为止的35年里,3/4以上的主动型基金,业绩不如标准普尔500指数。

第二、指数基金仓位高,波动高。

定投特点之一,就是摊薄成本。波动性大,意味着低位多买,高位少买,能捡到更多便宜货。

通常情况下,指数基金会保持90%-95%的高仓位,明显高于主动管理的偏股型基金。在熊市中,指数基金往往跌幅深,定投有望捡到更多便宜筹码;而牛市时,指数基金又可凭借高仓位的优势,有机会回本甚至博取更高收益。

第三、指数基金品质“稳定”

定投是长期投资,主动管理基金的基金经理更换频繁,或导致基金风格不统一,品质“不稳定”。而指数基金投资一揽子股票,淡化选股难点和基金经理变更影响。

“

03

什么样的指数基金适合定投?

巴菲特青睐标普500指数基金,因为它成分均衡、业绩亮眼、经受住了时间考验。A股中有只历史悠久的指数,也有相似之处。

深证100全收益指数(以下简称深证100指数,代码399004),2003年1月2日发布,是国内最早发布的成分指数之一。

它业绩硬核,经受住时间考验

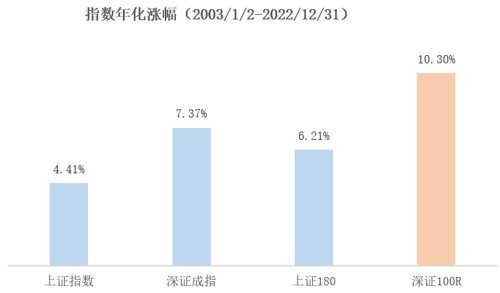

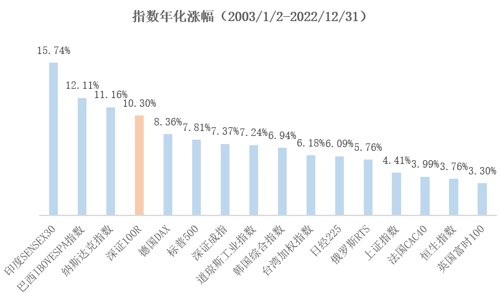

发布20年来,深证100指数表现大幅超越同期A股其他主要指数,在全球市场也毫不逊色。

制图:小基快跑;数据来源:Wind。

注:深证100指数2018-2022年度表现分别为:-33.72%、57.88%、51.62%、-0.16%、-25.13%

制图:小基快跑;数据来源:Wind

在A股大部分宽基指数的历史最高点还停留在2007年或2015年时,只有深证100和沪深300在最近一轮牛市中(2021年)创出历史新高,而深证100创出历史新高的幅度要比沪深300大得多。

A股主要指数历史高点

数据来源:Wind

截至20221230

它均衡,市场风格切换不掉队

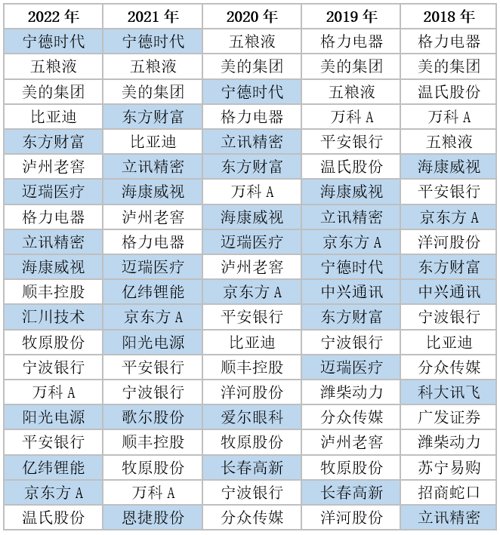

与标普500指数类似,深证100指数非常“均衡”。

从其近5年末的前20大成分股可以看到,蓝筹股的龙头公司和成长股的优秀代表几乎各占半壁江山。

深证100指数前十大权重股(2018-2022)

数据来源:Wind;数据截止日期:各年年末;蓝底代表成长股;白底代表蓝筹股。上述个股仅作列举之用,不代表本公司管理的基金的投资标的。个股历史走势并不代表未来业绩。

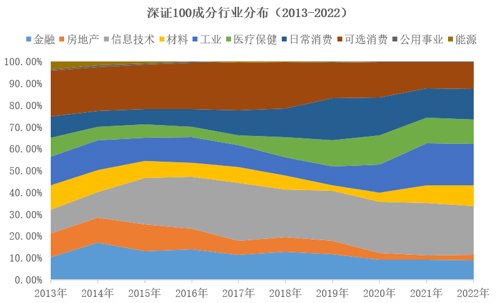

此外,深证100的均衡还体现在行业分布上。

纵览近十年深证100成分行业分布的变化,可以看到深证100在消费、科技、制造、金融等大类板块的分布一直较为平均。板块之间权重的变化也和中国经济近些年的发展同向同行。

数据来源:Wind

数据截止日期:各年年末

它基本面优秀,有潜力、有底气

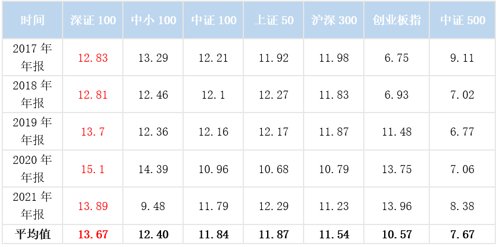

对比七大指数过去5年的ROE(净资产收益率),深证100指数在三个年份位列第一,两个年份位列第二,平均值最高。

ROE是基本面重要指标,反映出深证100指数成分股突出的盈利能力。基本面优秀,指数向上更有潜力和底气。

沪深市场核心成分指数ROE

数据来源:Wind

深证100指数是一只小众但历史业绩能打、基本面突出、配置均衡的指数。

跟踪深证100指数的指数基金,也是定投好伴侣。

以定投深证100指数为例。该指数于2003年1月2日发布。为更好地与通胀率(CPI)数据对比,我们从年度数据角度看。

如果从2003年1月2日开始定投深证100指数。截至2021年12月31日(2022年CPI数据暂未出炉),深证100指数定投收益率为244.56%(定投年化收益率为6.72%),同期国内通胀率为47.7%(年化为2.07%)。

数据来源:Wind。统计区间深证100指数涨827%,年化收益率为12.4%。以上定投测算,均以每月定投1000元、以每月第一个交易日为定投日、当日收盘价为成交价计算,不考虑手续费。定投收益率=[(sum(每期定投金额/每月月初收盘点位)*期末收盘点位)/(sum(每期定投金额*投资期数))]-1。以上测算为采用足够长期间内的市场主流指数的历史数据进行的测算。上述采用指数的历史数据对定投业务进行模拟的结果不代表定投业务的真实收益,亦不作为定投业务未来收益的保证,市场行情及历史业绩也不代表未来收益。基金定投不一定盈利。

历史数据并不代表未来收益,但定投深证100指数基金,给了很多工薪族战胜通胀、争取“钱不贬值”、助力长期理财目标的机会。

“定投+深证100指数基金”的CP结合,还可助大家远离市场喧嚣,不用过分纠结一时的涨跌,把更多精力投入到工作和生活中。

所以,新年伊始,我要对自己说:

好好工作,坚持定投!

2023-01-05 01: 09

2023-01-05 00: 03

2023-01-05 00: 03

2023-01-05 00: 02

2023-01-05 00: 02

2023-01-05 00: 01