本周(6/5-6/9,下同),央行公开市场全口径净回笼690亿元,环比上周由净投放转为净回笼,两周合计净回笼80亿元。银行间主要回购利率的均值环比有所下行,周五收盘值环比下行为主;流动性总体保持合理充裕。

本周,央行共开展7天期100亿元逆回购操作,到期回笼790亿元,净回笼690亿元。

上周(5/29-6/4,下同),央行公开市场全口径净投放610亿元,本周环比上周由净投放转为净回笼,两周合计净回笼80亿元。下周(6/12-6/18,下同),央行公开市场将有100亿元逆回购到期,其中周一至周五分别到期20亿、20亿元、20元、20亿元、20亿元。此外,下周四(6月15日)还将有2,000亿元MLF到期。本周,银行间质押式回购成交额日均为84,962亿元,比上周增加15,291亿元。其中,R001日均成交额78,064亿元,平均占比91.9%;R007日均成交6,011亿元,平均占比7.1%。从本周银行间主要回购资金利率周均值看,环比上周有所下行。其中,R001/R007/DR001/DR007周均值环比下行约19BP/16BP/18BP/15BP。本周银行间主要回购资金利率收盘值,环比上周有所下行。6月9日本周五收盘,较6月2日上周五收盘,DR001上行约3BP,R001/R007/DR001环比下行约3BP/1BP/5BP。表1:银行间市场主要回购利率周变化情况 数据来源:同花顺、九泰基金整理(下同)

数据来源:同花顺、九泰基金整理(下同)

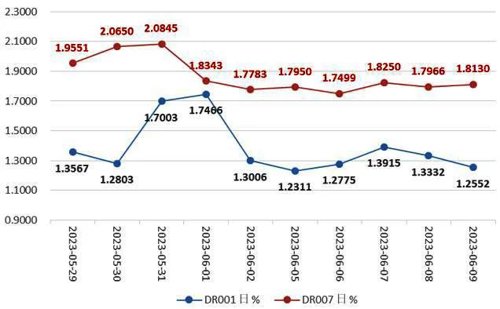

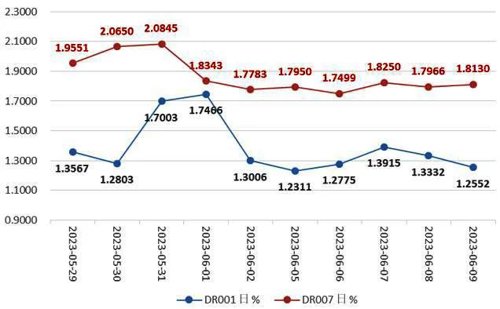

总体而言,本周资金价格总体窄幅震荡。DR001本周走出先上后下的窄幅震荡走势,周三走到高点1.40%附近后,周五回落至1.25%关口附近,与上周五有所下行;DR007本周窄幅震荡,周五连续走高至1.82%附近,与上周五有所上行。

图1:最近2周DR001与DR007走势

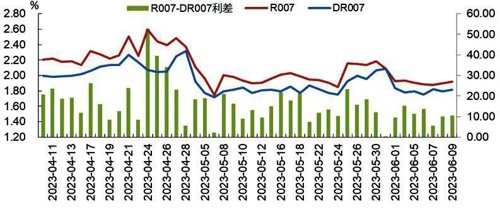

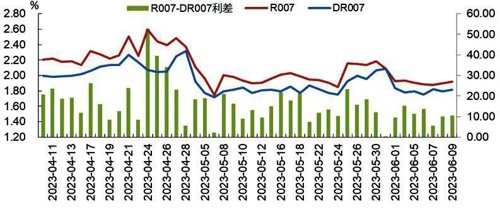

本周,R007与DR007基本同向而动,两者利差有所收窄。6月9日本周五两者利差为10.45BP,而6月2日上周五两者利差为15.36BP。2022年11月7日两者一度倒挂-1.34BP;而2022年12月26日、27日、28日,两者利差分别达到200.09BP、228.77BP、186.62BP。今年3月27日至3月31日,两者利差均大幅走阔,走阔幅度均在100BP以上。图2:最近2月R007与DR007走势

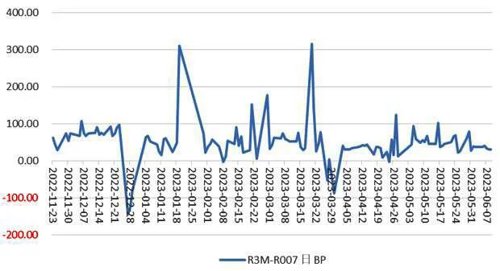

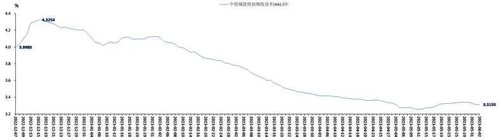

R3M-R007是一个资金市场预期变化的指标。当货币政策收紧时,机构更关注资金可得性而非成本,长线资金需求上升,期限利差上升。反之,流动性宽裕,市场更在乎资金成本而非可获得性,期限利差下降。2022年10月26日、27日,12月26日至12月29日、2023年2月8日、3月27日、3月30日两者利差倒挂,分别为-30.24BP、-0.25BP、-90.46BP、-143.45BP、-123.27BP、-81.01BP、-2.17BP、-52.43BP、-88.28BP。2023年2月21日、2月28日、3月20日、3月21日、4月27日两者利差飙升至153.04BP、177.32BP、315.32BP、144.67BP、124.82BP。本周两者利差均值为35.09BP,较上周均值48.34BP,收窄13.25BP。6月9日本周五的利差为29.99BP,较6月2日上周五的36.81BP,收窄6.82BP。图3:最近6月R3M-R007变化走势

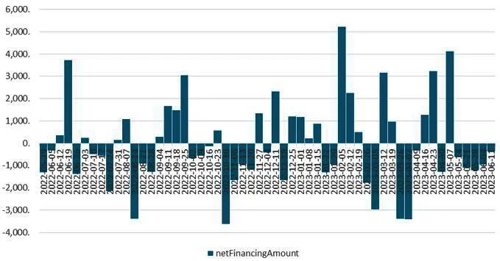

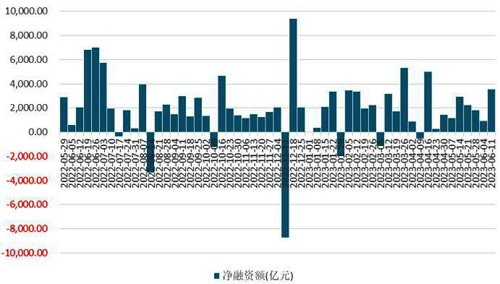

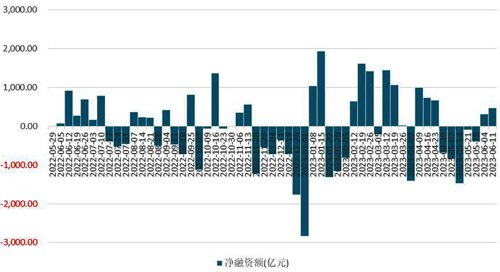

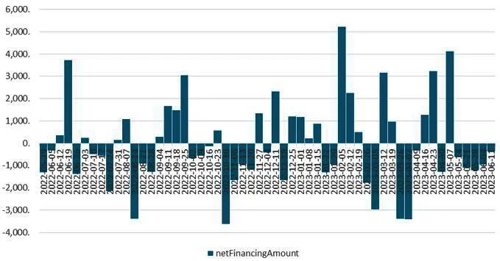

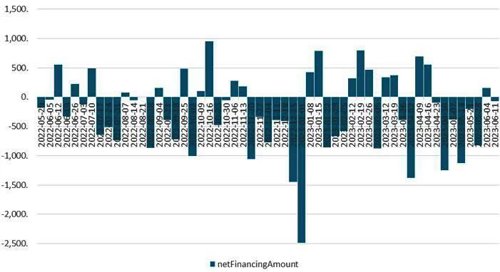

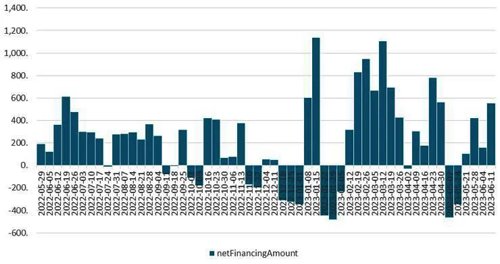

一级存单净供给,发行规模环比增加,净融资环比增加;AAA级1Y发行利率下行。(wind 6月10日数据)本周同业存单总发行量为6,944.10亿元(日均1,388.82亿元,高于上周日均498.66亿元),环比上周增加4,450.80亿元;净融资额为-393.80亿元(日均-78.76亿元,高于上周日均-194.92亿元),环比增加580.80亿元。AAA级1Y同业存单发行利率周均值为2.4197%,较上周下行4.05BP(上周均值为2.4602%)。图4:同业存单净融资额近一年的变化情况(周)

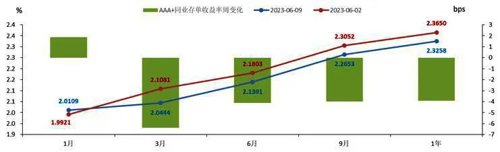

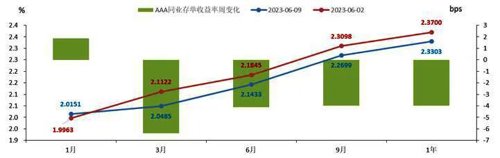

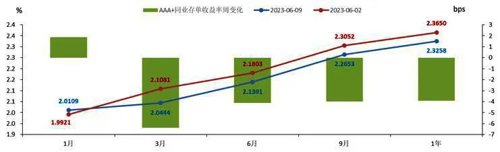

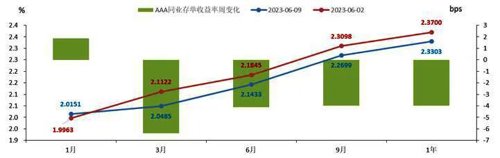

本周,AAA+与AAA同业存单各期限收益率下行为主。除1月期上行约2BP外,其他期限普遍下行,其中,3月下行最大,超过6BP;1年期下行约4BP,6月9日周五报2.33%附近,其3月7日曾报收2.75%之上,创2022年12月14日以来的新高,当日1年期报收2.7706%。

图5:上周与本周AAA+同业存单收益率周变化情况

图6:上周与本周AAA同业存单收益率周变化情况

一级市场方面,本周利率债发行规模环比增加,净融资额环比增加;总体需求尚可。

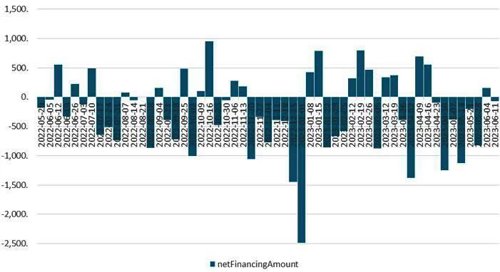

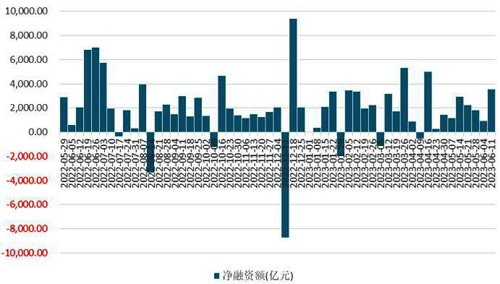

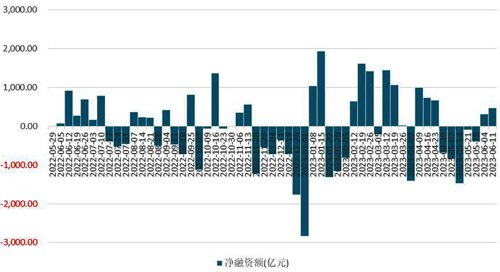

二级市场方面,本周国债期货普遍上涨;现券方面,国债/国开债各期限收益率普遍下行;国债/国开债关键期限利差有所分化。(wind的6月10日数据)本周新发利率债54只,融资6,441.12亿元,环比增加3,428.03亿元,总偿还量为2,899.57亿元,净融资额为3,541.55亿元,较上周增加2,604.76亿元(前值为936.79亿元)。其中,国债、地方债净融资有所增加,政金债净融资有所减少。图7:利率债净融资额近一年的变化情况(周)

下周(6/12-6/18),发行计划方面,国债3只,共1,970.00亿元;地方债33只,共1,618.56亿元;政金债2只,共100.00亿元。

截至6月9日,一般债发行进度为52.1%,专项债发行进度为51.6%;国债净发行进度为27.6%;政金债发行进度为53.9%。本周国债与政策性金融债招标效果较好,全场倍数均值为4.88,较前一周的4.77倍有所提高;而大部分发行价格超过100元,发行需求较强。

(1)全周看,本周国债期货普遍上涨。

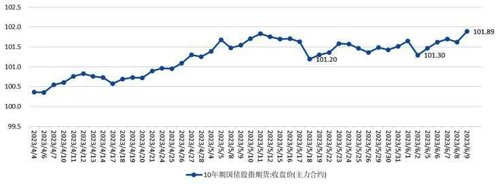

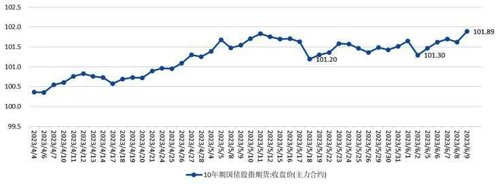

全周来看,30年期主力合约涨0.85%,10年期主力合约涨0.59%,5年期主力合约涨0.34%,2年期主力合约涨0.12%。其中,10年期主力合约在去年8月17日收在102.02,创2020年5月以来的新高后,2022年国庆节前一直在盘整中回调,一度回到去年7月中旬位置,国庆节后反弹明显,冲高到101.77后有所调整,最低跌至99.20,创2021年10月底以来的一年新低。之后持续震荡。今年2月20日大跌0.33%,而最近两月震荡上行,5月11日报收101.84,创去年8月17日(报收102.02)以来的新高。6月2日上周五报收101.30,本周上行,6月9日周五报收101.89。

图8:最近两个月10年期国债股指期货:收盘价(主力合约)走势

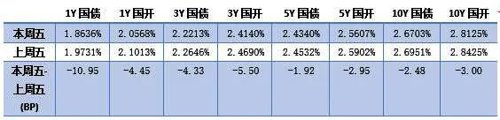

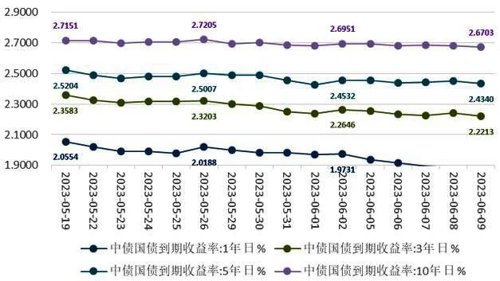

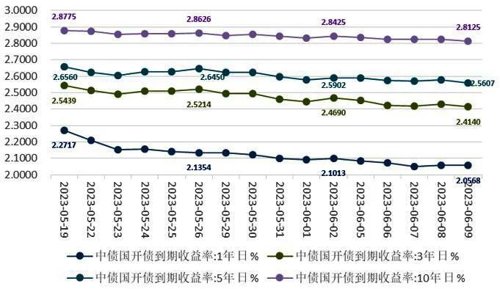

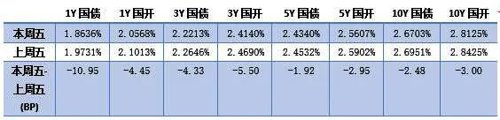

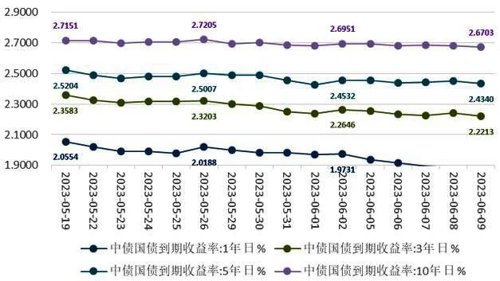

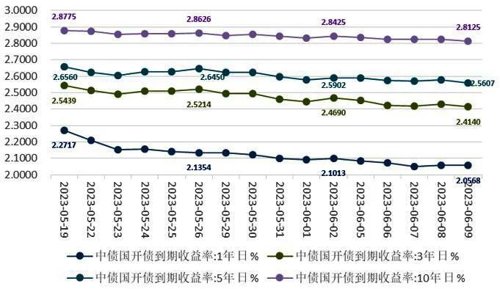

(2)现券方面,国债/国开债各期限收益率均普遍下行,中短端下行更明显。相对6月2日上周五,6月9日本周五,国债方面,各期限收益率普遍下行。其中1Y国债收益率下行最大(超11BP)。

本周五,10Y国债小幅下行2.48BP,报收2.6703%,创去年11月1日以来的新低(2.6629%)。1月28日,10Y国债曾报收2.9341%,创2021年11月12日(报收2.9391%)一年多以来新高。国开债各期限收益率也普遍下行,中短端下行更明显。其中3Y国债收益率下行最大(约6BP)。10Y国开债下行3.00BP,报收2.8125%,创去年11月8日以来的新低(2.8060%)。3月2日曾报收3.0966%,创2022年3月10日以来的近11个月新高(报收3.1210%)。表2:关键期限利率债周变化情况

图9:近三周关键期限国债收益率走势

图10:近三周关键期限国开债收益率走势

图11:6月2日与6月9日关键期限国债收益率情况

图12:6月2日与6月9日关键期限国开债收益率情况

图13:近半年中债国债到期收益率:10年期走势情况

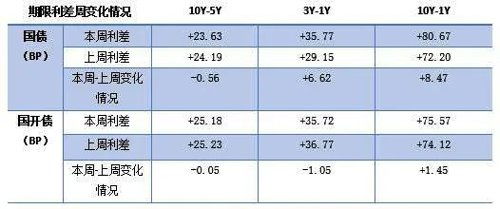

(c)国债/国开债关键期限利差有所分化。

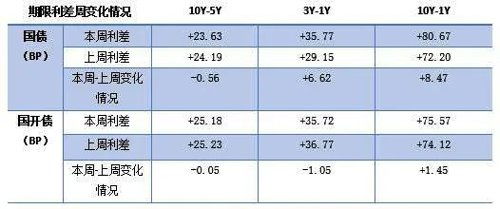

国债/国开债10Y-5Y 利差收窄0.56BP/0.05BP; 国债/国开债10Y-1Y利差走阔8.47BP/1.45BP;国债3Y-1Y利差走阔6.62BP;国开债3Y-1Y利差收窄1.05BP。

表3:国债、国开债本周与上周关键期限利差变化情况

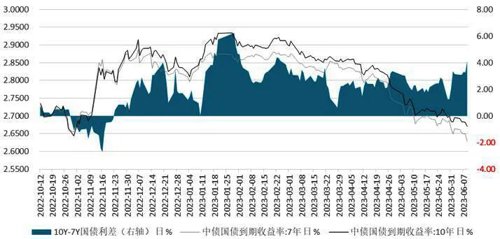

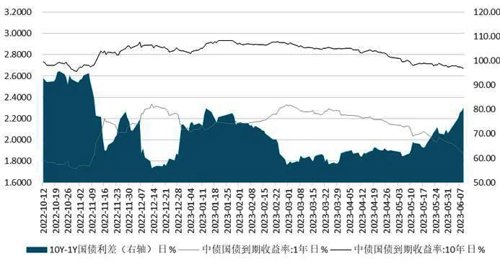

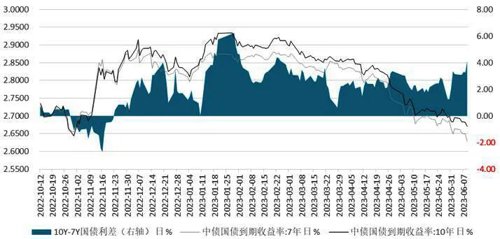

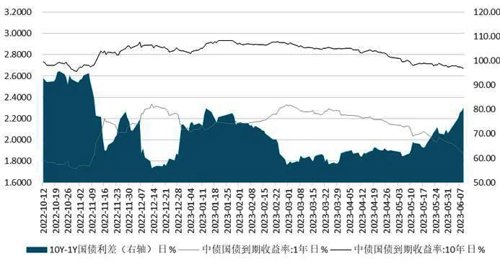

国债10Y-7Y利差的本周均值为3.38BP,较上周均值2.22BP有所走阔,表明市场交易活跃度有所下降,边际上偏好配置而非交易,配置盘较上周边际占优。图14:10Y-7Y国债期限利差变化情况 国债10Y-1Y利差的本周均值为78.12BP,较上周均值70.96BP有所走阔,表明市场对经济的乐观程度有所上升。

国债10Y-1Y利差的本周均值为78.12BP,较上周均值70.96BP有所走阔,表明市场对经济的乐观程度有所上升。图15:10Y-1Y国债期限利差变化情况

海外主要债市收益率方面,环比上周,美德日英债各期限收益率上行为主。

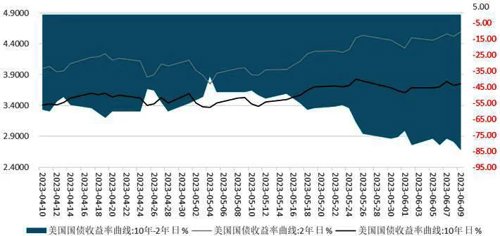

美国国债各期限收益率,周环比以上行为主;期限收益率倒挂依旧。6月9日本周五,较6月2日上周五,除1Y下行5BP外,各期限收益率普遍上行,3Y上行最大(10BP)。其中2Y上行9BP,报收4.59%,维持4%关口之上。5月4日2Y期国债收益率报收3.75%,追平2022年9月13日(3.75%)以来的低点。3月8日曾报收5.05%,追平2007年6月15日(5.05%)以来的近16年高点。在3月13日,2Y美债收益率创1980年代以来最大跌幅,日内一度下挫65BP,收盘跌57BP。10Y期国债收益率,本周环比上行6BP,报收3.5%关口之上的3.75%。4月5日和6日,10Y收益率曾报收3.30%,创2022年9月8日(3.29%)以来的新低。3月1日和3月2日,10Y收益率分别报收4.01%和4.08%,再上4%关口之上,但因硅谷银行等事件,最终没有进一步走高。2022年10月24日,10Y期国债收益率曾报收4.25%,创出2008年6月16日以来的14年高点。图16:6月2日与6月9日美国国债收益率周变化情况

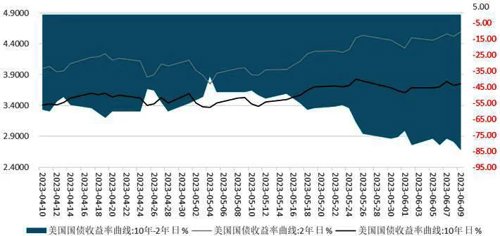

美国10Y-2Y国债收益率继续倒挂中,倒挂幅度较上周变深,6月9日本周五倒挂至-84BP(上周五6月2日为-81BP)。3月23日、24日和5月4日10Y-2Y国债收益率为-38BP,回到2022年10月底的利差水平(-34BP);3月8日,两者利差曾倒挂至-107BP,再创1981年9月19日以来的四十一年倒挂值新深度(当日-111BP)。

本周美国10Y-2Y国债收益率利差均值为-79.60BP,上周均值为-76.50BP,倒挂均值有所变深。图17:最近2个月美国10Y-2Y国债收益率变化情况

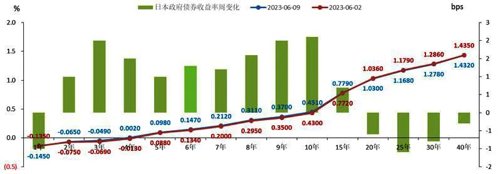

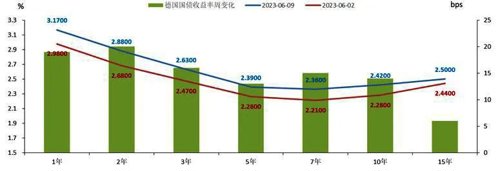

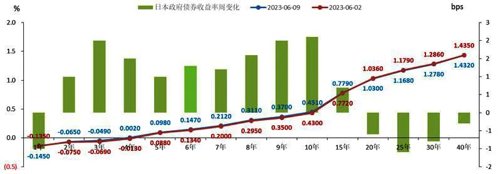

本周五6月9日,相对于上周五6月2日,日本政府债券各期限收益率变化以上行为主(除了1Y和超长端20Y、25Y、30Y、40Y有所下行外),其中10Y期上行最明显(2.10BP)。2Y期政府债券收益率,2023年1月12日和1月17日曾报收0.0410%,创2015年2月中旬以来新高,本周五6月9日报收-0.0650%(环比上行1.00BP)。10Y政府债券收益率本周环比上行2.10BP,报收0.4510%。2023年2月27日报收0.5320%,追平2014年9月22日(0.5350%)的8年多高点。图18:6月2日与6月9日日本政府债券收益率周变化情况 德国国债收益率普遍上行,收益率曲线有一定期限倒挂。环比上周,各期限收益率普遍上行,其中,2Y上行最大,20BP。本周五6月9日,环比上周,10Y期收益率上行14BP,报收2.42%;3月2日,报收2.76%,追平2011年8月1日(2.76%)以来的新高。1Y期限品种上行19BP,收在3.17%,收益率曲线仍有一定期限倒挂。而作为欧元区基准的2Y德债收益率则在2月27日升破3%关口后,大幅下行至3%关口之下,本周环比上行20BP,报收2.88%。3月8日和9日2Y德债收益率报收3.31%,创下了2008年10月2日(3.51%)以来的最高位。

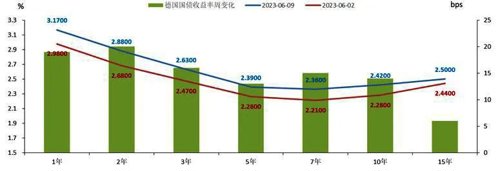

德国国债收益率普遍上行,收益率曲线有一定期限倒挂。环比上周,各期限收益率普遍上行,其中,2Y上行最大,20BP。本周五6月9日,环比上周,10Y期收益率上行14BP,报收2.42%;3月2日,报收2.76%,追平2011年8月1日(2.76%)以来的新高。1Y期限品种上行19BP,收在3.17%,收益率曲线仍有一定期限倒挂。而作为欧元区基准的2Y德债收益率则在2月27日升破3%关口后,大幅下行至3%关口之下,本周环比上行20BP,报收2.88%。3月8日和9日2Y德债收益率报收3.31%,创下了2008年10月2日(3.51%)以来的最高位。图19:6月2日与6月9日德国国债收益率周变化情况

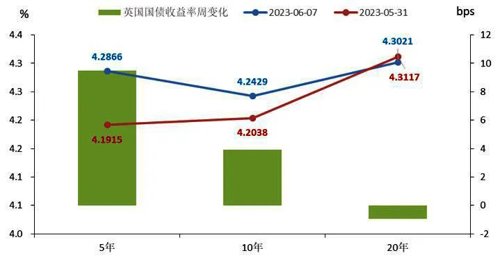

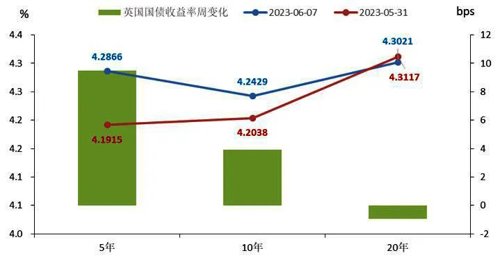

英国国债收益率上行为主(截止6月7日,相对一周前的5月31日)。

其中10Y上行约4BP,报收4.2429%,其曾在2022年10月10日报收4.6494%,创出2008年10月以来的新高。图20:5月31日与6月7日英国国债收益率周变化情况

一级市场方面,本周信用债融资环境环比改善;产业债和城投债发行规模均有所增加,城投债净融资有所增加,但产业债净融资额有所减少并转负;两者合计发行规模环比增加,净融资额环比增加。AAA级信用债发行利率方面,下行为主。

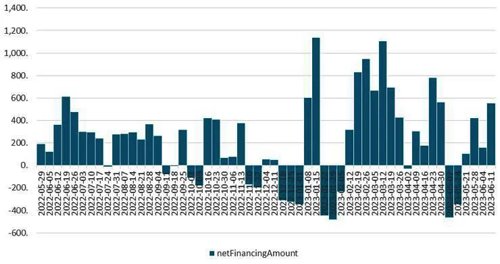

二级市场方面,AA级产业债/城投债各期限收益率均以下行为主;AA级产业债/城投债信用利差以走阔/收窄为主;3Y产业债/城投债AA-AAA等级利差均有所走阔。(wind的6月10日数据)本周新发行产业债(wind口径)196只,融资1,565.17亿元(环比增加55.15亿元),总偿还量为1,641.98亿元,净融资额为-76.81亿元(前值为160.33亿元),较上周环比-237.14亿元。

图21:产业债(wind口径)近一年净融资额变化情况(周)

城投债方面

(wind的6月10日数据)本周新发行城投债(wind口径)182只,融资1,262.37亿元(环比+307.53亿元),总偿还量为709.60亿元,净融资额为552.76亿元(前值为158.13亿元),较上周环比增加394.63亿元。图22:城投债(wind口径)近一年净融资额变化情况(周)

产业债+城投债

产业债+城投债两者本周发行规模合计为2,827.53亿元(前值为2,464.85亿元),环比上周增加362.68亿元。两者净融资合计为475.95亿元(前值为318.46亿元),环比上周增加157.49亿元。

图23:产业债+城投债(wind口径)近一年净融资额变化情况(周)

AAA级信用债发行利率方面,下行为主。

公司债AAA级主体发行利率3.30%(前值3.90%),企业债AAA级主体发行利率3.50%(前值4.85%),中期票据AAA级主体发行利率3.52%(前值4.61%),短融AAA级主体发行利率2.89%(前值2.66%)。

AA级产业债方面

AA级产业债收益率下行为主。

除1Y、2Y有所上行外,其他期限普遍下行,其中5Y期下行最大(3.25BP)。

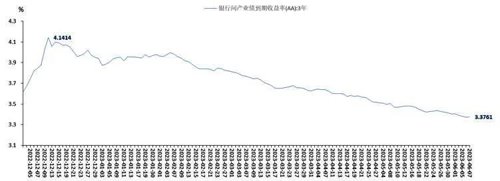

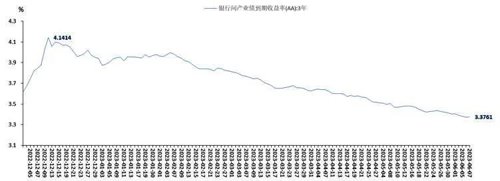

3年期AA产业债收益率,本周五6月9日收至3.3761%,较上周五6月2日下行2.62BP,维持在3.50%关口之下。其2022年12月14日曾报收的4.1414%,创2021年5月中旬以来的一年半新高。图24:6月2日与6月9日AA产业债收益率曲线变化情况

图25:近半年3年期AA产业债收益率曲线变化情况

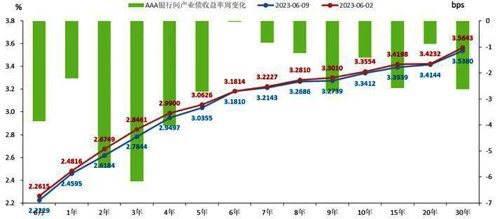

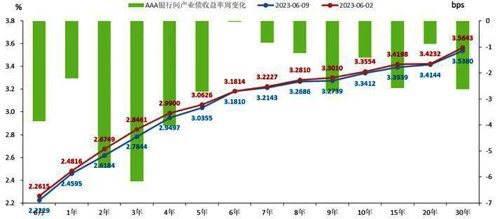

AAA级产业债收益率曲线期限结构与AA级产业债收益率曲线较形似,但所有期限收益率均有所下行。图26:6月2日与6月9日AAA产业债收益率曲线变化情况

AA级产业债信用利差有所分化,以走阔为主。

部分期限信用利差收窄不到1BP,其他期限以走阔为主,其中2年期AA级产业债信用利差走阔最明显(约8BP)。3年期AA产业债信用利差走阔了2.86BP,其中3年期AA产业债收益率下行2.64BP,而3年期无风险收益率下行了5.50BP。3年期AAA产业债收益率利差收窄了0.67BP,评级溢价上调了3.53BP。3年期AAA利差收窄说明流动性有所放松,评级溢价上调表明市场对3年期AA产业类主体忧虑程度有所增加。图27:6月2日与6月9日AA产业债信用利差变化情况

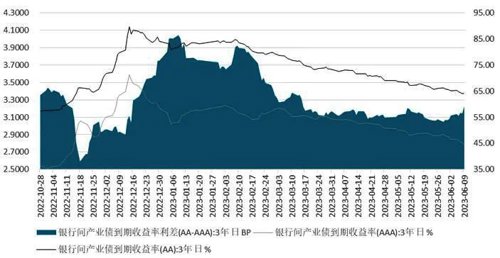

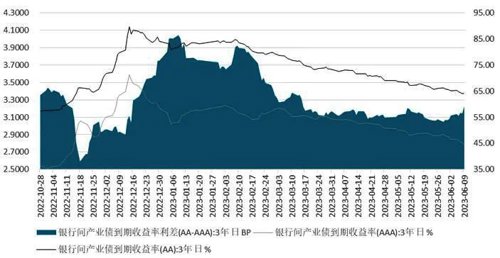

本周,3年期银行间产业债到期收益率AA-AAA等级利差均值为56.79BP,而上周其均值为54.17BP,有所走阔。图28:最近半年AA-AAA产业债等级利差变化情况

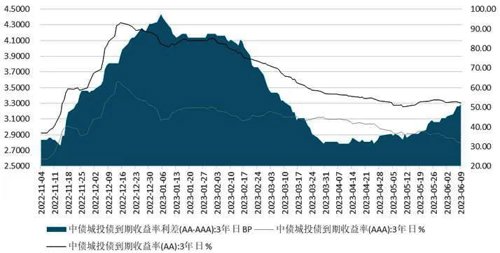

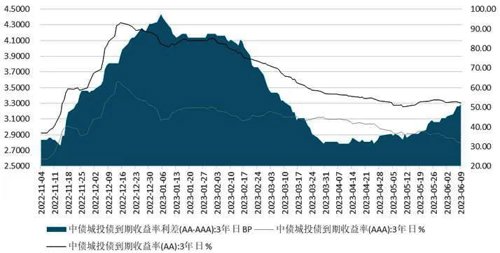

AA级城投债方面

1月、4Y收益率有所上行,其他各期限收益率普遍下行,其中,1月AA级城投债收益率上行最明显(约4BP);6Y期AA级城投债收益率下行最明显(超8BP)。3年期AA城投债收益率,6月9日本周五收至3.3071%,较6月2日上周五下行0.79BP,维持在3.50%关口之下。其2022年12月15日曾报收4.3254%,创出2020年11月底的两年多新高。图29:6月2日与6月9日AA城投债收益率曲线变化情况

图30:近半年3年期AA城投债收益率曲线变化情况

AAA级城投债收益率曲线期限结构与AA级城投债收益率曲线相似,下行期限更多。图31:6月2日与6月9日AAA城投债收益率曲线变化情况

其中1月期信用利差收窄最大(约15BP),2年期信用利差走阔最大(超6BP)。3年期AA城投债信用利差走阔了2.69BP,分解看3年期AA城投债收益率下行0.76BP,3年期无风险收益率下行了5.24BP。3年期AAA城投债收益率信用利差收窄了0.32BP,评级溢价上调了3.01BP。3年AAA信用利差收窄说明流动性有所放松,评级溢价上调表明市场对3年期AA城投类主体忧虑程度有所增加。图32:6月2日与6月9日AA城投债信用利差变化情况

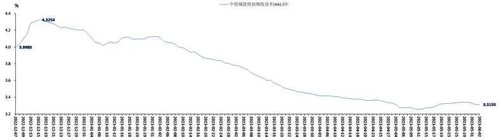

本周,3年期城投债到期收益率AA-AAA等级利差均值为49.43BP,而上周其均值为44.23BP,有所走阔。

图33:半年多以来3年期AA-AAA城投债等级利差变化情况

其中,中票成交金额2,681.54亿元(前值为2,504.82亿元),短融成交金额2,055.81亿元(前值为1,786.28亿元),本周二级信用债成交总金额为6,477.65亿元(前值为5,866.37亿元),较上周小幅提升。

一级市场方面,本周0只转债上市;4只转债发行。

二级市场方面,本周转债市场下跌;转债价格(中位数)下跌,转股溢价率(中位数)上升。本周4只转债发行,分别为恒邦转债、山河转债、国力转债、金埔转债。

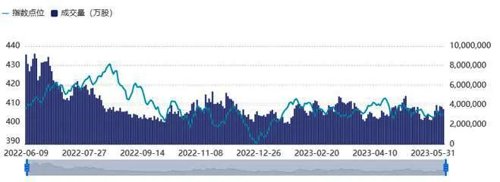

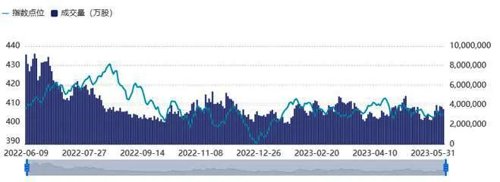

本周转债市场下跌,交易环比量增。本周中证转债指数较上周下跌0.11%。成交量方面,两市成交金额环比量增。本周成交2,897.59亿元,日均约579.52亿元(高于上周的448.71亿元)。

同期,本周权益市场指数下跌为主,万得全A下跌。上证指数、上证50上涨0.04%、0.01%,深证成指、创业板指、科创50、沪深300、中证1000分别下跌1.86%、4.04%、1.97%、0.65%、1.97%。全市场看,万得全A周跌0.89%。

图34:近一年中证转债指数及成交量走势变化情况

板块方面,转债市场跌多涨少。本周公用事业、交通运输、建筑装饰行业涨幅靠前,涨幅分别为 1.39%、0.88%、0.82%,国防军工、传媒、家用电器跌幅靠前,跌幅分别为-2.35%、-1.35%、-1.20%。

个券方面,转债市场涨多跌少。总共501只公募可转债,191只个券上涨,305只下跌,4只收平。涨幅靠前的转债为亚康转债(+56.85%)和正邦转债(+21.18%);跌幅靠前的转债为华兴转债(-8.44%)和精测转债(-7.26%)。

从绝对价格来看,高价券数量与占比较上周均减少。转债绝对价格看,100以下的低价券个数为13个,占比3%,较上周持平;100至110之间的低价券有50个,较上周增加1个,占比10%,较上周持平。而130以上的高价券达到129个,较上周减少15个,占比26%,较上周减少1个点;其中150以上的超高价个券有55个,较上周减少5个。

转债价格(中位数)下跌,转股溢价率(中位数)上升。截至6月9日周五,全市场可转债的中位数价格是120.51元,与上周相比下跌0.29元;全市场中位数转股溢价率为39.17%,与上周相比上行1.65%。

免责声明

本报告中的信息均来源于公开资料,我公司对该等信息的准确性及完整性不作任何保证,不就该等信息之任何错误或遗漏承担责任。在任何情况下本报告中的信息或所表达的意见不构成我公司实际的投资结果,也不构成任何对投资人的投资建议或投资承诺,任何在本报告中出现的信息仅做参考,不应作为投资者投资决策与基金交易的依据。本报告版权归九泰基金管理有限公司所有。投资有风险,请谨慎选择。

风险提示:材料仅供参考,不作为任何投资建议或投资承诺,不代表报告撰写人所管理基金的投资承诺或实际投资结果。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当投资者购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。投资人应当认真阅读《基金合同》、《招募说明书》及《产品资料概要》等产品法律文件以详细了解产品信息,并充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。

数据来源:同花顺、九泰基金整理(下同)

数据来源:同花顺、九泰基金整理(下同)