在经历了难忘的牛年开头后,A股在“女神节”又遭遇大跌。

节后至今的13个交易日,A股市场开展了一轮较大幅度的调整,其中,创业板指已累计跌超20%,率先跌入技术性熊市。前期市场引以为豪的“茅指数”开年以来跌幅最为明显,而中小市值指数方面,在大盘调整初期表现强劲,后半程亦有被拖累的迹象。

尽管A股跌宕起伏,但机构调研热情并未受影响,中小盘股正在成为机构关注的“香饽饽”。机构认为,在市场大幅回调后,此后A股将逐步企稳后走向横向震荡,后续需要等待以盈利超预期为核心动力的新行情还需要时间的酝酿。从风格看,中盘蓝筹在风格层面占优,其一方面秉承了原价值挖掘逻辑的脉络,另一方面基本面相对可靠。

机构频繁调研中小盘股

受节后货币回笼、美债收益率的快速提升、港股印花税的调升、A 股自身内因调整和均衡要求等多重因素影响,A股市场节后经历了较大幅度调整,各种“茅”开年以来跌幅明显。据Wind统计,2月18日以来,茅指数成分股中,通策医疗股价接近腰斩,累计跌幅达44.85%,泸州老窖、爱尔眼科、金龙鱼、片仔癀、比亚迪等多只细分行业龙头股跌幅超30%。

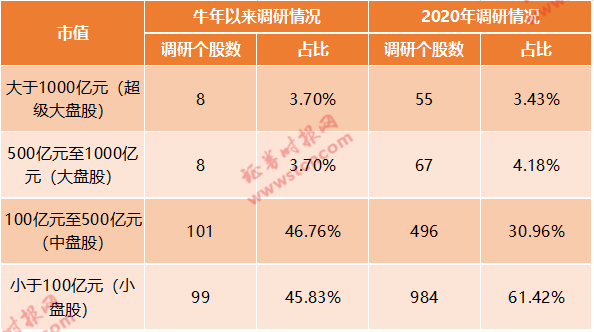

在此背景下,中小盘股开年来获得资金关注,涨幅比较明显,近期机构调研数据也显示,中小盘股机构调研数量占比在明显提升。

据Wind统计,2月18日至今,共计有216家公司获得机构调研,其中,中盘股获机构调研占比提升幅度最为明显。数据显示,牛年以来共有101家中盘股获得机构调研,占比达46.76%,而这一数据在2020年仅为30.96%。

小盘股虽然获机构调研个股数量占比有所下降,但机构调研次数明显增加。牛年开市以来,调研次数最高的是四方光电,获机构8次关注,调研机构家数达50家,公司最新市值为44.24亿元。调研内容主要围绕公司现有业务,以及未来将新拓展的业务展开。

其次是欧科亿,2月18日以来累计获得机构7次调研,调研机构家数达30家,近期公司股价涨幅也比较明显。调研内容包括公司主要产品刀具的市场分析,原材料涨价对公司产品的影响,公司未来发展规划等。

进一步统计,记者发现,牛年开市以来,在调研机构数不低于50家的29只个股中,超级大盘股数量较少,中小盘股占据绝大多数。而2020年在各种“茅”不断获资金关注的情况下,多只超级大盘股被调研机构 “踏破门槛”。宁德时代、美的集团、海康威视、迈瑞医疗、金龙鱼、立讯精密、工业富联、京东方A等频繁出现在机构调研名单中。

明星基金经理亲自调研中盘股

曾经被市场遗忘的中小盘股,近期似乎又开始香起来了。

天融信近日公布投资者关系活动记录显示,该公司获得了基金大佬们“组团”调研。其中,兴证全球基金包括谢治宇在内的7位基金经理全体出动,较少参与调研的睿远基金老将傅鹏博也亲自上阵。公司以防火墙起家,在电缆资产剥离事项正式完成后,网安业务竞争力进一步强化,公司最新市值为267.3亿元,是一只典型的中盘股。

除公募大佬外,知名私募高毅资产、宁泉资产、凯丰投资等私募机构以及红杉资本等创投机构也参与了调研。

无独有偶,虹软科技近期获基金大佬亲自调研。虹软科技披露的信息显示,中欧基金公司旗下中欧创新未来基金经理邵洁在近期实地调研了这家上市公司。虹软科技是全球最大的智能手机视觉人工智能算法供应商,当前市值约为230亿,也是一直中盘股。

调研虹软科技的公募基金还包括了景顺长城基金、交银施罗德基金、兴业基金、博道基金、诺德基金等,但参与调研的机构投资者中,大多以研究员作为代表,而最引人注意的是来自中欧基金公司的邵洁,邵洁不仅是其中唯一一位基金经理,而且她管理的资金规模高达上百亿。

此外,诺德周期策略混合基金经理罗世峰近期调研了德赛西威,公司是国内汽车电子龙头之一,已连续多年布局智能座舱、智能驾驶以及车联网领域,公司目前市值为450亿元,也是一只中盘股。

嘉实基金经理姚志鹏开年来调研了周大生和工业富联,其中,周大生最新市值230亿元,属于中盘股。

据21世纪经济报道,近期部分机构人士也在寻找中小盘股的投资机会。在抱团股一泻而下的行情中及时止盈,转而寻找中小业绩股的机会。

国泰君安分析表示,沪深300高估值隐含的股票长期回报已降至近十年低位,贴现率预期的上行使得原有抱团结构显得昂贵,完美逻辑出现裂痕,成长与价值风格开始再平衡。A股的盈利结构开始下沉,复苏纵深,景气度扩散,中小盘公司周期占比相对较高,盈利改善开始加速。

中小盘股成为新的关注方向?

春节过后,小盘股行情显著跑赢大盘股。

目前中小盘股在调研个股中占据绝大多数,而机构大佬集中关注中盘股,中盘股的机会似乎已成为基金公司一季度调研的关键所在。

开源证券表示,在IPO大扩容、中小市值公司数量众多的背景下,中小市值公司机会仍将以结构性机会为主,成长型“小而美”、破圈型“小而美”以及低估值隐形冠军等有望成为关注重点。

天风证券此前也指出,500亿元以上市值头部公司仍是主战场,但未来获取超额收益难度也在增加,破局的方式之一就是寻找一些未来产业趋势确定的新兴行业中市值200亿元左右的公司,其将享受流动性折价到溢价的过程,未来有望类似走出十倍股的机会。

具体如何操作,天风证券认为,投资者关注中小盘股的投资机会,也可以参照“抄作业策略”。一是可以关注基金重仓股持仓变动是否有不同于以往量级的买入。二是关注基金重仓股中的新增标的。对于小市值公司要具备比较强的行业确定性,头部基金才会重仓买入。

“随着经济复苏的纵深,有色、石化、基化、煤炭、新能源、军工等广泛的行业出现在盈利增速的前端,盈利结构明显下沉,原来的盈利增速-市值的同向的线性结构在2020年Q4开始扭转,中小盘结构中周期占比相对更大,受益于复苏。”国泰君安表示,投资需要新的方向,但并非是去寻找小妖票,也非寻找纯粹的低估值,而是要去寻找盈利改善更快,估值相对合理,具有竞争优势的公司。

“当前投资除了在短逻辑的变化以外,还有中期的隐忧,即中国信用扩张的见顶回落将对远期盈利与估值均构成挑战,市场的风险偏好还是会处于在一个相对较低的水平。” 国泰君安指出,未来的投资方向在于接受一定程度的“不完美”,但是优点突出,尤其是盈利改善增速更快且估值相对合理,并且具有竞争优势,这一类我们称之为中盘蓝筹,细分赛道的白马以及龙二、龙三等。