外界对投资界短期暴富神话的过度渲染,使得个人投资者普遍对短期博弈能力充满向往,实际上长期稳定可持续的复利获取能力才是更珍贵的能力。“给我一个支点,我可以撬动地球”,那能撬动那个资产长期增值的支点便是“复利”!

投资者的愿景和现实的差异

做权益类投资时,投资者的风格大致可分为两类。第一类投资者倾向于做短期投资,喜好快进快出。这种操作的优点在于,如果踩准了时点,可以实现短期赚快钱。股市大赚的“传奇”故事,或发生在身边,或流传在朋友圈里,总是刺激着人们的神经,挑动着大家贪婪的欲望。但事实上,每次都准确择时,做到低买高卖,是一件很难,并且几乎无人做到的事情。

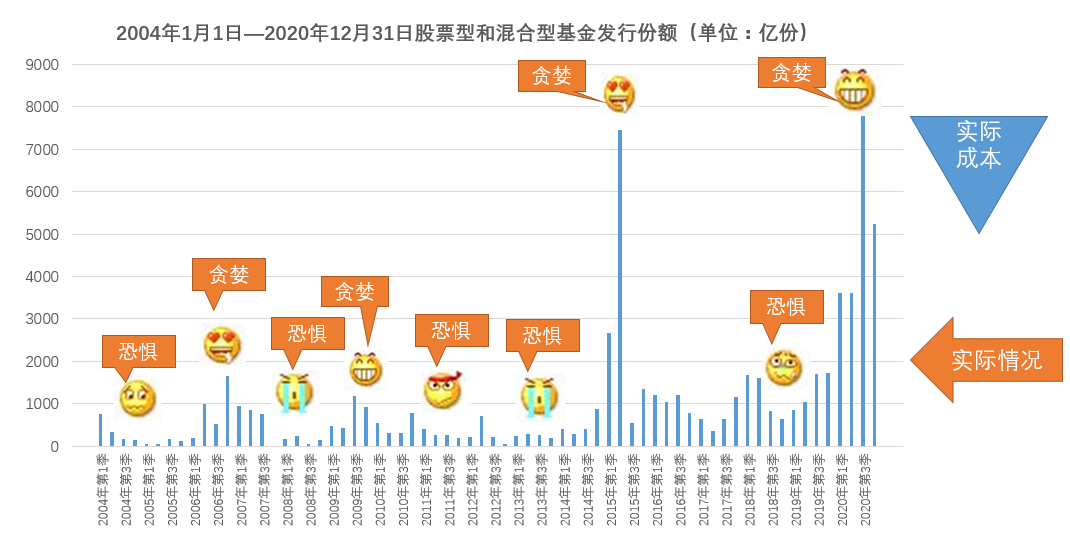

下图是沪深300指数走势和同期股票型和混合型基金发行规模的对比图,从图中可知,人们总是在市场低点位,适合布局的时候,因为恐惧而不敢有所作为;在市场高点位,应该感到恐惧时,反而疯狂地买入。要低买高卖、逆势布局的道理谁都明白,但追涨杀跌才是人之天性,要做到逆势布局,就必须要与人类几千万年进化而形成的本能作斗争,难度可想而知。因此,不难想象,短期择时想要低买高卖常常演化成追涨杀跌。

做短期炒作的另一个缺点在于,不管是自己做股票投资还是买卖偏股类产品,都要支付交易佣金或手续费,如果交易频繁,长期积累下来也是一笔不小的数目。

投资者喜好短期博弈的一个重要原因,是因为他们认为高收益只能通过频繁操作、高风险的博弈来获得。事实上,存在通过相对稳健方式而获得长期较高收益的办法。本文的主题便是,长期投资和复利效应。

“股神”巴菲特带来的启示

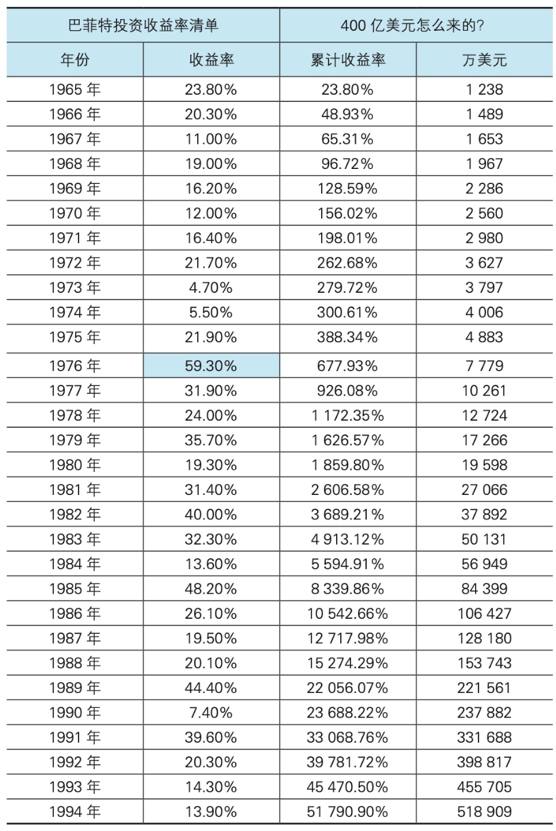

关于长期投资和复利获益,就不得不提一个人——“股神”巴菲特。下表是他45年每年的投资收益情况。

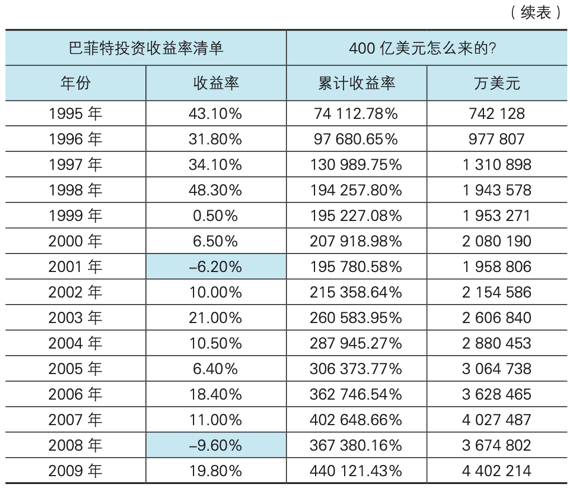

从上图可知,巴菲特的投资收益只有一年超过了50%,并且多集中在10%~20%这个区间。百分之十几的收益情况,在牛市中很多股民可能都看不上。但这样的成绩,在45年间,让他的资产从1000万美元翻升至440亿美元,一度成为世界首富。巴菲特的例子告诉我们,要获得高收益确实不一定要通过高风险的博弈,也可以通过长期投资和复利获益来获得。

关于这个话题有两点值得我们探讨。第一,保住本金;第二,重视时间的力量。

首先,保住本金。巴菲特45年的投资经历中令人最深刻的部分,也许不是他每年收益有多高,而是他的投资收益只有两年是负的。他曾经说过,投资中有两个重要的原则,第一个原则,保住本金;第二个原则,记住第一个原则。本金是种子,没有种子就无法播种,更不用谈收获。本金的安全至关重要。一个资产跌了50%,要涨100%才能回本。比如10万元跌50%到5万元,若要再回到10万元则需要涨100%。因此,长期投资第一个要记住的,便是保住本金的安全。

第二,一定要重视复利效应下时间的力量。那什么是复利呢?复利是一种利息的计算方式,它是相对于单利而言的。单利就是利不生利,即本金固定,本金所产生的利息不再计算到下一期的利息收益当中。以投资期限5年,本金1000元,10%单利计算为例,每年的收益就是1000元的10%,即100元,五年后到期收益为500元。

与之相对,复利就是利滚利,即把上一期的本金和利息同时计算到下一期的本金当中,共同产生利息收益。以投资期限5年,本金1000元为例,10%复利计算为例,第一年利息和单利一样,是1000元的10%,即100元,但第二年利息为第一年的本息和1100元的10%,即110元。因此五年后,到期收益为610.51元。收益是要高于单利的。

复利是一种“奇迹”

爱因斯坦曾说,复利是世界上第八大奇迹。那复利配上时间究竟有多神奇呢?

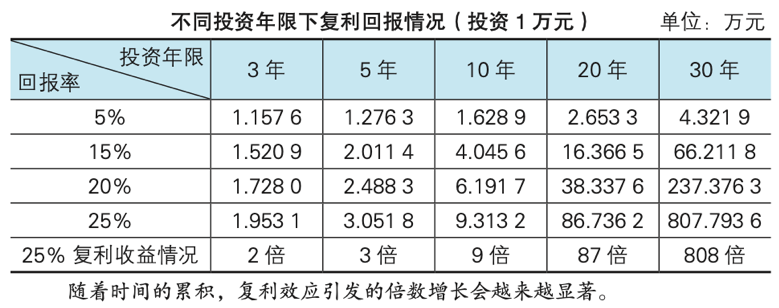

上表是以1万元为本金,在不同的投资年限下的复利回报情况。从表中我们可以很明显地看到,随着时间的累积,复利效应引发的倍数增长会越来越显著。以每年25%的复利计算,3年可以翻约1倍。10年能增长到9倍,而到了第30年,能增长到惊人的808倍。换句话说,若在20岁时,投资100万元在年复利25%的产品上,到了30岁,将拥有900万元,而到了50岁,将有约8.08亿元。若投资相对稳健的年利率约5%的品种,30年也可增长到4.3倍之多。

在复利效应下,时间能带来巨大的能量。因此,要最大化复利获益的效益,一定要重视时间上的积累,坚持长期投资。

实践告诉我们,首先,高收益不一定要通过高风险的博弈来获得,长期投资和复利获益是相对稳健且可取的方式。择时赌的多是运气,更需要你拥有对抗人类天性的勇气和能力,最后获得成功的却凤毛麟角。长期投资的收益也许短期来看并不诱人,但它成功的概率更大,复利的魔力前人已经证明。与其在择时中痛苦纠结,不如给予一点耐心,让时间开出财富之花。第二,在投资中我们要注意本金的安全以及重视时间带来的效应,坚持长期投资,随时间的累积,复利效应引发的倍数增长会越发显著。

风险提示:基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利,也不保证最低收益。基金投资有风险,投资需谨慎。投资者投资基金前,请认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等文件。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

2021-06-10 20: 17

2021-06-10 18: 34

2021-06-10 14: 57

2021-06-09 18: 21

2021-06-09 18: 24

2021-06-09 11: 57