近期变异病毒成为市场的重大风险,其实,随着疫情的变化,经济和市场也会做出相应的调适,以避免在疫情大流行下出现停滞。回顾去年,在3月疫情首次蔓延海外时,许多企业纷纷转向居家工作的模式,远程视频会议成为常态;而在封锁的政策下,大众也被迫改变了行为模式,线上购物迅速增长,在线影音、游戏等需求也大幅上升。此外,疫情检测、防护、治疗、预防等业绩也大幅成长。从股市来看,彭博资讯显示,当时的市场美股出现多次的熔断下跌,MSCI全球成长指数和价值指数在3月下旬均跌至当年最低点位;随后受益疫情的相关板块出现反弹,截止2020年底,成长股的全年表现领先价值股超过36%。

成长与价值风格交替领跑

进入2021年,随着疫苗的接种开展,覆盖率领先的发达市场经济活动逐步解封,进入复苏早周期,制造业开始恢复生产,大众开始增加出行,线下消费意愿上升,利好包括能源、金融、原材料等顺周期板块。彭博数据显示,今年初MSCI全球价值指数开始超盈成长指数,一季度超盈8.85%;进入二季度后,随着价值股的估值回升和成长股的估值下跌,二者之间的估值优势相对不如一季度明显,而成长股在强劲的盈利增长支持下出现反弹,上半年价值股仅超盈成长股2.65%。

进入下半年,在美联储相对鸽派的政策,以及近期欧美疫情再因Delta变异病毒而大幅上升的情况下,成长股一度反超价值股,目前二者之间的强弱势差距已较前期明显收窄。

今年以来收益率比较(%) 资料来源:Bloomberg 资料日期:2021/1/1/~8/12

成长股与价值股估值差异来到相对高点

展望未来,市场的可能走向为何? 首先,我们可以观察基本面的变化。在就业方面,美国劳工部公布的7月失业率由6月的5.9%下降至5.4%,初次申请及持续领取失业金人数都出现下行,7月份新增非农就业94.3万人,高于市场预期,其中休闲和酒店业、地方政府教育以及商业服务业出现了显著的就业增长。我们判断随着临近联邦失业救助金停止拨付的期限,就业数据将继续出现改善。另外,美国参议院8月10日以69比30票通过总额超过1万亿美元的一揽子基建计划法案,其中既包括维护升级现有的基础设施,也包括未来联邦政府针对基础设施的新增投资。就业数据和基建法案的进展都有利于价值股的表现。

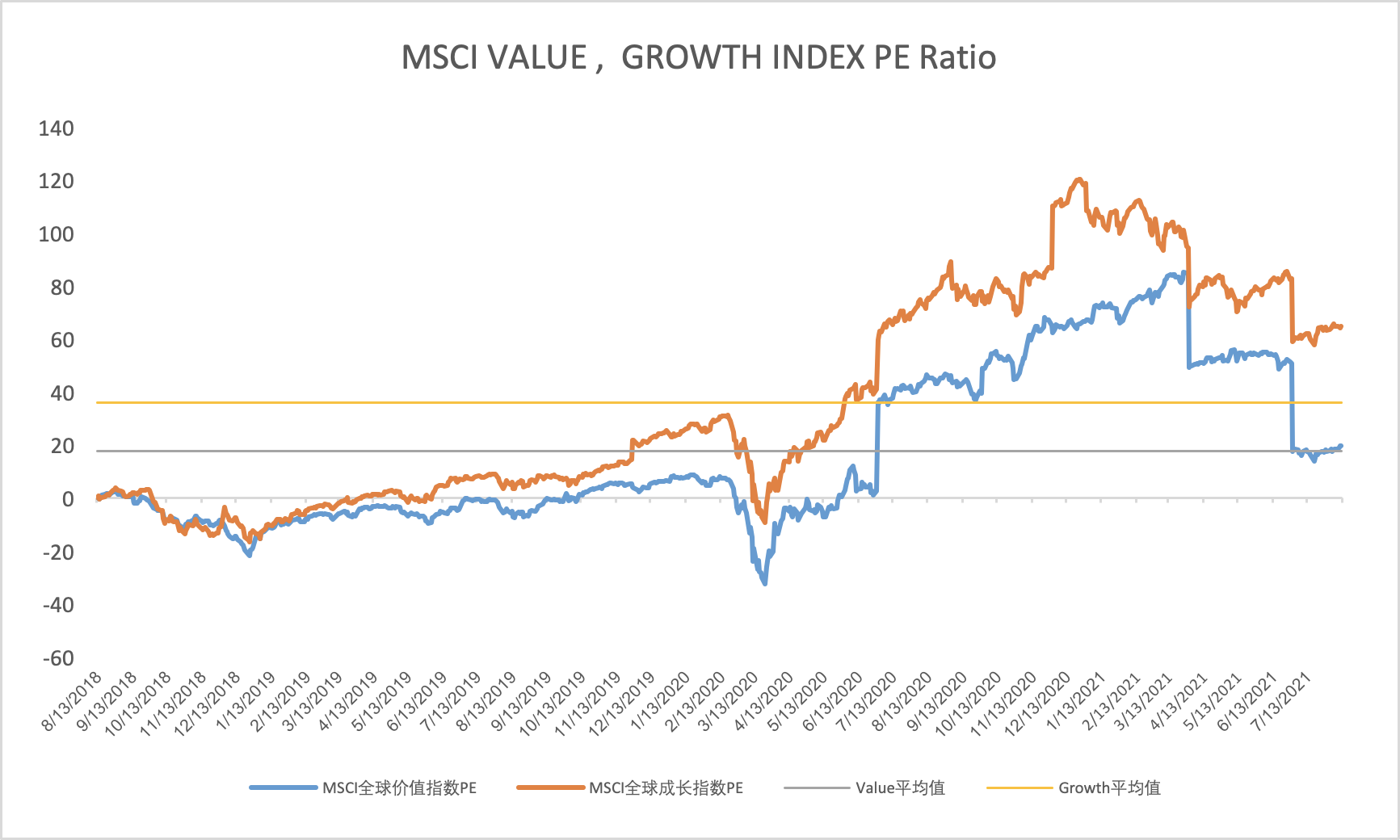

如果从相对估值来看。彭博数据显示,截止8月12日,MSCI全球价值指数的市盈率为19.71倍,而近三年的平均值为17.53倍;而MSCI全球成长指数的市盈率为64.79倍,而近三年的平均值为36.03倍。目前成长股和价值股之间的估值差异来到了相对高点,从估值均值回归的角度来看,未来价值股的风险相对较低。

近三年成长、价值股估值比较(倍) 资料来源:Bloomberg 资料日期:2018/8/13/~2021/8/12

疫情仍为不确定性因素 均衡配置或是更优策略

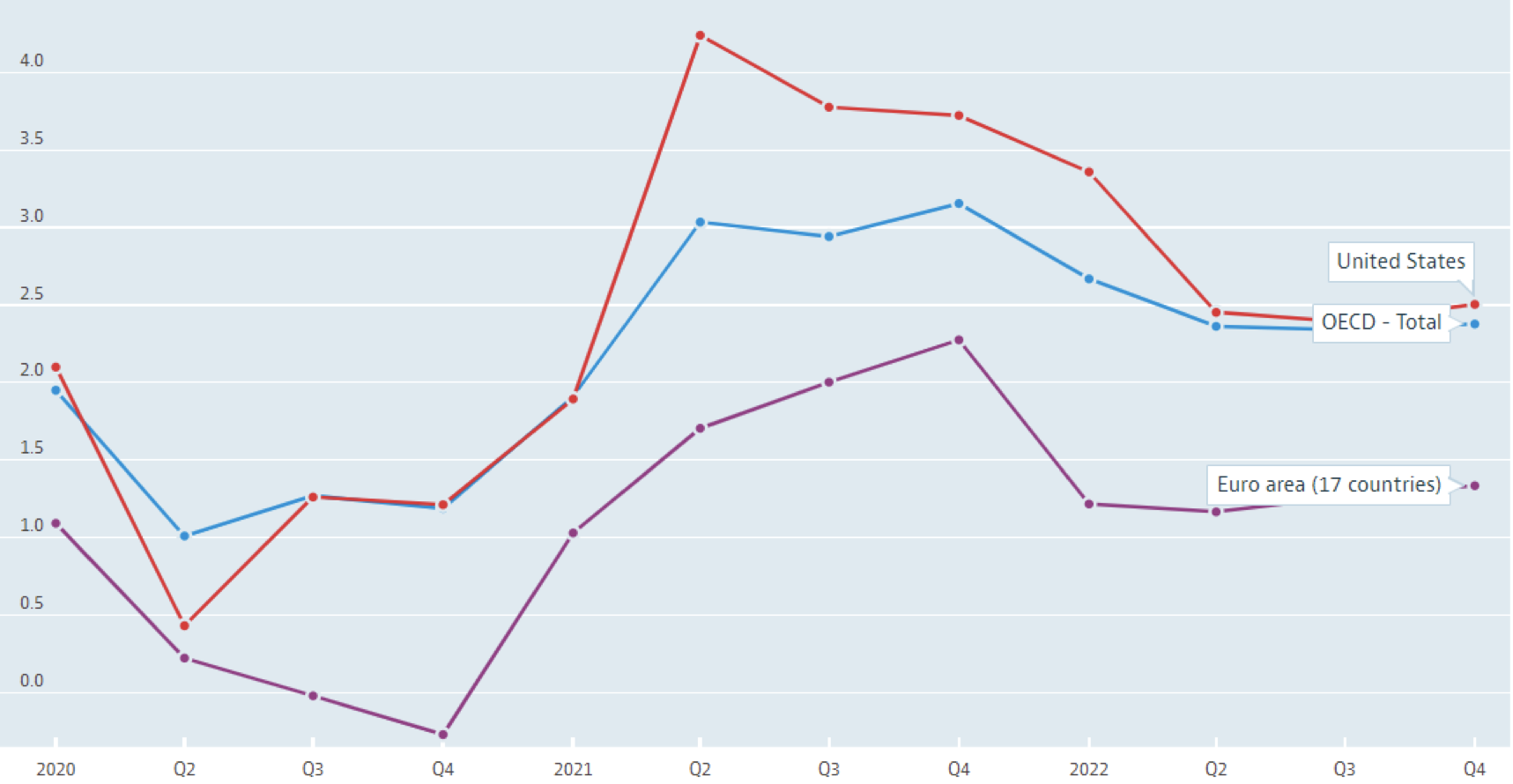

虽然多项指标显示未来一段时间内,全球价值股或有相对较佳的表现,但并不表示成长股没有机会。一来是在今年复苏的大局势下,大部分行业的盈利增长都很强劲,对于估值较高的成长股也有一定的支撑;另外,如果目前的疫情持续,经济也将再度出现相应的调整,部分重回居家工作模式以及线上购物/娱乐的再起都有可能,促使市场再度偏好成长股。另外,从通胀来看,美国劳工部8月11日公布的数据显示,美国7月CPI同比上涨5.4%(环比上涨0.5%),扣除食品和能源成本的核心CPI同比上涨4.3%(环比上涨0.3%)。虽然从绝对数字来看仍远处于相对高位,但上涨速度已有所缓和,加上目前美国目前新一波疫情仍未见顶,在一定程度上也会压制通胀的持续上行;OECD的数据也显示,OECD国家整体和欧元区的通胀预期已较前期有所缓和。

美国、欧元区及OECD国家整体通胀预期(%)

资料来源:OECD 资料日期:2021/8/11

根据摩根资产管理的统计,全球的通胀预期和小型股、英国股票以及价值股的表现呈正相关,而与大型股、美股及成长股呈负相关,通胀预期的下行,或有利于成长股的表现。在有效应对变异病毒的方法出现之前,未来疫情不排除仍有反覆的可能,市场也会随着疫情的发展而相应调整,在投资策略上,与其单独押注一方,不如进行价值与成长之间的动态平衡,以应对在疫情下的市场变化。

风险提示:上述资料并不构成投资建议,或发售或邀请认购任何证券、投资产品或服务。所刊载资料均来自被认为可靠的信息来源,但仍请自行核实有关资料。投资涉及风险,不同资产类别有不同的风险特征,过去业绩并不代表未来表现。投资前请参阅销售文件所载详情,包括风险因素。观点和预测仅代表当时观点,今后可能发生改变。

2021-08-16 15: 19

2021-08-16 10: 41

2021-08-16 10: 40

2021-08-16 09: 00

2021-08-13 18: 03

2021-08-09 12: 14