牛年第五个交易日,上证指数上午盘中跌破3600点,下午收盘报3564.08点,A股“超级股王”贵州茅台等大批“抱团股”集体回调。

近期市场震荡,而得益于2020年的火爆行情,2021年初至今,公募基金的“红包”却依旧十分豪气。Wind数据显示,截至2021年2月23日,共有604只基金实施分红,与之相比,去年同期共有559只基金实施分红。分红总额从238.01亿元升至628.47亿元,升幅为164.05%。

在今年宣布分红的基金中,“公募一哥”张坤的代表基金于昨日启动了2021年的第一次分红,且“手笔颇大”,为今年宣布分红的主动权益基金中最高,全网刷屏!此前,该基金限购再次升级,从春节前单日限购1000元调整为暂停申购,闭门谢客,冲上热搜。

基金分红颇受市场关注,基金君整理了一批在2021年1月1日与2021年2月23日期间分红,分红总额超10亿元的基金。

在管理这14只基金的基金经理中,除了周应波、刘彦春、张坤、刘格菘等明星基金经理“大派红包”,分红总额均超19亿元,帮助基民落袋为安。这些基金经理的投资理念基金君在此前的人物库专题中,也一一作了详细介绍。

除他们以外,今天,基金君将为大家介绍另外几位投研经历丰富的绩优基金经理,解析其投资风格与投资理念,他们是邱璟旻、傅友兴、江科宏。

广发基金:邱璟旻

邱璟旻,硕士,2014年5月加入广发基金管理有限公司,现任基金经理。历任远策投资管理有限公司研究部研究员,建信基金管理有限责任公司研究发展部任研究员,广发基金管理有限公司研究发展部和权益投资一部研究员。

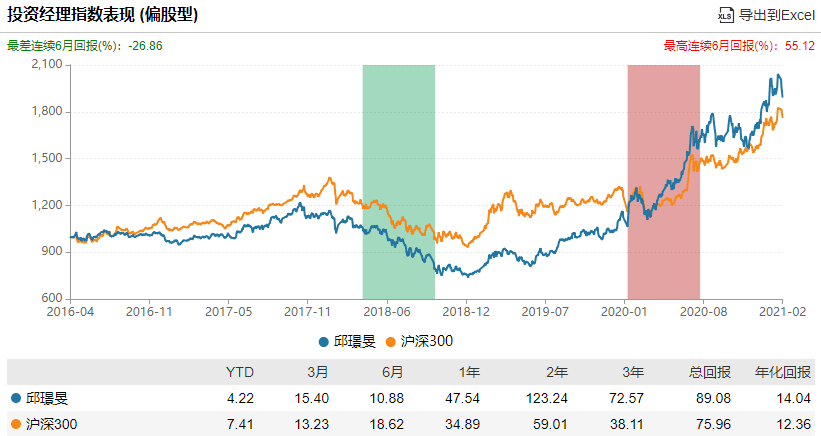

目前,邱璟旻在管基金5只,总管理规模约为270亿元。其代表产品任职以来回报达186.32%,排名同类型基金前7%。据Wind投资经理指数(偏股型)显示,自2016年担任基金经理以来,邱璟旻取得了89.08%的回报,最高连续6月回报达55.12%,年化回报达14.04%。(数据来源:Wind,截至2021年2月23日)

(数据来源:Wind,截至2021年2月23日)

Wind数据显示,截至2021年2月23日,邱璟旻代表产品累计分红总额为26.45亿元,2021年共分红1次,年度分红总额为17.76亿元。

邱璟旻自2009年9月入行担任研究员,先后负责地产、化工、医药等多个行业的研究工作。至今,邱璟旻已拥有11年投研经验,基本面研究功底扎实,管理公募基金已6年。他常常问自己:什么是科学的投资理念?怎样才能为投资者带来长期稳健的收益?

随着从业经历的不断丰富,邱璟旻逐渐得出了答案:投资是价值观和知识观的变现。他认为,中国14亿人口的广阔市场,一定会有非常优秀的公司涌现出来。“只要我们将目光聚焦在可持续成长的优秀公司上,与时间做朋友,长期就能分享公司业绩增长带来的回报。”

在邱璟旻看来,优秀的成长公司,是具备竞争优势且业绩持续增长的、确定性强的公司。对于优秀的成长公司该如何选择,邱璟旻表示,要先有产业逻辑,业绩持续增长是公司竞争力、产业发展趋势、行业商业模式共振的结果。他会先评估行业的市场空间与未来的潜在增速。其中,产业的选取主要是参考“高阶数据”,简而言之就是行业景气度。

然后,再从优选的行业中去选公司。邱璟旻倾向于像投资生意一样去选公司,从“股东视角”和“大众视角”入手。“一方面,我把自己看作是上市公司的股东,注重企业所处的生命周期及发展情况;另一方面,我也会将自己当作普通投资者,基于大众视角观察和思考:用常识判断,看客观数据,以及由此所形成的逻辑推理,作为决策的主要依据。”

自下而上精选个股的道路不会轻松,想要选出优秀的标的,离不开深度研究,而专业的教育背景则为邱璟旻的产业研究提供了扎实支撑。他曾就读于北京协和医科大学,后转入北大化学系,研究生阶段保送进入中科院,其后在清华大学化学系做客座研究,具备医学、生物、化学、环境的专业背景。

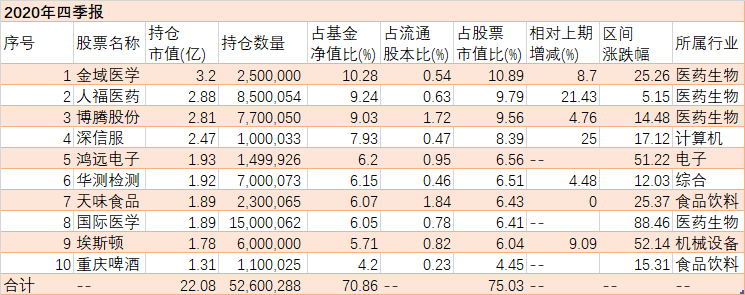

据邱璟旻代表产品最新披露的四季报显示,医药生物的个股占前十大重仓股中的四成。其中第一大重仓的医学检验领域龙头股,邱璟旻连续持有该股8个季度,为其代表产品及基金持有人带来了良好收益。

(数据来源:Wind,截至2021年2月23日)

在最新披露的四季报中,邱璟旻表示,四季度,市场呈现整体上涨的态势,沪深300上涨13.6%,创业板指上涨15.21%,节奏上先抑后扬,个股表现继续分化,以光伏和电动车为代表的新能源板块涨幅较大,以白酒为代表的食品饮料表现也比较突出,医药和军工整体处于震荡调整期,但是优秀的企业也持续创出新高。传统防御型的金融地产则表现一般。

邱璟旻认为,未来资本市场的中长期表现非常乐观,短期积极应对市场变化。未来,将以“第二层次思维”评估企业价值与当前价格,立足于产业投资逻辑,重点评估企业的核心竞争力和中长期发展潜力,优选行业,精选个股,长期持有。

广发基金:傅友兴

傅友兴,2006年4月加入广发基金管理有限公司,现任价值投资部总经理。曾任天同基金管理有限公司研究员、基金经理助理、投委会秘书,广发基金管理有限公司研究发展部研究员、基金经理助理、研究发展部副总经理、研究发展部总经理。

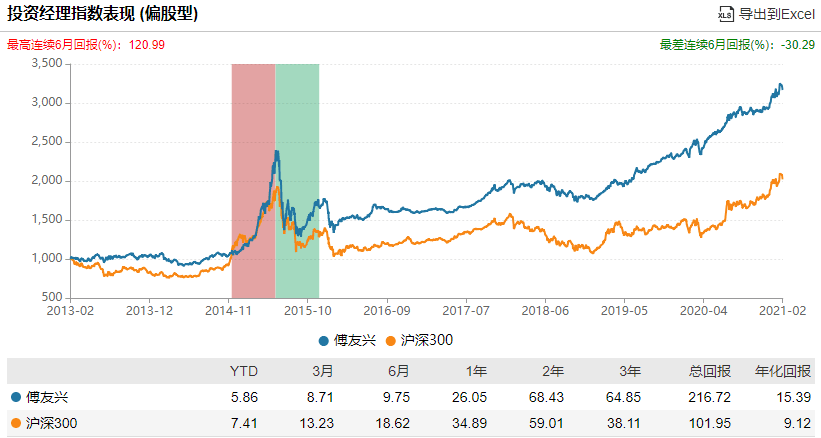

目前,傅友兴在管基金3只,总管理规模约为435亿元。其代表产品任职以来回报达196.11%,排名同类型基金前35%。据Wind投资经理指数(偏股型)显示,自2013年担任基金经理以来,傅友兴取得了216.72%的回报,最高连续6月回报高达120.99%,年化回报达15.39%。(数据来源:Wind,截至2021年2月23日)

(数据来源:Wind,截至2021年2月23日)

Wind数据显示,截至2021年2月23日,傅友兴代表产品累计分红总额为95.18亿元,2021年共分红1次,年度分红总额为15.37亿元。

傅友兴拥有18年从业经验,自2002年2月进入基金行业,在交通运输、钢铁、商业、贸易、水务、公用事业等行业以及宏观策略研究领域均打下了扎实的基础。多年以来,傅友兴一直坚持着“创造价值,践行稳健投资”的投资理念。

在傅友兴的研究实践中,非常重视自上而下的资产配置、泡沫的识别以及风险的规避。在所有投资环节——如结构配置、个股精选、投资时机等方方面面,傅友兴均有平衡之道。比如在结构配置上,傅友兴不仅布局业绩稳定增长、股息率较高、低估值的价值型品种,也会重点配置在行业中拥有独特壁垒、处于高速成长期的优质成长股。

傅友兴表示,自己的投资风格是专注选股,淡化择时,通过持有价值持续增长的企业以获得投资回报。在实际投资中,傅友兴遵循自上而下控制仓位与自下而上精选个股相结合的投资策略。在精选个股方面,傅友兴从定量和定性两个维度进行考量。

定量方面,傅友兴通过资本回报率、现金流、财务稳健程度等指标对A股上市公司进行初步筛选。对于稳定增长类企业,傅友兴会重点关注3年以上的资本回报率高于15%且比较稳定的企业;对于周期反转类企业,如果未来3年复合收益率大概率能达到30%以上,傅友兴则会在周期底部、估值便宜时买入。

定性方面,傅友兴认为,最重要的是看公司的竞争优势、治理结构和管理层,除了要关注企业是否有追求长期利益且专注主业的优秀管理层外,还需要关注管理层的利益诉求是否与中小股东一致。

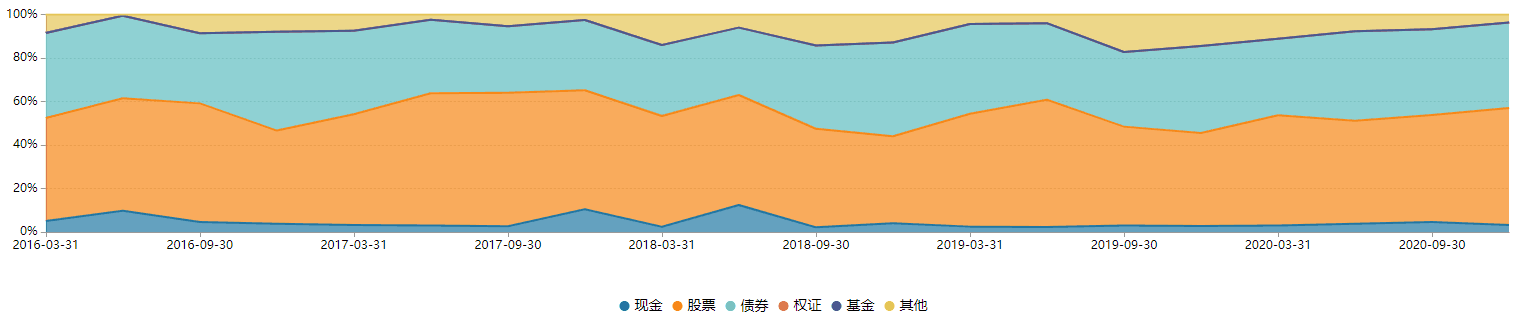

基于深度的基本面研究,傅友兴偏好长期持有个股,换手率较低。综合傅友兴代表产品近5年的季报来看,在前十大重仓股中,傅友兴目前仍连续持有超2年以上的个股共有5只。在资产配置方面,以傅友兴的代表产品为例,近5年来,傅友兴注重全局均衡考量,股票仓位在40%-65%之间波动,债券仓位在30%-45%之间适当调整。

(数据来源:Wind,截至2021年2月23日)

“投资时会在风险与收益之间不断权衡并进行微调,力求达到最佳平衡点。”傅友兴坦言,自己的投资风格尽量追求稳健。据傅友兴代表产品最新披露的四季报显示,在前十大重仓股中,傅友兴配置了7个行业,以更好的控制投资组合的风险,实现中长期的稳健回报。

(数据来源:Wind,截至2021年2月23日)

傅友兴在最新披露的四季报中表示,2020年四季度,经济复苏超出市场预期,三季报披露的上市公司盈利情况恢复良好;此外,受益于持续高涨的出口需求,国内相关产业供不应求。四季度,沪深300上涨13.6%,中证500上涨2.8%,创业板指上涨15.2%。行业方面,有色金属、电力设备、食品饮料等行业表现突出;传媒、商贸、通信等行业表现落后。

四季度,傅友兴代表产品的股票仓位略有提升。结合市场估值和基本面,傅友兴适度增持了机械、电子、传媒等一些基本面良好、估值性价比高的公司,总体行业配置变化不大。

债券方面,四季度国债收益率窄幅波动,组合的债券配置仍以短久期的高信用等级债券为主。傅友兴表示,未来将继续以审慎、严谨的态度,深入研究行业和公司基本面,并结合市场变化保持对组合的动态调整,努力为持有人实现基金资产的稳健增值。

景顺长城基金:江科宏

江科宏,吉林大学理学学士、上海财经大学经济学硕士,现任景顺长城基金管理有限公司基金经理。2007年7月至2010年12月担任景顺长城基金有限管理公司风险管理经理职务,主要负责数量分析和金融工程工作。2011年2月重新加入景顺长城基金有限管理公司投资研究部,担任研究员等职务。

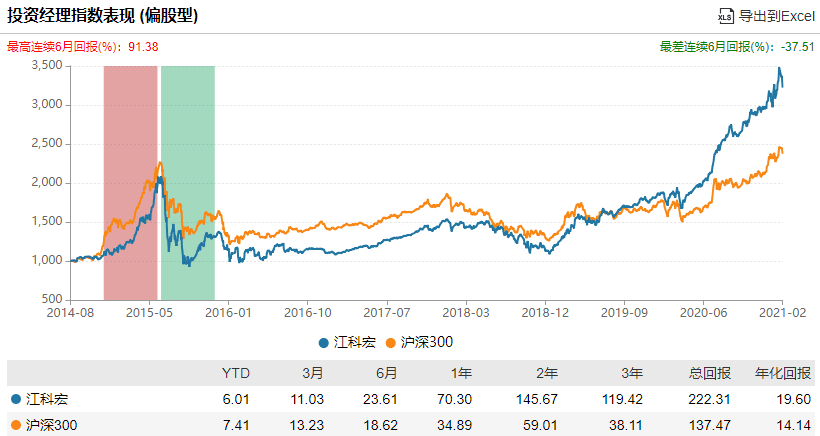

目前,江科宏在管基金3只,总管理规模约为78亿元。其代表产品任职以来回报达83.56%,排名同类型基金前22%。据Wind投资经理指数(偏股型)显示,自2014年担任基金经理以来,江科宏取得了222.31%的回报,最高连续6月回报达91.38%,年化回报达19.6%。(数据来源:Wind,截至2021年2月23日)

(数据来源:Wind,截至2021年2月23日)

Wind数据显示,截至2021年2月23日,江科宏代表产品累计分红总额为36.98亿元,2021年共分红1次,年度分红总额为11.17亿元。

作为景顺长城基金自行培养的基金经理,自入行以来,经历两轮牛熊转化,江科宏已拥有13年投研经验。江科宏坦言,在入行初期所从事的风险管理及行业研究等工作,为他后来管理基金时的研究工作打下了扎实的基础。

在管理基金时,江科宏不仅会深入研究公司的商业模式、盈利能力及未来长期成长性,同时在构建组合时也希望实现均衡稳定,重视风险收益比,从安全边际角度出发进行构建组合。

“我的投资理念是自下而上挑选优秀的公司,特别强调投资的长期性和确定性,所以尤其看重公司的长期成长”。对于投资理念,江科宏表示,在挑选公司时,非常看重一个公司是否能回报股东,是否能在长时间内贡献稳健的利润和收入,从而实现长期成长。

除此之外,江科宏也特别关注公司的企业文化基因,他认为这是公司在前行中企业克服险阻的必要支撑。江科宏表示,在公司的发展历程中,可能会面临短期的矛盾和压力。但能致力于长期价值的公司,在优秀价值观以及内在禀赋的驱动下,通常能够平衡好短期与长期利益之间的关系,最终实现螺旋式发展,实现基业长青。

在挑选公司的具体指标上,江科宏从公司出发,追求基本面的长期成长,关注公司的竞争壁垒,包括产业链里的上下游议价能力,在市场份额、盈利能力方面取得优势地位,以及在遭遇行业景气度向下或者宏观事件冲击时的应对等。

挑选出好公司后,江科宏强调长期投资,在长跑中分享企业持续增长的内在价值,以获取长期稳健的收益。“去赚时间的钱,去赚内在价值成长的钱,这是一种可以抵御各种风险的投资策略。”江科宏表示,优秀的公司同样也是稀缺的机会,一旦找到了就会坚持长期投资,同时通过均衡配置来分散风险。只有遇到企业长期竞争力恶化、或在其他领域出现更具性价比的公司时,才会考虑进行调仓。

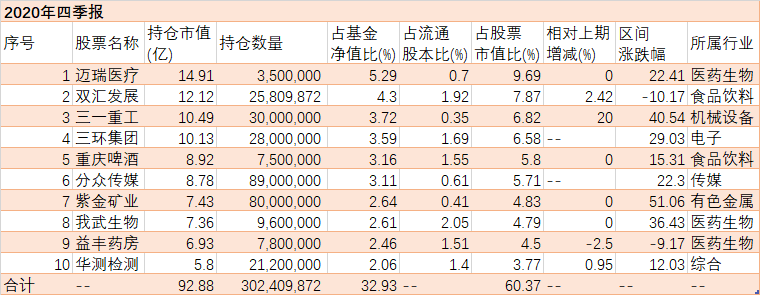

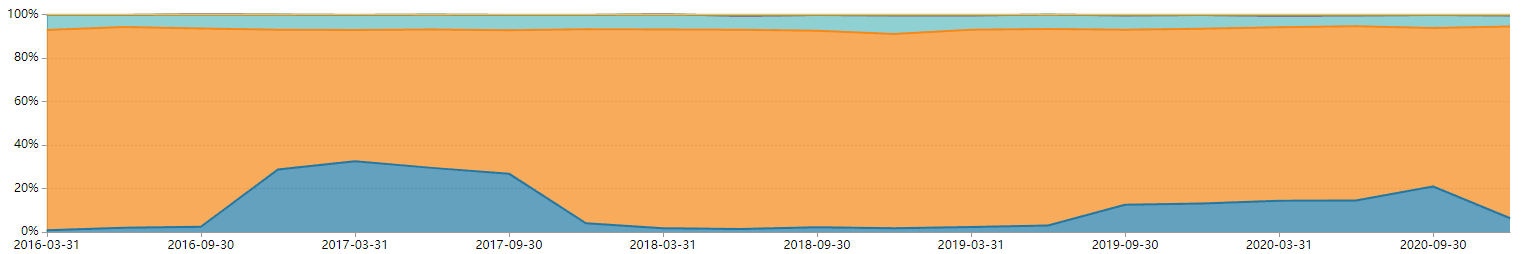

综合江科宏代表产品近5年的季报来看,其股票仓位在60%-90%之间波动。在该代表产品的前十大重仓股中,江科宏目前仍连续持有超3年以上的个股共有3只,为食品饮料、医药生物行业的股票。

(数据来源:Wind,截至2021年2月23日)

江科宏表示,只有企业创造的价值才是股票投资获利的根本来源,未来将继续专注于做高质量优质公司的超长期股东,凭借深度研究,将投资收益深植于企业的成功和组合的风险管理之上。同时,分散持股,长期投资,力争通过分享企业价值来获取良好的长期投资回报。

在最新披露的四季报中,江科宏表示,2020年四季度市场有所分化,创业板指数上涨15.21%,沪深300指数上涨13.6%,消费和新能源股票表现优异,科技类股票整体表现不佳。长期看,真正具备竞争力、高质量的公司长期收益率是能够战胜市场指数的。

对其代表产品,江科宏在市场震荡时维持了充裕的流动性,继续在更多行业中寻找具备竞争优势的高质量公司;组合在四季度做了适度调整,增持了医药行业,基金业绩表现稳健。

江科宏表示,未来,会继续保持自下而上的选股风格,根据公司竞争优势、行业集中度、长期成长和估值等因素调整组合,在更多行业中寻找具备竞争优势的公司,更加注重公司质地,相信高质量公司能够穿越周期,为长期投资人带来超额回报。

行业配置方面,江科宏主要看好食品饮料、必选消费、医药等长期受益于产业创新和消费升级的行业,以及其他具备竞争优势的金融、周期、科技类行业龙头。

小贴士:分红不是判断基金好坏的指标

对于投资者来说,基金分红并不是判断基金好坏的重要指标。基金分红就是将基金收益的一部分拿出来,以现金的方式发放给持有人。因此在一定程度上,对于投资者来说,始终都是属于自己的应有收益。

对于基金公司而言,通过分红降低了产品的单位净值,使得广大投资者不会因产品净值过高而不敢持有或买入。除此之外,通过基金分红让持有人赎回部分资产,这样也可以达到减仓的效果。

所以,分红可以帮助基民落袋为安,赎回一部分基金资产且不用交赎回费。因此,面对这些经常“派发红包”的基金产品,基民应根据自身对未来市场的判断进行选择。如果对后市比较看好,可选择红利再投资;如果比较谨慎,那么分红也可帮助基民直接拿到实实在在的现金收益。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。