核心观点:

上周债市窄幅震荡。上周主要的交易热点为一季度经济数据,数据公布前,市场结合近期的一些高频指标,担心数据会超预期,收益率有所上行。数据公布后,总体基本符合预期,收益率又有所回落。后半周,市场缺乏明显的交易主线,在美国限制企业投资中国特定行业消息的影响下,周五收益率有所下行。全周来看,各期限利率债收益率与前周相比几乎无变化,信用债表现略好于利率债,平均下行2-3BP。国债期货继续表现强势,全周上涨了近两毛,基差有所收窄。

展望本周,市场进入数据真空期,可能进入情绪博弈阶段。从一季度的数据来看,经济修复斜率最快的阶段可能已经过去,总体来看短期内债市并没有大的调整空间,但目前收益率也处于震荡区间下沿,利率向下进一步突破仍需契机。

一、主要数据与事件

1、一季度及3月经济增长相关数据发布

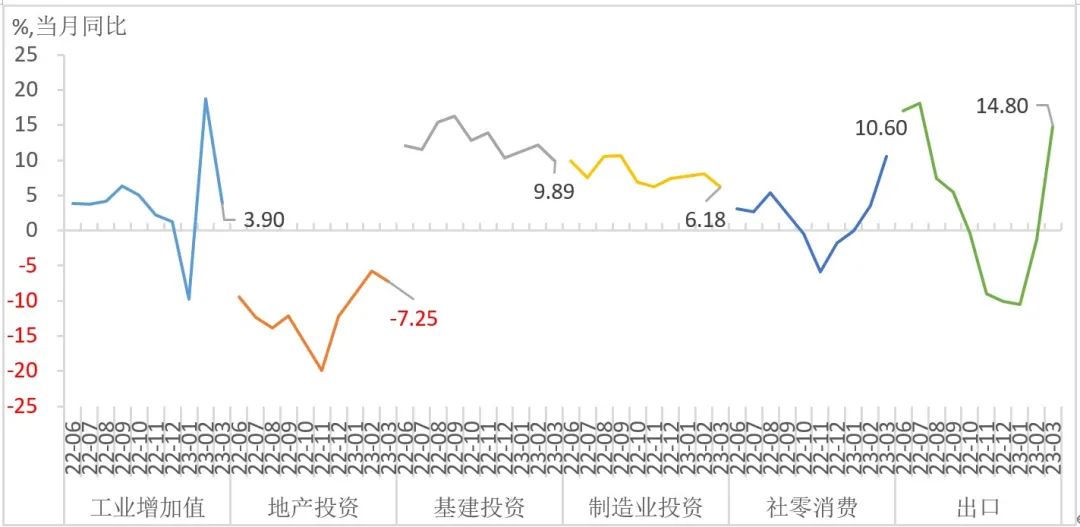

数据:(1)2023年一季度GDP(不变价)增速为4.5%,预期4.0%,前值2.9%;(2)3月规模以上工业增加值同比增3.9%,预期4.2%,前值2.4%;(3)2023年1-3月固定资产投资累计同比增5.1%,预期增5.3%,前值增5.5%;其中,房地产投资累计同比-5.8%,预期-5.2%,前值-5.7%;制造业投资累计同比7%,预期7.4%,前值8.1%;基建(不含电力)投资累计同比8.8%,前值9%;(4)3月社会消费品零售总额同比+10.6%,预期+7.2%,前值+3.5%;(5)3月城镇调查失业率5.3%,前值5.6%。

图1:3月经济增长相关指标

点评:一季度经济数据喜忧参半,总量表现较好但结构分化。(1)GDP增速处于预期的上沿。Wind一致预期为4.0%,但绝大部分样本是在4月13日之前统计的,在3月份出口数据披露后,市场对一季度GDP的预期普遍上调,大致处于4.0-4.5%区间。(2)出口、社零表现突出,生产、投资不及预期。从结构上来看,出口、社零大幅增长并远超预期,工增同比继续回升但低于预期,地产、基建、制造业增速均边际有所回落且弱于预期。(3)失业率有所下降,但结构性就业问题仍突出。16-24岁调查失业率达19.6%,已接近于去年7月的高点。(4)市场对经济的定价仍为弱复苏,对政策的预期有所降温,债市仍可能维持窄幅震荡格局。出口、消费是经济的内生增长动力,3月均表现突出,但市场仍质疑其持续性。另外,地产虽然总体表现不及预期,但结构上可圈可点。在总量表现良好的情况下,市场预期后续的政策面可能并不会超预期。而且,后续资金面大概率总体维持中性水平,债市仍可能维持窄幅震荡格局。

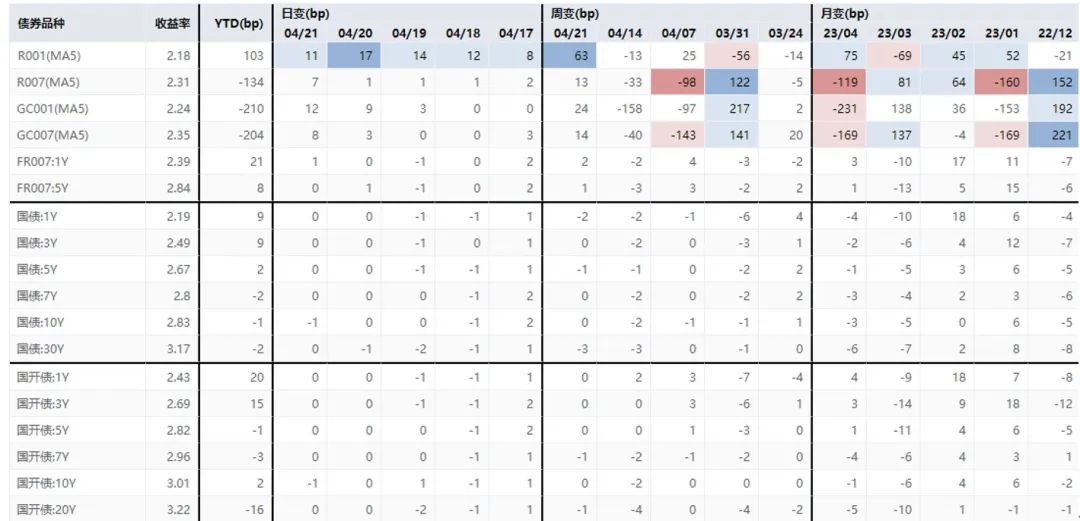

二、债券市场表现

上周,债券市场窄幅震荡,信用债表现略好于利率债,国债期货强势。周一,央行 MLF 操作量偏低,叠加市场预计即将公布的一季度经济数据可能超预期,A股全天走强,债市情绪偏谨慎,收益率上行较多。周二,一季度 GDP增速表现较好,但市场对经济复苏的持续性存疑,债市走出利空出尽的行情。周三周四,消息面平静,市场依然缺乏主线,债市连续窄幅震荡。周五,受美国限制特定行业对华投资的影响,A 股市场下跌,债市情绪走强。全周来看,各期限利率债收益率与前周相比几乎无变化,信用债表现略好于利率债,平均下行2-3BP。国债期货继续表现强势,全周上涨了近两毛,基差有所收窄。

图2:利率市场表现

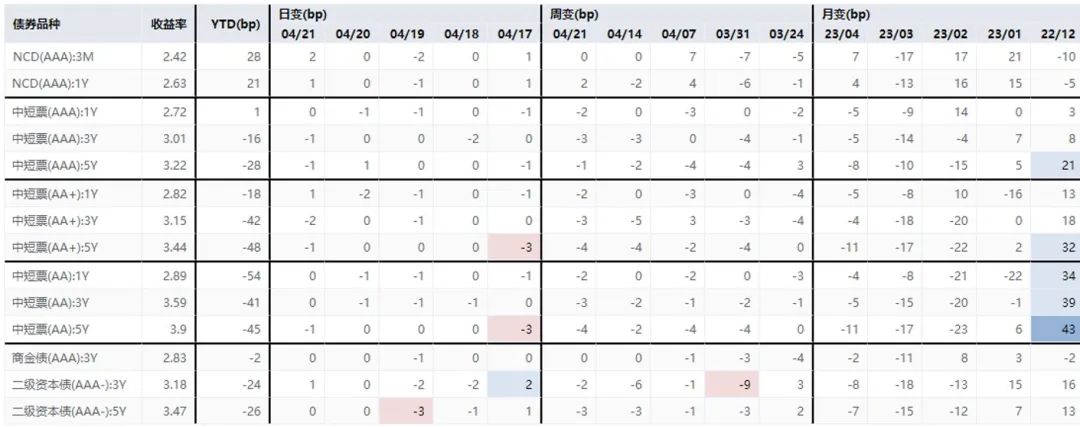

图3:信用市场表现

三、系统观察

期限利差变化不大,信用利差有所收窄,隐含税率变化较小,利率衍生品处于窄幅震荡水平。

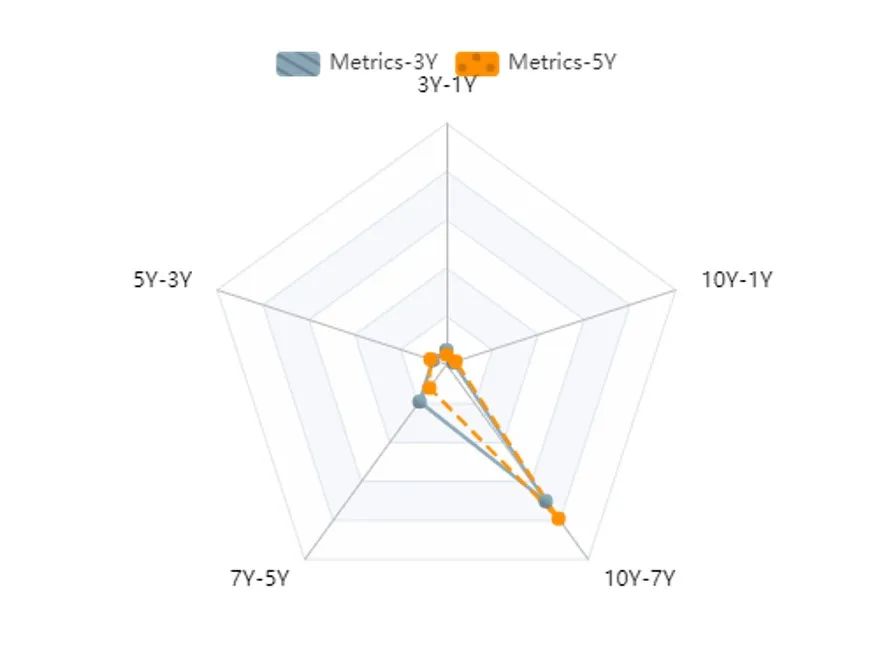

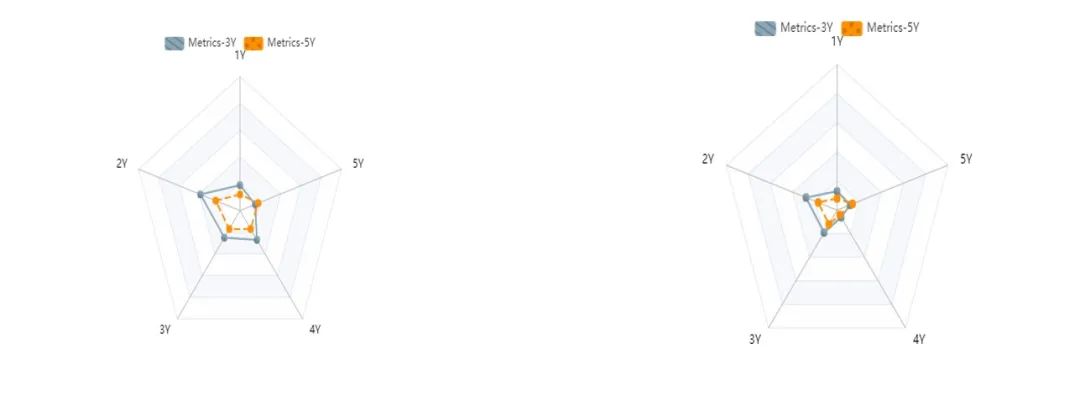

期限利差方面,由于上周收益率曲线变化不大,国开债各期限利差维持前周水平。目前的期限利差比较畸形,从过去三年、五年历史分位数来看,目前除10Y-7Y的利差处于相对高位外(70%/3Y,79%/5Y),其他期限的利差均非常窄。

图4:国开债期限利差分位数(近3年或5年)

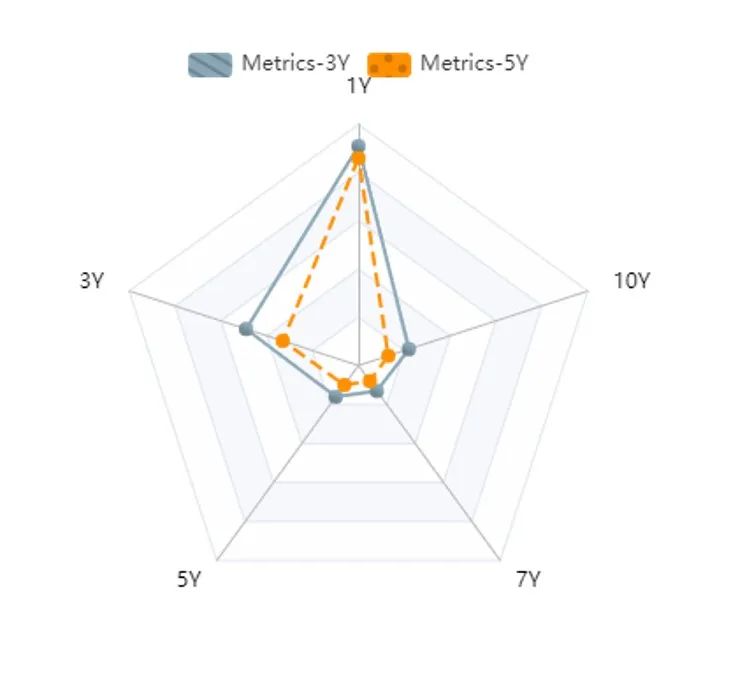

信用利差方面,上周信用债整体表现好于利率债,信用利差有所收窄。各评级的信用利差整体处于较低水平。

图5:AAA及AA+信用利差分位

隐含税率方面,上周国开债与国债走势基本一致,隐含税率变化不大。目前,1Y期处于较高位置(91%/3Y)。

图6:隐含税率

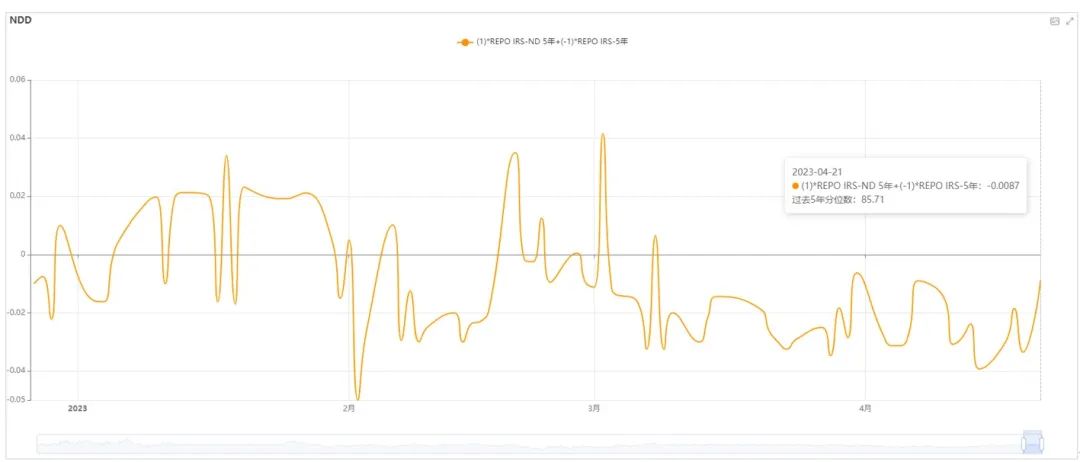

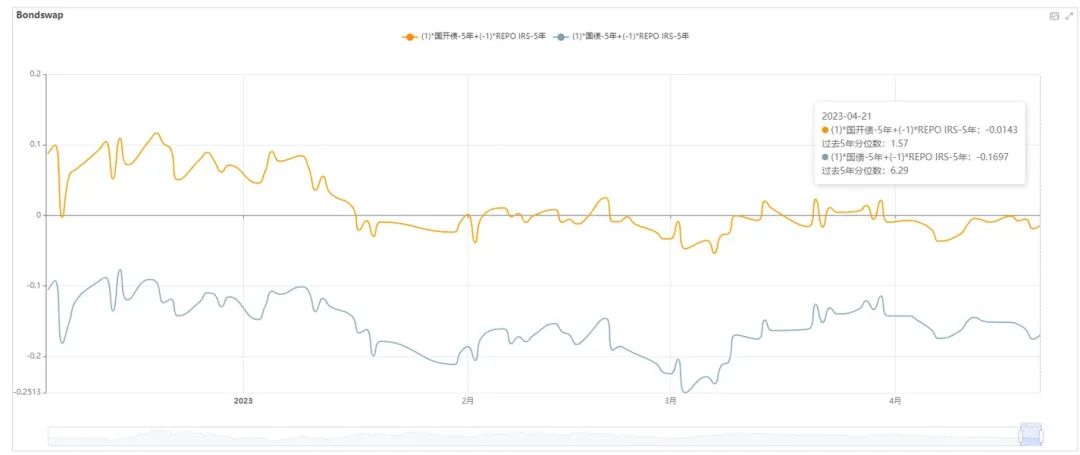

衍生品方面,NDD收在-0.87%,较前一周有所上升,处在过去5年85%分位。Bond swap较上周整体变化不大。

图7:NDD 5Y

图8:国开/国债Bond swap

四、策略信号

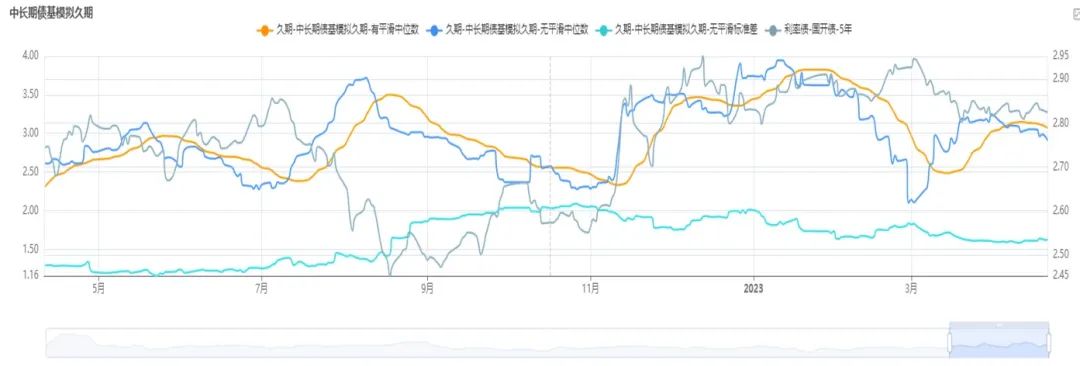

平滑后的中长期债基久期中位数与前周基本持平,势能水平整体变化幅度不大,动态策略模型均维持看多。

平滑后的中长期债基久期中位数与前周基本持平(3.13Y→3.07Y)。

图9:市场久期中位数水平

势能角度来看,虽然受税期影响,资金价格有所上行,但势能水平整体较上周整体变化幅度不大(+3BP)。

图10:势能水平

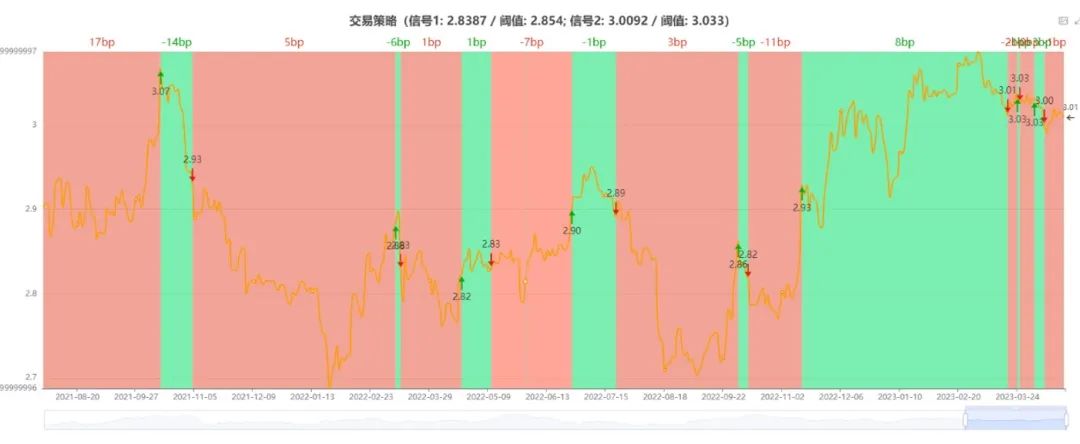

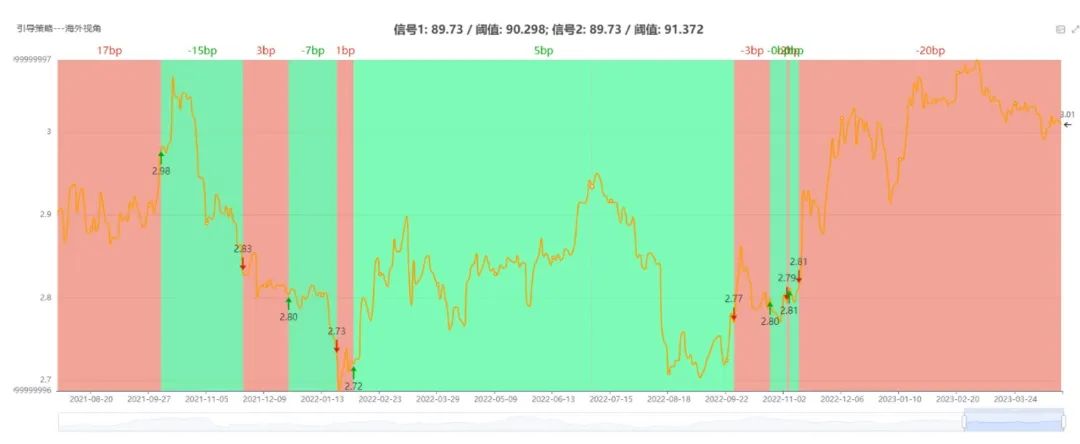

动能角度来看,利率引导模型、汇率引导模型、商品引导策略模型均维持看多债市。

图11:利率引导模型(短期-10Y国开)

图12:利率引导模型(长期-10Y国开)

图13:汇率引导策略

图14:商品引导策略

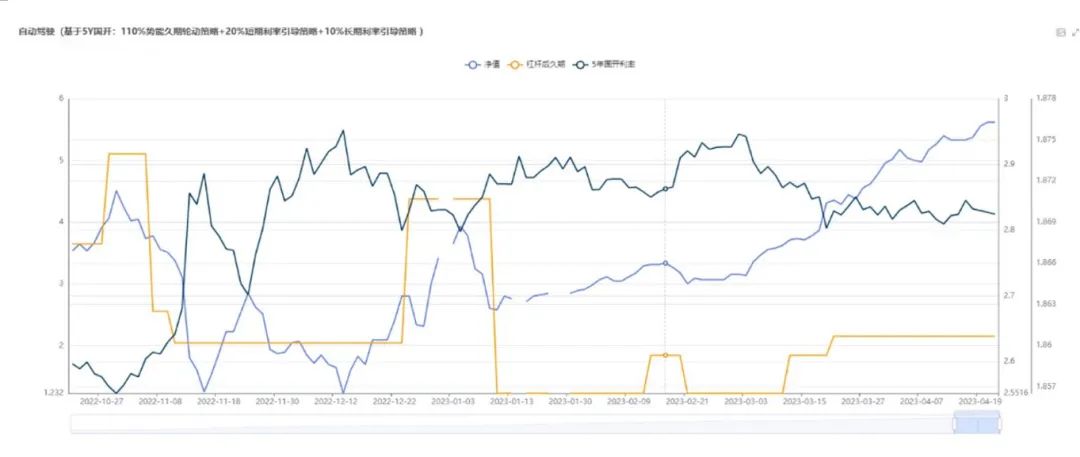

图15:自动驾驶

五、本周关注

1.工业企业利润数据;

2.美国3月核心PCE物价指数,4月密歇根大学消费者预期指数;

3.政治局会议;

4.PMI数据。

滑动查看完整风险提示

2023-04-25 11: 13

2023-04-25 09: 11

2023-04-25 09: 07

2023-04-24 09: 30

2023-04-24 16: 00

2023-04-24 18: 00