►►►

权益市场表现

01

市场表现回顾

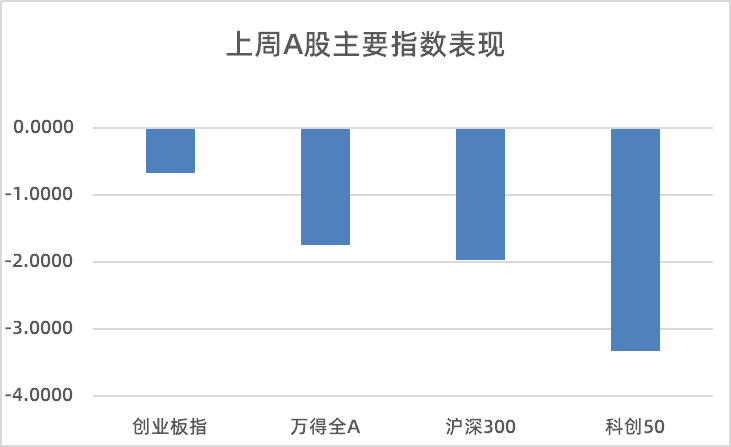

5月第二周大盘指数表现前高后低,最后一个交易日5月12日,A股三大股指集体走低,均跌超1%,上证综指收跌1.12%,报3272.36点,深证成指、创业板指分别收跌1.23%、1.06%。上周TMT板块出现回调,传媒跌6%,计算机跌1.7%,电子跌1.5%;公用事业、煤炭、汽车涨幅居前。上周万得全A下跌1.75%,沪深300下跌1.97%,创业板指下跌0.67%,科创50下跌3.33%。

来源:Wind,统计区间:2023.05.08-2023.05.12

国内环境:

国家统计局发布数据显示,4月全国CPI同比上涨0.1%,环比降幅较上月收窄至0.1%;PPI同比下降3.6%,环比由上月的持平转为下降0.5%。4月PPI-CPI剪刀差由上月的3.2%扩大至3.7%,续创去年10月以来最高值。综合前期4月制造业PMI回落至荣枯线以下的情况分析,预计扩大需求或为下一阶段的政策发力重点。

国际环境:

美国4月CPI同比上升4.9%,连续第10次下降,为2021年4月以来新低,预估为5.0%,前值为5.0%。美国4月CPI 环比上升0.4%,预估为0.4%,前值为0.1%。美国4月核心CPI同比上升5.5%,预估为5.5%,前值为5.6%。预计4月通胀数据将促使市场进一步认为美联储将在6月暂停加息周期,最早可能在9月转向放松政策,利好中美股市。但由于不同机构间的数据统计偏差,今年来围绕通胀、就业、消费、经济增速等影响美联储加息态度的关键数据,一直反反复复,市场对美联储的加息预期节奏也一直变化,CPI数据对美联储加息态度的影响并不绝对。

02

行业表现回顾

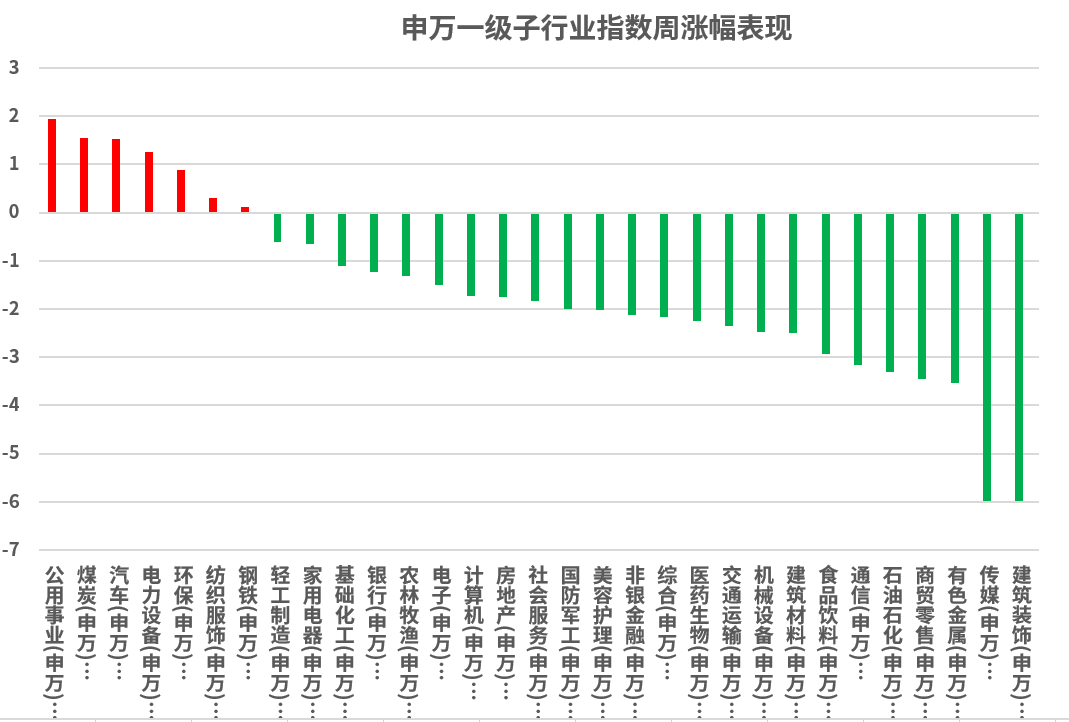

来源:Wind,统计区间:2023.05.08-2023.05.12

上周行业周涨跌幅方面,31个申万一级行业指数只有7个子行业上涨,其余行业均为下跌,其中公用事业、煤炭、汽车涨幅为前三,周涨跌幅分别为1.95%、1.55%、1.52%;有色金属、传媒、建筑装饰板块跌幅较大,周涨跌幅分别为-3.53%,-5.97%、-5.98%。

TMT板块回调点评:

生成式AI在规范中发展,板块中期向好趋势不变,但AI主线目前处于第一轮主升浪之后的分化调整阶段,监管舆情叠加获利盘回吐,可能板块短线仍是调整态势,后市重点关注AI技术的进一步迭代以及AI+应用的最新进展。

影视板块大涨点评:

5月11日多家影视公司大涨,主要原因:

1、影视行业供需同步回暖,影视行业基本面不断好转(1)供给端:五一档影片供给丰富且类型多样。2023年五一档(4.28-5.3)共上映19部电影,(2022年6部、2021年11部),影片供给充沛。(2)需求端:疫后居民观影需求修复显著,2023Q1电影票房达158.88亿(yoy+13.4%,比2021Q1票房低12.4%),2023年五一档票房仍实现15.21亿,排影史第三名(仅次于2021年的16.74亿、2019年的15.27亿)。

2、AI赋能,影视行业内容生产方式有望革新,AIGC对影视内容生产的提效在前期策划、中期拍摄、后期制作、宣发环节均能体现。受益于内容多元化及内容供给量提升预期,未来基本面拐点可期,“AI+影视”有望革新内容生产方式并重估影视内容的价值。

汽车板块上涨点评:

国六b过渡期政策帮助稳定车市产销节奏,生态环境部等五部门提出非RDE车型享有半年销售过渡期,能够减小车企和经销商的去库存压力,行业再次发生降价潮可能性减小,有助于消除消费者观望情绪,对于后续汽车生产将有较好的促进作用,同时也将带动汽车零部件企业产品出货量提升。

另外,新能源下乡战略延续,下沉市场销量有望进一步增长,5月5日,国常会通过了加快推进充电基础设施建设、更好支持新能源汽车下乡和乡村振兴的实施意见。自2020年以来工信部等多部委连续三年开展新能源汽车下乡政策,三四线及以下城市新能源车型上险量增速可能高于整体增速。

汽车行业,价格战最激烈阶段逐步过去,随着上海车展召开后新车型陆续上市,以及价格战缓解带动持币待购需求释放,行业景气度有望逐季改善。板块或已部分反映竞争加剧的悲观预期,短期或存在新车型上市提振催化,带来预期修复机会。

►►►

债市表现

01

利率方面

上周行情回顾:

上周债市整体走强,各期限品种普涨。

周一:黑色系多数上涨,股市房地产基建板块提振,债市存在基建等项目加速以促进经济加速复苏的预期,故当天利率略有上行。

周二:进出口数据公布,受去年同期疫情上海封城等因素产生的低基数效应的影响,进出口数据表现较为中性。在市场流动性较为充裕,配置力量较足的当天,利率出现了小幅下行。

周三:期货市场黑色系多数下跌,农产品多数下跌,市场预期CPI和PPI或表现不佳。叠加15日起银行协定存款及通知存款自律上限将下调,四大国有银行协定存款和通知存款自律上限下调幅度为30BP,其它金融机构降幅为50BP的消息流出,带动利率继续下行。

周四:上午CPI和PPI数据公布,不及预期。市场纷纷预测在票据价格持续下探的情况下,社融或也存在数据结构有待优化的问题。至午后,社融数据公布,不及预期,利率继续下行,但出现止盈盘。至收盘时,利率品种收涨。

周五:市场止盈情绪渐浓,债市出现调整。

上周高频经济数据跟踪:

生产方面:钢铁方面盈利率略有回暖,但基建依然处于放缓阶段,相关生产方面开工率仍在下行趋势中。上周高炉开工率和产能利用率继续下滑,而钢厂盈利率略有回暖。螺纹钢、线材、建筑钢材仍处于历史同期较低水平。石油沥青装置开工率延续下行。水泥价格继续下行,库存上升,水泥发运率有修复迹象,但仍受2022年低基数效应影响,与其他历史同期相比,水泥发运率仍较低。基建依旧放缓。

生产方面,PTA开工率略有下行,且仍处于历史同期较低分位。PVC开工率略有修复,但也处于历史同期较低分位。PTA下游,织机开工率略有修复,好于前一年,但与其他年份历史同期相比数据表现仍然较弱。上周公布了汽车产销量,从数据来看,环比有所向好,但同比较差。整体看,延续了近年来的产销量下行趋势。高频经济数据方面,全钢胎、半钢胎开工率环比上升,同比来讲位于历史同期水平较为稳定。

需求方面:房地产方面仍处于去库阶段。房地产方面,百城土地成交面积环比小幅修复,但未改历史同期较低分位区间上震荡的趋势,百城土地溢价率环比下行,仍难以提振。

通胀方面:猪肉蔬菜价格略显起稳。猪肉和蔬菜价格有所起稳,蔬菜和猪肉价格都有小幅上行,但难言其对下行趋势拐点的确认。

居民消费出行方面:景气度仍有提升。出行方面,国内执行航班景气度延续修复,航班架次数据仍有上行。

外贸方面:下行趋势仍待观察。进出口方面,波罗的海干散货指数和中国出口集装箱运价指数都环比略有上行,从修复幅度来看,BDI略高于CCFI。

债市观点:

基本面:钢铁行业盈利率有所修复,水泥发运率数据也略有修复,但基建项目增速目前来看仍不强烈,相关上下游仍然有去库存压力。叠加相关黑色系商品延续跌势,PPI仍处于下行趋势中,盈利的可持续性需要关注。同时,从中国出口集装箱运价指数来看,进出口方面虽存在韧性,但其可持续性也有待后面数据的观察。整体来看,经济修复的斜率较缓,基本面有待提振。

资金面:从央行公开市场操作来看,资金面延续宽松,市场存在“钱多”逻辑。后续需谨慎关注资金面的回笼情况,以确认资金面的“合理充裕”情况。

政策面:后续需关注是否有相关经济修复促进政策逐步推出与落地,推动高质量发展。

债市投资策略:上周市场对CPI、PPI和社融数据预期较弱,公布的CPI、PPI数据确实都较弱、社融也不及预期,等经济数据落地后,市场止盈盘渐起。后市需关注市场对较弱经济数据是否存在钝化的表现,以及在较弱经济基本面背景下,相关政策是否会靠前发力。但从目前时点来看,止盈离场,等待债市调整至合适点位重新入场,或是比较好的选择。

02

信用方面

发行总览:

上周债券市场一级发行信用债共143只,同比上升48.96%,其中超短融29只,短融1只,中期票据12只,私募债27只,PPN7只,一般公司债9只,累计发行规模1289.72亿元,同比上升101.87%。

来源:Wind,统计区间:2023.05.08-2023.05.12

取消发行情况:

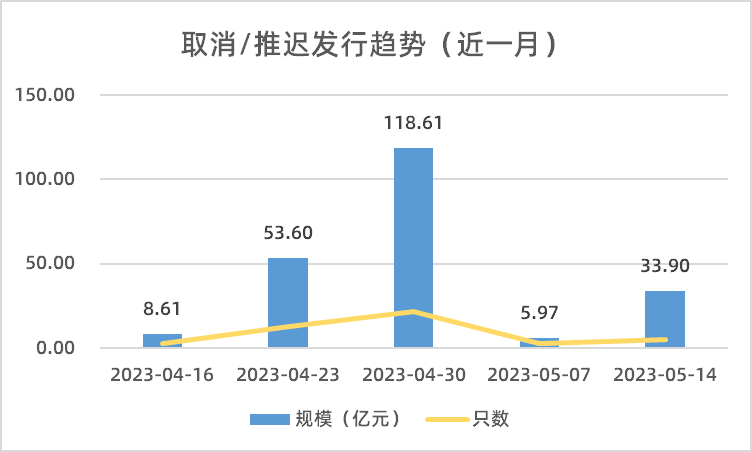

上周取消发行的债券共8只,同比增加60%,累计取消发行39.87亿元,同比大幅增加567.84%。截止上周,近一个月共有46只信用债取消发行或者延迟发行,累计取消发行220.69亿元,最新统计如下:

来源:Wind,统计区间:2023.04.16-2023.05.14

风险揭示:本文中所阐述到的观点和判断仅代表当前时点的看法,不构成任何的投资建议,也不代表基金管理人对任何股票作出判断。因市场环境具有不确定性和多变性,本文当中所陈述到的观点和判断后续可能会发生调整和变化。投资者在购买基金之前请先认真阅读《基金合同》、《招募说明书》和《产品资料概要》等法律法规文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否与您的风险承受能力相适应。基金有风险,投资需谨慎。

2023-05-15 12: 39

2023-05-15 12: 38

2023-05-12 15: 01

2023-05-12 14: 59

2023-05-12 14: 43

2023-05-12 14: 21