市场观点

从上周出炉的数据来看,基本证实了此前市场的“弱复苏”预期,其中通胀数据显示社会整体需求偏弱,居民中长期贷款数据显示居民加杠杆意愿还没起来。海外来看,我们关注的铜、铝、石油等大宗商品上周跌幅扩大,显示投资者对全球经济偏悲观。

资金面来看,上周加权回购利率有所上升,但是依然处于低位,从交易感受来看,银行间资金延续宽松。综上,基本面和资金面对债市均偏利好,债市收益率上行风险不大但是下行需要新的催化,我们维持债市收益率将继续低位震荡的观点不变,组合操作宜保持中性久期+高杠杆并提高流动性。

本周重点关注MLF和LPR利率会否下调,如果下调将略超预期,十年国债收益率可能冲击去年2.61%-2.65%的低点。其他需要关注的数据还有国内经济数据和美国新屋开工及就业数据。

1

资金面

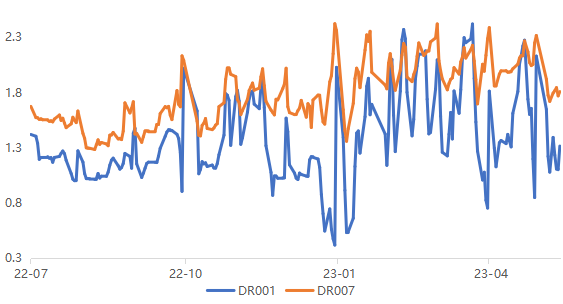

上周央行净回笼资金240亿元,资金面保持宽松,R007/DR007均值上行1BP/持平。3M存单发行利率震荡下行,FR007-1Y互换利率持续下行。至5月12日,国股银票1M、3M、6M转贴现利率较5月5日分别-27bp、+8bp、-8bp。

图1:银行间回购利率低位震荡

数据来源:Wind,数据统计区间为2022.07.01-2023.05.14

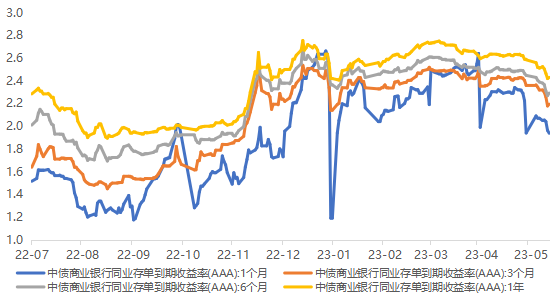

上周,同业存单发行4965亿元,环比增加36亿元;到期5558亿元;净融资额-593亿元,环比减少4725亿元;5月12日AAA同业存单1个月、3个月、半年、1年期品种到期收益率分别为1.94%、2.19%、2.29%、2.43%,比5月5日分别下行13、15、11、9bp。

图2:同业存单利率继续下行

数据来源:Wind,数据统计区间为2022.07.01-2023.05.14

2

现券市场

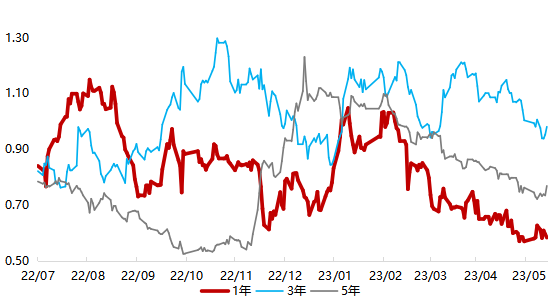

上周资金面宽松延续,债市继续偏强但是个别交易日日内波动加大,可能表示目前位置止盈盘有所增加。周一至周四在资金和基本面数据的催化下债市做多热情不减:周一,中央财经委会议“防止脱实向虚”表态叠加银行股表现强劲,10Y国债收益率当日回升2BP;周二出口数据受基数影响仍高,进口大幅下跌反映内需疲弱;周四通胀数据继续明显下探,社融数据低于预期显示信贷走弱,叠加市场对于存款利率下降的预期,共同支撑债市情绪,10Y国债利率触及2.70%;周五止盈情绪拉动利率小幅回升。

图3:长债利率逐渐逼近去年低点

数据来源:Wind,数据统计区间为2022.07.01-2023.05.14

上周二永债的利差略微走阔,主因在基本面数据催化下利率债做多动力更强,另外,而且二永债的利差到目前位置可能存在一定的止盈压力。

图4:上周AAA二永债-国债的利差有所走阔

数据来源:Wind,数据统计区间为2022.07.01-2023.05.14

3

可转债市场

权益市场上周一上涨,周二开始一路下跌,全周来看,贵金属、互联网、餐饮旅游、建筑和机场跌幅较大,汽车、教育、电力、多元金融和水务涨幅居前,前期涨幅较大的中特估上周大幅回调。转债市场上周的调整幅度大于正股,整体溢价率压缩到了今年2月水平,大票溢价率压缩到了去年底的水平。

上周转债市场开始明显定价信用风险,比如跌幅居前的公司或多或少都因公司基本面,甚至有些品种跌至30元附近,创了国内转债市场的新低。本次信用风险在转债市场短时间内发酵,对市场带来这么大影响,可能主要还是因为投资者固有的“刚兑”信仰在逐渐崩塌。从交易层面,经济未真正的企稳回升前,信用风险对小部分瑕疵转债的影响可能没那么快结束,建议对相关品种继续保持谨慎。

2023-05-15 17: 25

2023-05-15 17: 25

2023-05-15 17: 25

2023-05-15 16: 42

2023-05-15 16: 14

2023-05-15 16: 14