泉心泉意

我心力憔悴,怀疑和退缩充满脑海。登山的领队说,类似的情况他已经见过上百次了,敦促我坚持。最终,当我抵达山顶,乘坐缆车,在3万英尺高空“一览众山小”时,我惊讶地发现,我攀爬过的这些山脉的高低起伏,就如同我每天都在看的股票市场多年的K线图一般。

那一刻,我的震惊无与伦比,我似乎在这次艰难的“攀登K线图”的经历中,找到了某种关于投资生涯的隐喻。我惊讶于这些巨大波动的落差,很难想象,如果不是那仅有3英尺的手电光亮,自己是否有信心等到这3万英尺高处的风景。

——丹尼尔·尼古拉斯

(Climbing a Wall of Worry,Oakmark Funds Insights,Oct 31,2022)

社会心理学家埃里希·弗洛姆(Erich Fromm)说:“不确定性正是驱使人类展现其力量的条件。不确定性是机会、成功、幸福、美好生活正在等待的地方。”

这句话一度在华尔街非常流行,因为,要在投资领域获得收益,对抗“不确定性带来的恐惧”和“波动带来的焦虑”,几乎成为了永恒的话题,即使是那些功成名就的大投资家,也需要时不时从埃里希这里,喝上一口“心理鸡汤”。

以上种种,都恰恰说明,要想获得美好的投资回报,可能最主要的心法,就是克服自己对“谷底”的恐惧,和对“陡峭”的不安。今天,我们给大家分享几个真实的故事,这其中,既有从业几十年的投资大咖,也有诺贝尔经济学奖得主,从他们的故事中,我们可以窥到,我们作为普通人所经受的不安,他们同样拥有;但不同的是,他们用自己的方法,选择了坚持,这其实,就是他们的“财富密码”。

斯坦福大学的心理学教授杰弗里·科恩(Geoffrey Cohen)讲过一个关于登山的行为实验,他让受试者想象,要背上沉重的行李翻越珠穆朗玛峰,然后去判断山的陡峭程度。实验发现,当受试者结伴而行时,比起独自一人的旅途,他们感觉要翻越的山峰会平缓得多。

当有人同行,市场的波峰和谷底,至少在感受上,就不那么陡峭了。

我们希望,这些曾陪伴过我们的故事,也能在这段时光中,给您一份力量,让您感受到我们与您结伴同行的诚挚和信念,一起走过这段陡峭的山脉,去迎接未来那份“3万英尺的美不胜收”。

第一个故事,就从登山开始:

华尔街投资大咖:

坚持到底 不要回头!

如果我每一步都在判断是否要回头,那我可能早就放弃过几十次了。我难以想象,如果不是靠着3英尺的手电光和在黑暗中专注的信念,自己是否还有机会看到这3万英尺高处的旷世风景。

“我永远忘不了那这个画面。当我坐在山顶的缆车上,在3万英尺的高空,俯瞰我所攀爬过的喜马拉雅山的线路。那些沟壑纵横、起伏交错的山脉,多像我每天都在面对的股市的K线图!”,尼古拉斯是来自Oakmark基金公司的基金经理,他讲述了自己在攀登珠峰的煎熬过程中,领悟投资要义的故事。他用时间线记述的方式,描述了这段心路历程:

早上5:30,我们在黑暗中启程了。

帽子上的手电光只能照亮脚下3英尺的区域,然而这种被局限的视野反而让我们保持专注。避免在山脚下,就被眼前清晰高耸的层层山峰所震慑。

我在去之前做了充分的体能训练,但即使是这样,在寒冷和海拔的影响下,我的心率很快就创了纪录。翻越前3个山峰时,我感觉良好,然而在第4个山峰,我已经消耗了4000多卡的热量,而前面还有9座更加陡峭的山峰在无情地等待着我。

尽管我已经认真研究过路况,但风险和意外依然无处不在。水泡、脱水、扭伤,一点点瓦解我的意志。

“开什么玩笑?我到底在做什么?”怀疑和退缩无法阻止地萦绕脑海。

内心的声音告诉我,停下脚步、前方左拐、马上去休息站补给,或者趁没走太远的时候放弃,这些决定的结果马上会让我身心舒畅,因此对我都是巨大的诱惑。

这时领队告诉我:“不要想太多,不然你会不知所措。只处理你目前头脑能够处理的信息,比如专注看路,避免不必要的停留,先走到下一个标记点。”

所以即使天已经亮了,我还是将注意力集中在眼前的3英尺,先保持待在山上,走到下一个标记点。

第一天夜晚,我浑身散架、头疼欲裂,新的恐惧又涌上心头,我担心自己无法面对第二天的行程。领队说:“别担心,你这种情况我见过上百次了,睡一觉就好了。”

当第二天太阳升起时,事实证明他是对的。

经过这样循环往复,我开始习惯和适应“3英尺”和“下一站”的简单模式。最终,我如愿以偿登上了顶峰。

我永远忘不了那这个画面。当我坐在山顶的缆车上,在3万英尺的高空,俯瞰我所攀爬过的喜马拉雅山的线路。那些沟壑纵横、起伏交错的山脉,多像我每天都在面对的股市的K线图!

这些山峰的落差看起来如此之大,如果我每一步都在判断是否要回头,那我可能早就放弃过几十次了。我难以想象,如果不是靠着3英尺的手电光和在黑暗中专注的信念,自己是否还有机会看到这3万英尺高处的旷世风景。

诺奖得主:

幸福感也是投资的目标

在投资领域,我想“最小化我的后悔”,这样可以让自己心理上舒服一点。

对个人来讲,好的投资不是以钱为本,而是以人为本。如果情绪是投资的变量,那幸福感也应该是投资的目标。这是我们从诺贝尔经济学奖获得者马可维兹的故事里得到的经验。

哈利·马可维兹是现代组合投资理论的开创者,他研究的就是怎么设计投资组合,去最大化预期回报;以及怎么对冲风险,还因为上述的系列研究成果,拿到了诺贝尔经济学奖。

成名之后,有人请教这位诺奖得主,投资大师:您这么懂组合,请问您自己的投资组合是什么样的?

马可维兹挠着后脑勺憨厚一笑:“和机构管理基金不同,基于我个人的性格特点,在投资上,除了收益目标,我还迭加了一个重要的附加条件——就是‘心里舒服一点’。我总结让自己心里舒服的核心,就是‘最小化自己的后悔’。” 马可维茨继续解释说,他自己最容易后悔的点就是——“如果我没买股票但股票涨了,我会后悔。如果我买了股票,股市跌了,我也会后悔。”经过反复的权衡,马可维兹给自己的个人理财结论是:更倾向于购买专业金融机构管理的一些长期收益产品,然后再配点债券,偶尔自己下场买买股票,但是亲自下场重注,在股市浮沉的投资方式,还是算了吧!

图1.诺贝尔经济学奖获得者哈利·马可维兹

来源:网络

感谢马可维兹的足够坦诚,顿时让我们觉得,自己在投资上的心理素质,和诺奖得主也差不多嘛!

但说实话,股票投资上那种波动的煎熬,真的是绝大多数非专业人士,都很难承受住的!《金钱心理学》的作者摩根·豪泽尔分析过,它的核心是因为,股票增长的真相不是一路高歌猛进,而是忽高忽低,一惊一乍!

他在书中举了两个例子:

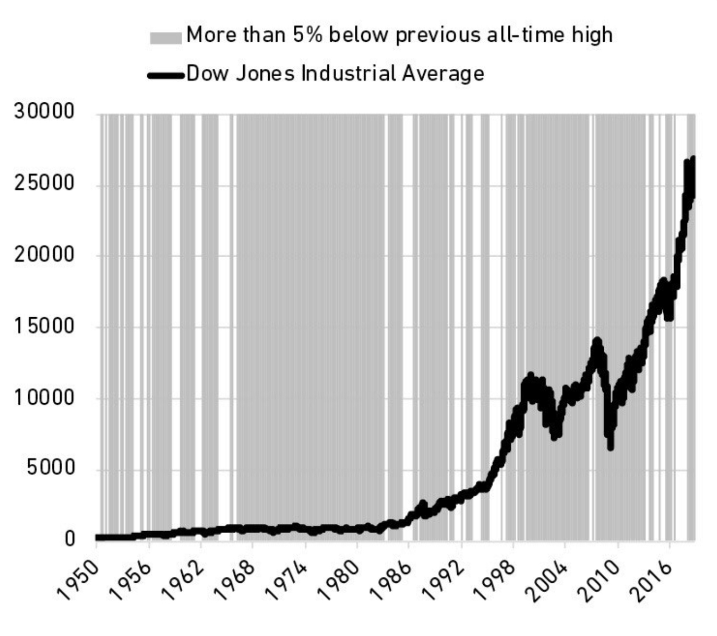

比如道琼斯指数在1950到2019年近70年,但在这期间有大约90%的时间,股票点位都低于上一个史上最高点位5%,因此投资者是一直沉浸在失望的状态里,但是如果理性地看下数据,其实是很不错的行情,平均回报的年化收益率达到了11%!

再比如说Netflix这种16年涨了360倍的大牛股,在94%的交易日里,股价也是低于历史高点的,所以,在这种日复一日的情绪折磨中,极少有人真的能最终攀登到360倍增长的顶峰。经受不住失望的人,过早下车之后,又会经历后悔的煎熬。

图2.道琼斯指数走势图(1950-2019年)

*灰色阴影区域,代表当前点位笔前一个历史最高点位低5%的时期

链接直达:《泉果探照灯:增长的真相》

华尔街的心灵支柱埃里希:

要想买在谷底 我自己也得咬牙

最后一个段子,则来自于社会心理学家埃里希·弗洛姆(Erich Fromm)本人。虽然为华尔街投资行业输送了那么多“高端鸡汤”,但是真的到投资的时候,他自己也要咬牙。因此,“不确定性是美好正在等待的地方。”这句话,不光说给别人,他也是说给自己听的。

毕竟,理性面对波动实在太难了。

就像当你第一次去攀登一座高峰,如果真的身处其中,大多数人会和第一个故事中的丹尼尔一样,不会根据最终3万英尺的全局美景去做决策,而只会对当下的风险与不适去做反应:水泡、脱水、疲惫、扭伤、懊悔……为了抵御这种难受,人自然就会想立即行动:我要不要停下去休息站,要不要趁可以放弃的时候赶紧掉头?

这就是非常正常的反应,而且因为人的意志力是有限的,最终是很难长期地依靠意志力,来抵御无数次想行动的想法。

这时就需要一个减少重复决策的机制,很多时候它感觉更像是一种限制:比如只看“3英尺”手电光的位置,先走到“下一站”。不要处理过多信息,避免让自己过于频繁地权衡继续还是放弃。

因此,从确保赚到“时间的钱”的角度讲,持有期作为一种限制决策频率的方式,可能就会起到“3英尺”手电光的效果,尽量避免每个人每日的反复纠结和权衡。

第一个故事中喜马拉雅山脉的鸟瞰图,也让人联想到了A股市场的层峦叠嶂。股市投资就像登山,很难做到万全准备,风险总是无处不在,而且可能同时发生。

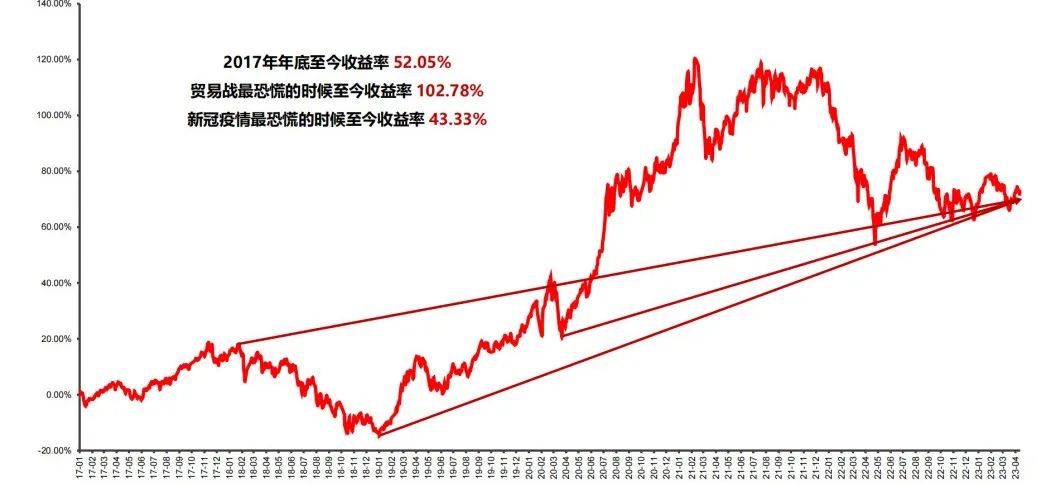

从2017年以来,A股经历了诸多冲击,但如果我们鸟瞰前期K线的低谷,截至2023年4月,万得偏股型基金指数从2017年年底上涨了52%;从贸易战最低点上涨了103.78%;从新冠疫情的最低点上涨了52.05%。

每一次谷底,每次最想返航的时候,可能都孕育着未来的超额收益。

图3.万得偏股混合型基金指数

来源:Wind,截止日期20230414。2017年年底(20171231-20230414);贸易战最恐慌的时候(20190103-20230414);新冠疫情最恐慌的时候(20200323-20230414)

摩根·豪泽尔总结过,投资有两种赚钱的方法。靠运气和靠时间。假如要靠时间赚钱,那需要做到两点:

1. 来到山下,买在低点。

2. 待在山上,持续持有。

只有避免不必要的停留,才有机会降低最大的风险,因为最大的风险就是“无法登顶”(无法实现投资目标)。

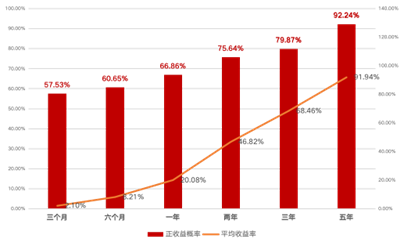

从历史数据来看,以下为不同持有期的胜率和收益统计。在2004年到2022年间,任意时间点配置偏股混合型基金指数持有3年,胜率为79.87%,平均收益率为68.46%。

图4.万得偏股混合型基金指数滚动收益率测算(2004-2022)

注:数据来源Wind。数据区间2004/1/1-2022/12/31,以一年举例,365天为间隔天数,2004/1/1~2004/12/31是第一个样本点,从1000点到1002.63点,为第一个正收益样本点,之后起始时间点和终止时间点各往后推后一天即2004/1/2~2005/1/1是第二个样本点,以此类推,2022/1/1~2022/12/31是最后一个样本点,共计4372个样本点,其中2923个样本点是正收益,1449个样本点为负收益,以此得出正收益概率。平均收益率为所有样本点收益率数值的平均值。但历史收益正收益概率以及平均收益率均不代表未来,仅作为数据回溯分析参考。

从符合人性的角度讲,三年持有虽然不能收益最大化,但通过避免多次决策导致的“提早下山”,在概率上更能保证收益。

另外,正如前面提到的,要赚时间的钱,除了留在山上,适时地来到山下,在谷底启程也很重要。目前无论是点位、估值、基金销售等等数据都已经呈现底部特征,这也是符合大家的直观感受的。

同时,随着经济逐渐复苏,基本面也在向积极的方向演化,当市场逐渐走出胶着,未来的向上空间是值得期待的。从更长的周期看,如果相信中国未来仍有增长,优秀的权益资产一定会是增长的载体之一。

因此,在一个低谷期,选择持有期产品,减少多次决策的焦虑,去博一个相对大概率的还不错的收益。这是个不必依靠绝对理性,但因为照顾了心理因素,更能坚持落实到底的决策。

毕竟,事情从来不会太明朗,一旦太明朗就已经为时过晚。

但是要在谷底买,需要勇气。和三万英尺高空“一览众山小”的美不胜收相比,谷底烟雾弥漫,要从谷底启程,真的要克服不少的心理障碍。

所以,心理学家埃里希自己也承认,尽管自己研究了一辈子社会心理学,时不时还要为华尔街的朋友们充当一下“心灵支柱”的功能;尽管自己也非常清楚地知道,在谷底入场,才是最明智的决策;尽管自己已经无数次亲身验证了,大家认为的不确定性,恰恰是保障未来高收益概率的“高确定性”——但是,在投资的时候,心里是真不舒服啊。所以,他自己在执行最正确的投资决策时,也要一边咬着牙,一边在心里默念自己归纳的这句名言:

不确定性正是驱使人类展现其力量的条件。不确定性是机会、成功、幸福、美好生活正在等待的地方。

参考文献:

Climbing a Wall of Worry, Oakmark Funds Insights, Oct 31, 2022

《金钱心理学》摩根·豪泽尔

《归属感》罗伯特·迪尔茨

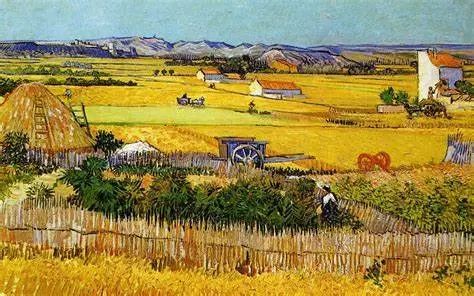

泉果博物馆《稻田·收获》

艺术家:文森特·梵高

创作于1888年

现藏于梵高博物馆

“收获”一直是梵高作品中的经典主题。他笔下的收获季节,绚烂、澎湃、沉甸甸。他希望从中呈现的是,生命与力量。

梵高于1888年2月离开巴黎,来到阿尔勒,那里炫目的阳光和金色的麦田让他很快沉浸其中。他说,“收获时节的稻田,相比它在春天的时候,变得非常不同;现在的一切是金色的,天空弥漫着奇妙的芳香……”

在阿尔勒,他度过了创作的黄金期,他用飞舞的线条和强烈的颜色,赋予了画面令人难以置信的纵深感。让“收获”的绚烂喜悦跨越时间,给世人带来守望和耕耘的力量。

2023-05-20 10: 40

2023-05-19 22: 00

2023-05-19 21: 59

2023-05-19 21: 59

2023-05-19 21: 59

2023-05-19 21: 59