市场观点

上周债市继续震荡并在一些宽信用的传言后有所调整,由于没有经济数据的出炉,近期债市走势更多像是在博弈政策预期。从历史比较或者参照2022年市场对经济最悲观时的收益率,目前债市已经处于偏贵的位置,其中可能已经蕴含了经济复苏偏弱的预期。从上周股债走势来看,股市大跌也并没有带来债市收益率突破前低,这说明债市逐渐对风偏下行的利多不太敏感。当然,从利好角度看,无论是同步指标还是领先指标均反映经济在短时间内可能还很难有起色,7月初之前应该也没有重要会议对政策定调进行更新,资金面角度也没有发现马上要收紧的迹象。

综上,债市收益率目前所处位置可上可下,从操作角度考虑,我们还是推荐中性久期+高杠杆策略,如果目前久期和杠杆偏高,未来更多关注何时止盈,主要关注两点,一是资金面何时收紧,二是增量宽信用政策何时推出。

1

资金面

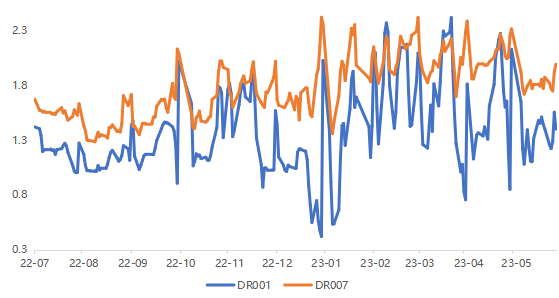

上周银行间流动性整体维持宽松,资金供需两旺,跨月融资整体感觉偏松。5月26日银行间质押式待购回债券余额和大行净融出金额分别为11.24万亿、3.86万亿,全市场回购余额和大行净融出金额均在历史高点附近。从价格来看,DR001、DR007分别上行0bp、12bp到1.4%、1.99%,R001、R007分别上行1bp、20bp到1.535%、2.15%。

图1:跨月资金偏松

数据来源:Wind,数据统计区间为2022.07.01-2023.05.28

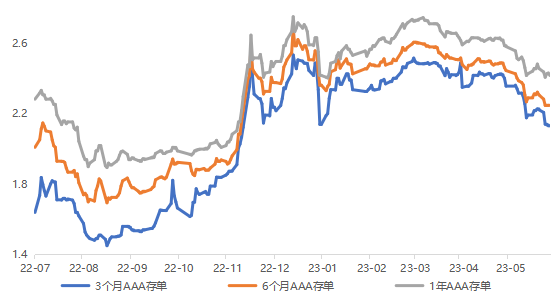

上周同业存单一级发行量合计5132亿元,较上上周增加604亿元。发行期限上,1个月、3个月、6个月、9个月、1年期占比分别为4%、31%、23%、10%、32%,其中1个月、9个月、1年期分别减少6%、6%、11%,3个月、6个月分别增加19%、5%。价格上来看,3个月、6个月、1年期AAA存单到期收益率分别下行10bp、6bp、4bp至2.13%、2.24%、2.42%,创了年内新低。

图2:同业存单利率上周小幅回落

数据来源:Wind,数据统计区间为2022.07.01-2023.05.28

2

现券市场

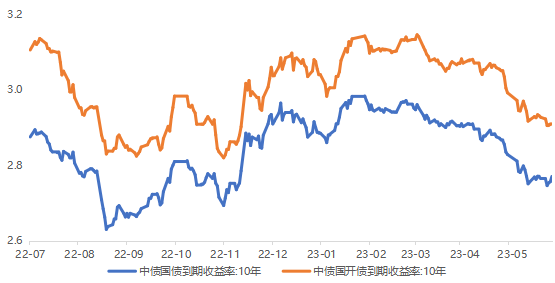

上周资金面平稳偏松,股市走弱对债市略有支撑,全周10Y 国债利率先下后上,在2.7%~2.72%区间维持横盘震荡。具体看,周一周二在股市大跌催化下,长期利率债和3-5年期二永债收益率明显下行,周三周四债市震荡为主,周五在特别国债等政策传言下股市反弹,中长期债券品种收益率上行。

图3:长债利率震荡并小幅上行

数据来源:Wind,数据统计区间为2022.07.01-2023.05.28

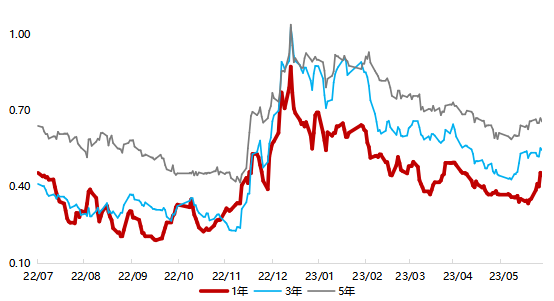

上周信用债跟随利率债有所调整,其中二永债-国开债的利差有所走阔,1年期走阔幅度更大,3-5年期走阔幅度较小。

图4:上周AAA银行二级资本债-国开的利差继续走阔

数据来源:Wind,数据统计区间为2022.07.01-2023.05.28

3

可转债市场

上周中证转债指数下跌0.52%,周日均成交量(包含 EB)452.68亿元,环比下跌10.35%,沪深300指数下跌2.37%、创业板指数下跌2.16%、上证50下跌 2.80%、国证2000下跌0.39%,转债市场表现出一定的抗跌性。

从个券涨跌幅来看,224涨3平275跌。个券涨幅前5分别是新港转债(41.93%)、声迅转债(16.28%)、东杰转债(7.29%)、惠城转债(7.12%)、伯特转债(5.94%)。跌幅前5位分别是小康转债(-31.12%)、搜特转债(-19.99%)、城市转债(-13.67%)、火炬转债(-12.16%)、正邦转债(-11.98%)。

短期来看,基本面依然处于偏弱的状态,权益市场可能更多会去博弈政策。未来继续关注两条主线,一是顺周期板块的左侧布局,二是弱经济预期下TMT和中特估的主题性机会。转债市场目前溢价率处于中性水平,未来行情可能跟多跟随正股走势。

2023-05-29 18: 51

2023-05-29 18: 50

2023-05-29 18: 49

2023-05-29 15: 36

2023-05-29 15: 36

2023-05-29 15: 36