天气已经这么热,而A股还是寒意阵阵,低气压让人望而生怯,人都不好了,这几天讨论割肉的声音也越来越多了…

有投资者直接选择“转身离开,有话说不出来…”,也有手里还有子弹:开弓没有回头箭,加吧,把子弹分批打出去…

最心塞的是第三类投资者,觉得纠结割还是补都是奢侈:割什么肉?!只剩下白骨累累了 …

…

套了一两年的基金,如果真的要“谢谢再见”,得先看看下面这些…

#1

幸福的基金不都是相似的,不幸的基金也各有各的不幸。

挖掘基浅浅研究了成百上千只基金,其中不乏很多基金一度让持有人绝望到想割肉,但后来“一涨解千愁”,聊起来依旧点个赞。

谁没有点黑历史呢,哪些基金这么幸运能再涨回去呢?

第一类: 长期趋势向上的宽基指数基金

我们常说,投资指数就是投资国运。对于沪深300、上证50、中证500、中证1000等宽基指数基金,尽管在市场化的交易行为下,短期内也同样会出现大幅回调,但是基本不会存在个股暴雷后股价一路向南不回头的情况。

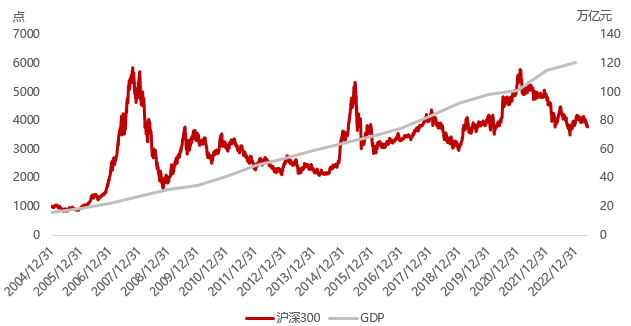

只要经济长期向好发展,优质的宽基指数指数中长期趋势向上。以宽基指数的典型代表沪深300为例。中国GDP从2004年12月31日的16.18万亿元,涨到了2022年12月31日的121.02万亿元,涨幅高达648%。同期沪深300指数从成立之初的1000点,涨到3871.63点,也实现了287%的涨幅。(数据来源:Wind)

(数据来源:Wind)

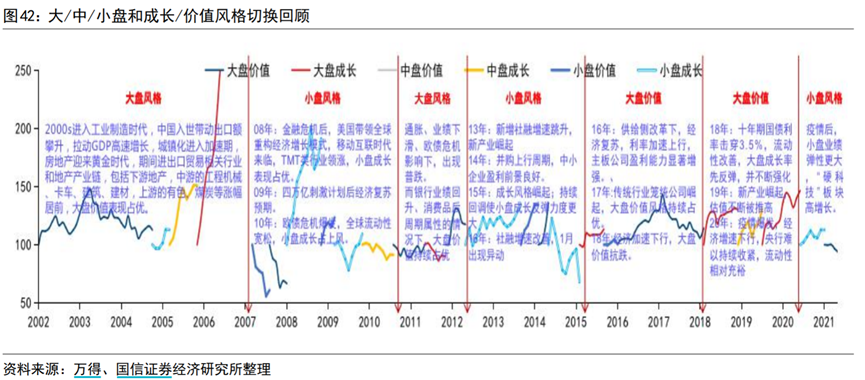

市场风格会因经济、政策、流动性等影响因素在大/小盘和成长/价值风格间来回切换,资金不会一直偏好一种风格。

风格之间并无优劣之分,因为风格切换造成的短期业绩差异在长期可能会逐渐收窄,最终收益水平也有望趋于一致:只要基金经理能够坚持自己的选股风格,并且持有优质、盈利能力强的个股,都有可能会等到“风”来,而且研究表明稳定风格基金胜率高于风格漂移的基金。

举例来看,比如历次美联储加息期间美债利率上升会对A股成长股的相对表现形成压制,但是加息周期结束后的利率下行又会为成长方向提供上行的贝塔。

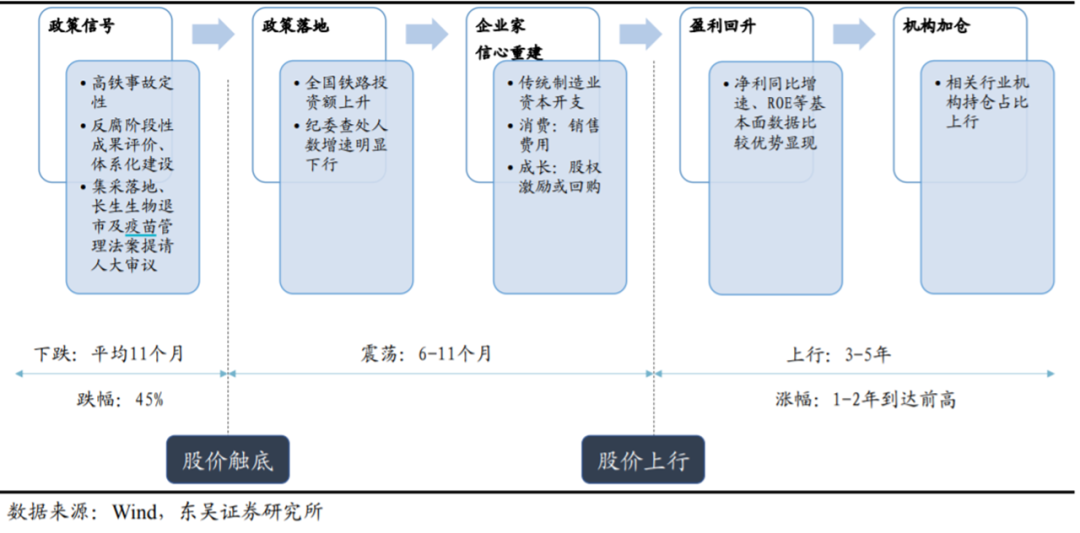

以史为鉴,曾经遭遇强监管的等行业,在经历了“突发事件-改革或政策密集出台-相关行业股价下行-新监管框架构建-股价构筑底部” 之后,都迎来了价值回归。(来源:东吴证券)

随着监管落地,政策风险逐步出清,行情在犹疑中前行,在观望中爆发,逐步突破前高并迎来主升浪。典型的是今年涨幅一度突破100%的动漫游戏指数,此前受游戏版号停发等负面冲击陷入漫长的寒冬,在版号逐步恢复后行情依旧犹疑观望,22年跌幅超33%,到了23年随着版号的超预期发放及“AI+游戏”的刺激,终于一雪前耻走出了气势如虹的大涨。(数据来源:Wind)

当某些板块高位拥挤,安全边际有所下降,部分资金或许就会想切换至已经跌出性价比,看起来更安全且也很优秀的板块,这些板块就有望底部反转。

今年初以来领涨的计算机、传媒、通信等等都是这一逻辑,风水轮流转,只要估值合理且基本面优秀,当催化来临,就有望获得大批资金的关注,尤其是顺应国家安全、消费升级、能源升级、科技升级等未来趋势的板块。

TMT指数(8841646.WI)-历史PE/PB

(数据来源:Wind)

以白酒板块为例。2012 年 11 月爆出白酒塑化剂事件后白酒行业需求跌入谷底,随后受“三公”消费治理趋紧和宏观经济增幅放缓等因素影响,2013 年上市白酒企业的净利润较 2012 年下滑了 11.85%,指数进入熊途。

2015 年以来白酒行业的景气向上来源于行业供需结构改善。一方面供给出清,三年深度洗牌后,中小企业份额锐减,逐步退出市场,行业集中度提升;另一方面居民收入提高,中产阶级崛起,消费升级带动个人消费和商务消费取代政务消费成为主力;此外行业库存出清,对需求回暖的反应敏感,供需格局改善开启白酒行业向上周期,景气向上直接反应在白酒企业业绩上。

反映到资本市场上,估值和业绩共同拉动指数上涨,王者归来的过程或许漫长,但不曾离开的人会最早得到馈赠。

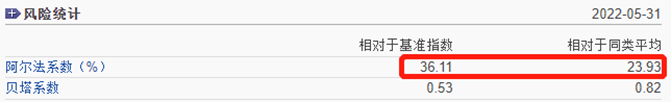

对于主动管理的权益型基金而言,基金经理的长期投资水平,才是基民应该关注的安全边际。一个重要的参考指标,就是基金的阿尔法,阿尔法系数越大,通常说明基金经理的选股能力越强。

阿尔法系数在基金评价机构——晨星中国官网,输入基金代码就可以查询。比如说下图这只基金,相对于业绩基准的阿尔法系数就是36.11%,也就是基金经理相对于基准实现的“超额收益”。

(来源:晨星中国官网)

对于那些投资能力强的基金经理而言,也许会经历阶段性的蛰伏,但最终会在业绩上有所体现。那些有较强选股能力、行业配置能力和交易能力的基金经理,短期可能被错杀,但中长期来看总能获得较好的收益。

当然,也会有少部分不幸的基金,后来依旧是起起伏伏,让那些在高点买入的人迟迟在回本路上徘徊,看不到回本的希望。

确实,有时候“学会放弃也是一种本事,放弃也不完全是损失”,如果真的决心割肉止损,或许你需要知道下面这些。

#2

第一,判断市场是否处于一个相对理性的水平

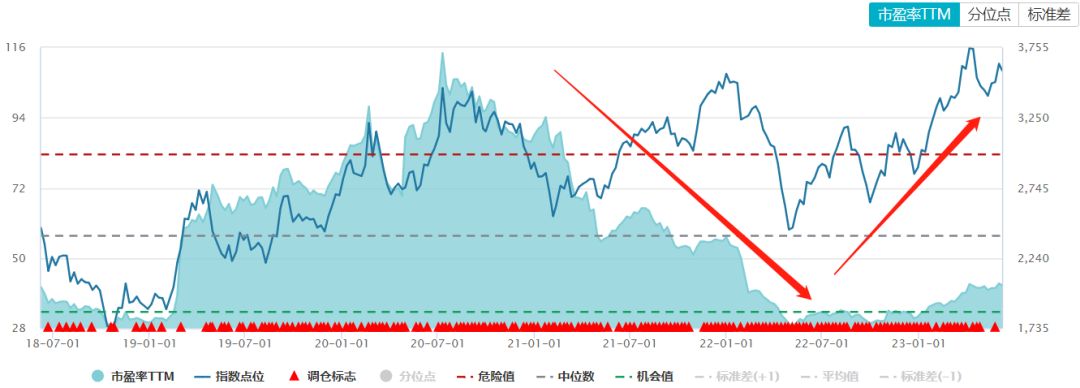

我们一般不建议投资者在一个市场悲观到极度不理性的时刻去做大幅减仓的操作,调仓最好在一个市场相对舒适的时候。

一方面,成功的投资多少是带点反人性的,人性中“趋利避害”的本能让我们时常在不恰当的时机进行基金的申赎,要么承担了过多风险,要么牺牲了更大收益。所以当过度悲观,害怕深不见底的时候反而可以考虑逆而行之。

另一方面,事物发展到极端,会向相反方向转化,市场先生的情绪“物极必反”,跌无可跌就会涨,这就是资本市场,割在最低点,等市场反转后,后悔拍大腿的大有人在↓

万得300非金融股债收益差走势图

(数据来源:Wind,天风证券,统计区间2013.5.27-2023.5.26,股债收益差采用10年期国债收益率减去万得300除金融(881007.WI)股息率计算,标准差使用数据当前时间点过去3年的数据进行计算。)

第二,判断买入的逻辑是否失效或发生巨大变化

涨跌是表,逻辑是里,里大于表。更多的时候在面对持续的亏损,我们需要去审视当初买入这只基金的逻辑是否还在,这能够指导我们作出更为理性的决定。

很多时候我们选择一只基金是冲着基金经理去的,那我们就要去看看基金经历的投资框架和投资能力是否发生了变化。

先看投资能力。比如说可以到晨星网等专业第三方权威机构查询该基金的α收益和β系数,如果基金虽然亏损,但是α收益高,依旧带来了主动收益,或者跑赢了市场综指或业绩基准,不用太担心,下跌因素只是市场不太给力罢了。

再比如可以与同期同类基金做比较,评估基金经理在全行业专业投资者中的表现,如果基金表现在持续位于同类前1/2,说明基金经理的表现令人较满意,如果长期排名始终位居行业末端,持有人或可忍痛“割肉”,重新选择一位基金经理。

再看投资框架。比如有的基金经理喜欢左侧买“安静品种”,在迎来“热闹时刻”之前会经历更多的不确定性,需要拥有坚定的信念、超常的忍耐力和控制力,当初我们选择的时候就应该知道这一点。

第三,衡量当前的亏损是否严重影响了生活

投资一定不是生活的全部,巴菲特也说,金钱应当让其为自己的人生服务,而不是反被其束缚,所以说如果当前账户的亏损让你极度不适,达到了吃不下饭、睡不着觉的程度,可以主动做些调整,进行资产类别的分散和行业/主题的分散,让自己的持有体验更加舒适。

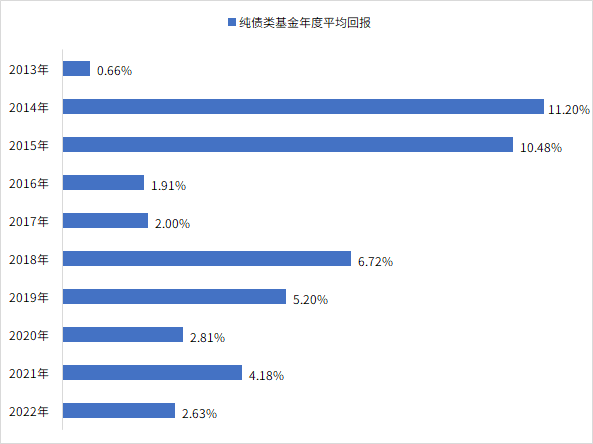

比如可以将部分仓位调整为更加稳健的资产,比如纯债。

(数据来源:Wind、基金定期报告,纯债类基金包括短期纯债型基金、中长期纯债型基金,截至2022.12.31)

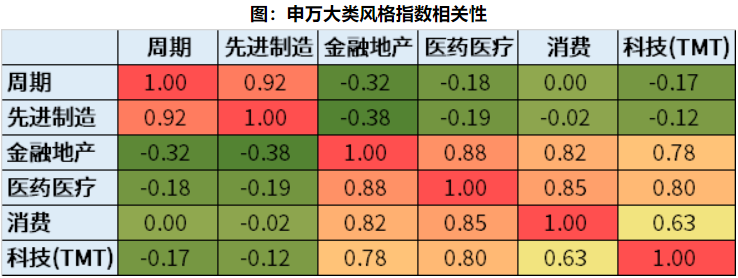

再比如对于权益基金内部而言,可以选取相关性低的板块进行配置,比如说下图中的金融资产和先进制造。

(来源:Wind,统计区间:2020.5.22-2023.5.22,统计指数日线)

第四,思考赎回后是否有性价比更高的投资品种

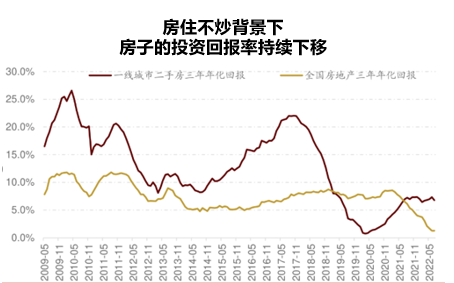

买房?

一方面,当前城镇居民的首套房需求已得到初步满足,居民的刚性购房需求正在式微;另一方面,16 年以来中央经济工作会议、中央政治局会议反复强调“房子是用来住的,不是用来炒”。

在这样的背景下房子的投资回报率持续下移,高收益、低风险的属性逐步淡化。过去15年,普通股票型基金年化收益( 18.71% )完胜部分一线房价( 11.62% )。(数据来源:国家统计局;Wind。股票型基金:Wind普通股票型基金指数;上海房价:上海全市中原地产二手住宅价格指数;统计区间为2015-12-31至2020-12-31)

(数据来源:Wind,招商证券)

炒股?

上交所交易数据来看:个人投资者,从2016年1月-2019年6月的统计区间,无论资金体量如何,但账户年化收益均为负值,只有机构投资者和公司法人投资者单账户实现了平均正收益。

如今进入全面注册制时代,更多成长期企业有机会进入二级市场,我们可以享受到企业发展更早期的机遇但同时风险也会更大,对研究的要求也会越来越高。而所有收益归根到底都是对认知的变现,与专业投研团队相比,个人投资的难度会进一步加大。

买理财产品?

如果放在过去,银行理财确实是一种稳定收益的投资方式,但刚兑打破后,银行理财也不再能承诺“保本保收益”。五花八门的产品中,收益相对高的风险也大,而且不少理财产品的收益基本上也就是3%-5%左右,长期来看难以跑赢通胀。

。。。

想清楚这些之后,我们在决定是离开还是坚持。理财经理作为我们投资路上的“导航仪”,大部分时候都能够帮助我们提高投资的胜率,大家可以约“导航仪”进行基金健诊,决定是去是留。

今天先说到这里,祝大家投资理财顺利~

风险提示

2023-06-08 19: 27

2023-06-08 19: 26

2023-06-08 12: 24

2023-06-08 12: 24

2023-06-08 12: 22

2023-06-08 12: 22