01

国内权益市场

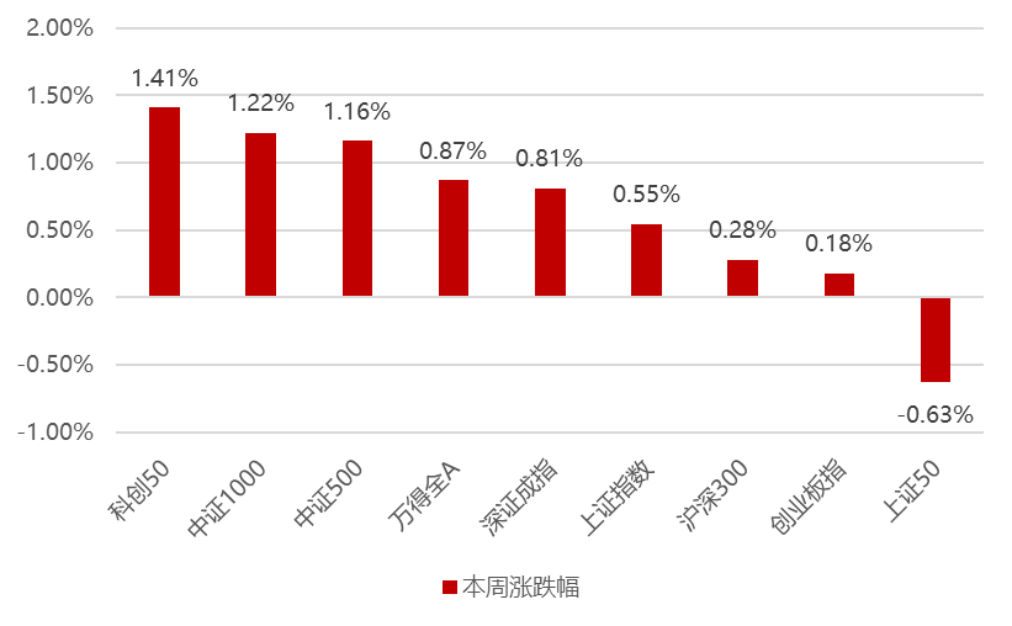

本周市场整体上涨,核心原因是当前市场已经涵盖足够差的经济预期,尽管中采PMI继续低预期,但市场的下行动能趋弱,而随着财新PMI数据超预期,数据的背离证明经济的疲弱主要来源于上游重工业,而中下游的开始逐步企稳,也正如我们此前所述,市场对于正向数据的敏感性在恢复,周五市场迎来整体上涨,本周汇率继续趋弱,导致大盘价值继续承压,本周小盘成长相对占优,本周科创50、中证1000、中证500涨幅居前,而上证50、创业板指、沪深300相对落后。

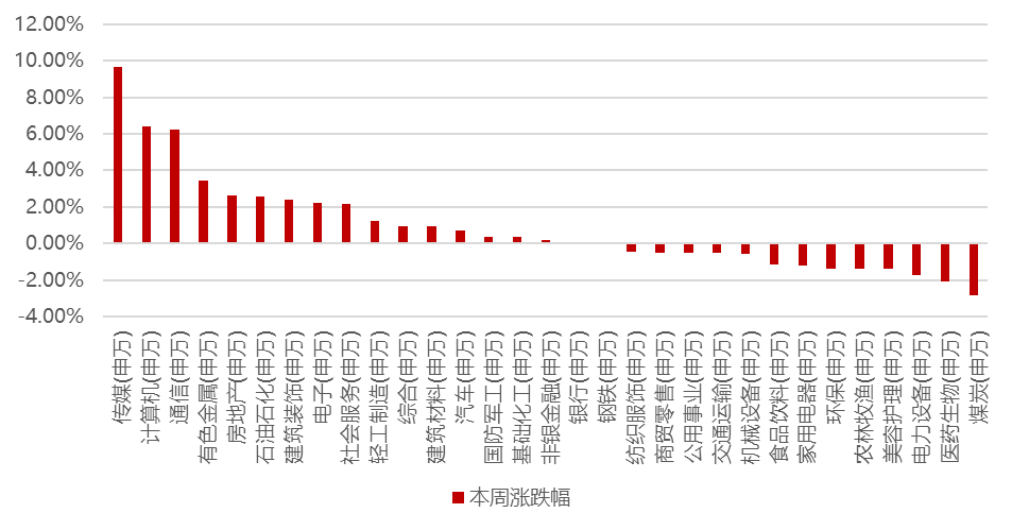

分行业看,人工智能的龙头板块传媒和中特估龙头建筑板块再调整3周之后,本周在中采PMI低于预期的基础上带领AIGC+中特估领跑市场,而光伏硅料、猪价、煤炭价格的大幅下跌则是导致相应板块出现明显下跌,反映当前市场对于基本面的变化反应程度也确在提升;本周传媒、计算机、通信、有色金属和房地产涨幅居前;煤炭、医药生物、电力设备、美容护理、农林牧渔跌幅居前。

02

香港、海外权益及商品市场

上周海外市场多数上涨,一方面美国国会参议院通过债务上限,避免美国债务违约,另一方面美国5月失业率为3.7%。创2022年10月以来新高,市场开始押注6月维持利率不变,周五欧美市场大涨,而香港因为国内基本面海外流动性领涨全球;

美元指数本周小幅下跌0.16%,贵金属迎来反弹,原油本周等待OPEC+产量决议转跌,工业金属小幅上涨,国内黑色系因地产政策预期整体收涨。

03

短期关注

5月中采制造业PMI环比下降0.4ppt至48.8%,低于Bloomberg预测中值 (49.5%);5月非制造业商务活动指数环比下降1.9ppt至54.5%;5月财新中国制造业采购经理指数录得50.9,较4月回升1.4个百分点,时隔两个月重回扩张区间。

5月中采制造业PMI和财新PMI的显著分化主要是因为统计口径差异。中采PMI统计口径中重工业占比相对较高,而财新PMI统计口径中轻工业占比相对较高。中采PMI企业的行业分布可能更为全面,尤其是重工业比重相对较高,而财新PMI企业的行业分布可能更集中于轻工业和服务业,因此两者的差异可能指向上游重工业生产回落,而中下游偏消费的制造业或有所企稳。

因此整体来看,5月中采PMI单月走弱更主要来自基建和地产投资放缓的影响,而消费需求虽然仍在磨底,但却并未较4月进一步下行。若剔除钢铁等上游重工业行业扰动,整体中采PMI 5月实际上会呈现和财新PMI一样回升的态势,这也意味着不能简单根据PMI整体读数而对经济整体过于悲观,也反映当前市场已经涵盖了过于悲观的预期,展望下半年我们认为部分较早出清的中下游行业会逐步企稳向上,从而带动指数企稳向上,因此现阶段是左侧布局一些存在改善预期的中下游板块的较好时机。

04

权益市场展望及资产策略

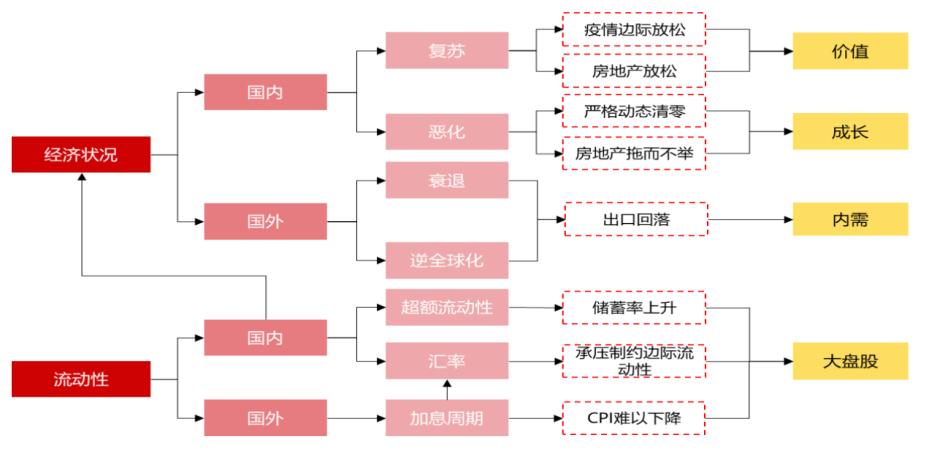

从经济增长角度看:

短期经济低于预期,叠加CPI低于预期,市场再度担忧经济复苏强度,同时人民币汇率再度破7,经济正相关的大盘价值再度承压;

权益资产策略(一):

从CPI-PPI剪刀差视角看:

4月CPI、PPI继续超预期下行,PPI下降幅度更甚剪刀差继续扩张,但短期需求的疲弱造成市场当前过于悲观的预期,参照以往该阶段重点关注非银金融、计算机、食品饮料、银行和房地产涨幅居前。

中期维度随着经济复苏逐步兑现,CPI有望拐头向上,届时CPI-PPI剪刀差会再度拉开,届时利润向下游传导,中期维度消费医药、金融地产、顺周期制造等具备相对的比较优势。

CPI、PPI均下降阶段(7次),体现当前经济较大的压力,因此稳经济相 关政策出台会较为频繁,因此金融+地产+基建会相对占优:非银金融、银行、房地产、建筑装饰往往涨幅居前;

CPI上升、PPI下降阶段,如果CPI-PPI为正(3次),明显占优的行业是消费医药行业,前10位的行业中综合、社会服务、纺织服装、医药生物、家用电器均为下游消费股;该阶段表现最差的是上游周期钢铁、石油石化等。

权益资产策略(二):

展望后市,本周中采PMI低于预期进一步加剧了经济的悲观预期,但是财新PMI的超预期反映了当前经济的结构问题,经济的核心压力主要来自于上游重工业的放缓,部分提前出清的中下游开始企稳回升,而周五的市场表现符合我们此前判断后续市场对于数据、事件的敏感性会提升,并且我们始终认为政府对于经济仍然有底线思维,因此后续经济的大概率演绎路径是6月自发企稳或新的刺激政策,中长期来看经济的复苏仍是大概率事件,而阶段性中弱美强的经济特征也难以持续较长时间,一旦反向也终将使得汇率缓解以及北向再度流入;

建议A股震荡调整过程中可适度乐观积极,当前是较好的左侧布局时点,在经济复苏还未证实的背景下,ChatGPT+中特估仍将作为主线占优,中长期维度我们仍然认为一旦经济展现出复苏态势,大盘价值股有望再度占优,因此可以逐步在下跌过程中关注相关机会。

2023-06-09 14: 23

2023-06-09 14: 20

2023-06-09 11: 16

2023-06-09 11: 16

2023-06-09 11: 15

2023-06-09 11: 15