经历了上半年的跌宕起伏,2023年下半年的首个交易日,A股迎来开门红,沉寂许久的新能源和大消费纷纷回暖。

今日经历一番震荡盘整后,三大指数再度集体收涨,有小伙伴在后台问挖掘基:“这是传说中的‘七翻身’要上演了吗?如何布局?”

“五穷六绝七翻身”的说法靠谱吗?A股后市怎么看?热点主题将如何演绎?基民如何布局?接着看,最新的年中策略观点在这里~

#1

“五穷六绝七翻身”的说法靠谱吗?

A股向来流传着一句谚语——“五穷六绝七翻身”,意思是市场通常会在5月下跌,到6月行情可能进一步恶化甚至感到绝望,但从7月起又会迎来转机。

从逻辑的角度出发,这一现象也并非完全没有依据:

其一,5-6月是全年的政策平淡期,缺乏政策利好与激励,经历过“春季躁动”炒作的方向可能有“均值回归”的压力。

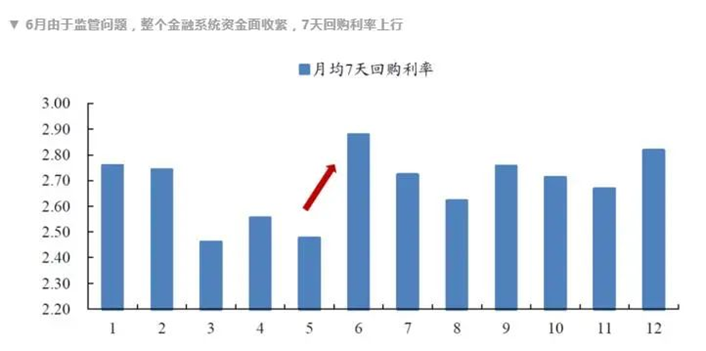

其二,通常季度末金融机构对资金的需求比较旺盛,从而带来了资金价格在季度末规律性上升的现象,有可能导致股市的流动性收紧。

(来源:开源证券)

其三,进入7月,市场逐步开启中报行情叠加7月政治局会议的召开,如果在中报预期符合预期甚至超预期的情况下,政策方面又等来了利好,那么市场情绪回暖将有望驱动资金流入,带来“翻身行情”。

那么,从数据的角度来看,这种说法靠谱吗?

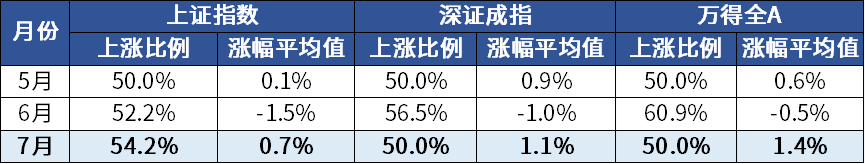

对A股2000年以来的数据进行复盘可知,主要宽基指数的涨幅的确呈现出7月最佳(七翻身)、5月次之、6月更差(六绝)的特点;但从胜率来看,5月、7月均是涨跌各半,6月相对胜率反而更高,并没有形成较为明显的规律。

(来源:Wind,统计区间2000/5/31-2023/6/30,上涨比例=上涨月份数/参与统计的月份总数,指数历史走势不预示未来表现)

由此可见,对于“五穷六绝七翻身”的说法似乎不需要过于当真,也不应直接以此作为投资指引,我们还是应该回归基本的框架进行分析~

#2

传说中的“七翻身”能否上演?

下半年的行情又会如何演绎?

挖掘基认为,对此不妨乐观一些。

首先,当前市场的确处于底部区域,相比年初的“底部信号”甚至更进了一层。

犹记得今年年初,市场对于“权益市场处于底部”这一点形成过心照不宣的共识,并引发了对于大涨的憧憬。

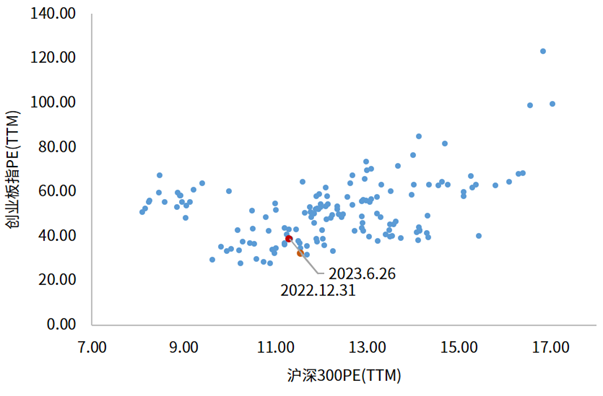

一是由于市场“水位线”较低,截至去年12月31日,在过去10年间沪深300和创业板指PE均低于此时的时间仅有10%;二是因为公募基金的表现,刻舟求剑地看,公募基金有记录以来,偏股基金中位数没有连续两年为负。

但是,不出意外的话就要出意外了。尽管指数层面在上半年的整体表现波澜不惊,伴随着出现波折的宏观数据、得而复失的收益率、并不显著的赚钱效应以及踏空“AI+”的无奈,市场情绪一度陷入悲观,偏股基金收益率中位数回落转负。

那么,我们真的需要如此悲观吗?

事实上,当前市场处于底部区域的结论没有发生变化。以同样的标准来看,当下相比年初的“底部信号”甚至更进了一层。

一方面,沪深300和创业板指PE在近10年均低于当前的时间,已经下降至3%的“极端水平”;

图:近十年沪深300和创业板指PE均比目前低的时间

由10%降至3%

(来源:Wind、华夏基金,截至2023.6.21)

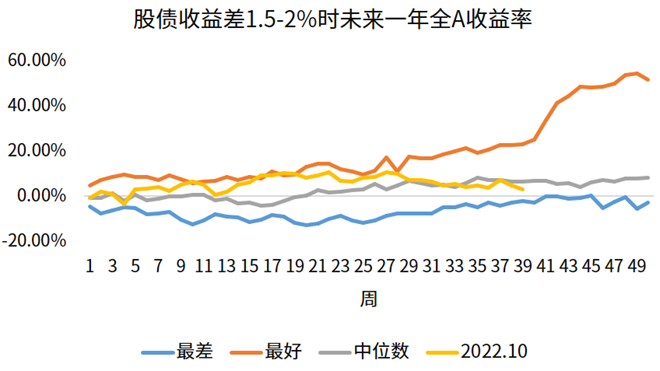

另一方面,以我司策略组用来衡量市场位置的指标——真实股债比来看,目前真实股债比为2.45%,处于过去10年22.8%分位。复盘来看,在股债收益差达到1.5-2%区间时,全A未来一年正收益的概率约9成,中位数收益率为8%。

而目前位置仅略高于去年10月形成的低位,仍低于历次底部反弹时期的中位趋势,因此下半年市场仍处在高胜率的区间。

(来源:Wind、华夏基金,2023.6)

其次,在复苏大方向不变的今年,处于企业盈利上行期的A股的确在一个向下空间有限、向上反弹可期的位置。

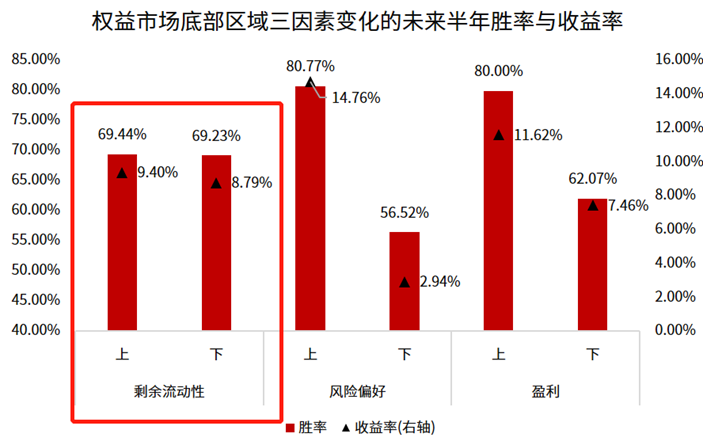

观察判断大势的盈利、流动性、风险偏好三因素组合,从历史经验来看,在权益市场底部区域,盈利和风险偏好的变化才是核心因素。

换言之,对于当前市场环境而言,流动性在短期对大势而言并不重要,盈利能否上行、信心能否重建构成了大势能否从底部区域重新上行的关键。

(来源:Wind、华夏基金,2023.6)

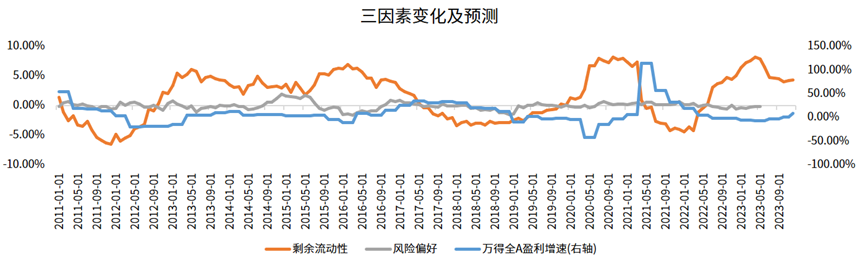

回到当下,目前盈利已经L型筑底并逐渐抬升,剩余流动性拐点在二季度已经出现,下半年整体都将是盈利上行、剩余流动性下行的判断,而风险偏好仍处于中枢附近,后续有望上行。基于景气复苏期的判断,我司策略组对下半年的大势展望较为乐观,预计全A收益率在15%。

(来源:Wind、华夏基金,2023.6)

#3

下半年如何布局?

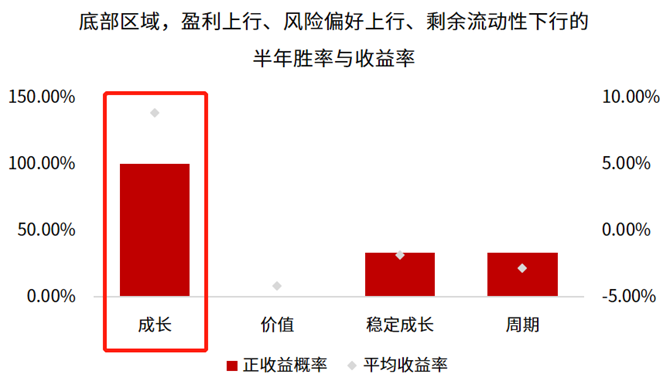

风格上,基于三因素盈利上行、剩余流动性下行、风险偏好上行的判断,仍然建议以成长为主线,并同时挖掘非成长风格的结构性机会。

短期市场可能仍以反转投资和主题投资为主要特征,但成长产业投资的特征逐渐增强,如遇情绪、利空等影响导致错杀不应悲观,反而值得逆势布局。

(来源:Wind、华夏基金,2023.6)

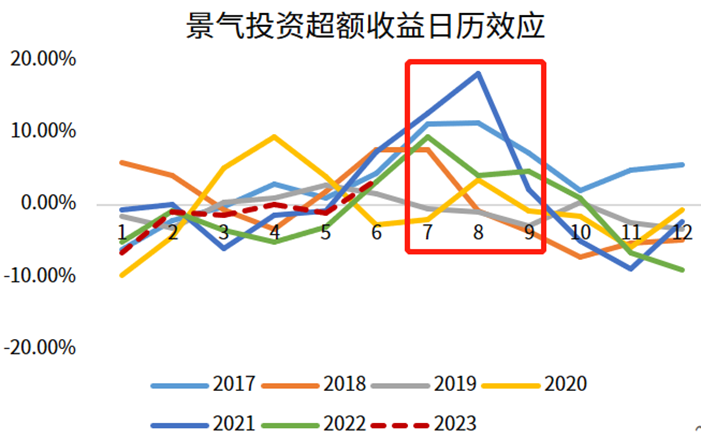

而且按照历史经验,三季度往往是景气投资更加有效的时间窗口。

(来源:Wind、华夏基金,2023.6)

行业上,我们将通过当前景气、成长预期、估值性价比等三个具体维进行筛选。

成长风格方面:

当前主要分布在TMT、医药、军工和机械等行业中的细分方向。预计目前估值分位低、同时下半年景气预期提升较快的方向集中在电子、计算机信息化和医药的部分方。

同时,人工智能性价比当前在均值附近,但对于AI所代表的第四次科技革命保持积极态度。

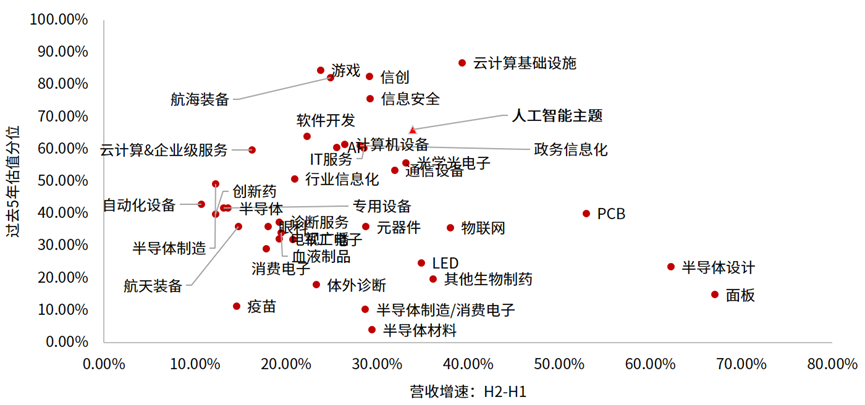

图:成长风格细分方向“景气-估值”对比

(来源:Wind、华夏基金,2023.6)

建议关注:TMT中的顺周期方向(如半导体设计、面板、行业信息化等)、军工、医药

非成长风格方面:

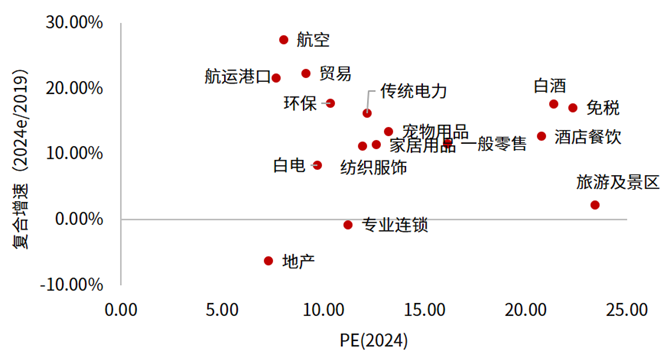

预计下半年景气将迎来改善的主要是可选消费和生产性服务业,主要包括电力及公用事业、消费者服务、商贸零售、汽车、轻工制造、房地产、纺织服装、交通运输。

在上述方向中,考虑到盈利增长与估值的匹配,航空、航运港口、贸易、环保具有更高性价比,旅游及景区、酒店餐饮相对更贵。

图:非成长风格主要方向“景气-估值”对比

(来源:Wind、华夏基金,2023.6)

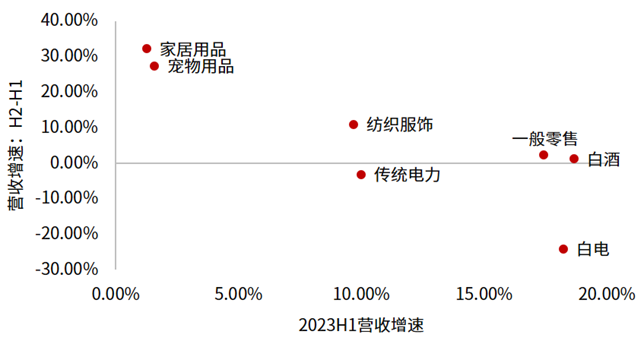

此外,在剩余的估值性价比相仿的行业中,家居用品、宠物用品下半年景气提升的预期更高,纺织服饰、零售和白酒在当前相对高增速的基础上保持的概率更大。

(来源:Wind、华夏基金,2023.6)

建议关注:交通运输(航空、贸易、航运港口)、环保、家居用品、宠物用品、纺织服饰

最后,挖掘基想说,作为新兴市场的A股,向来以震荡行情为主,大涨大跌是常态。极其考验投资者的心理承受能力,也让能够坚持下来收获时间馈赠的人寥寥无几。

面对市场的曲折反复,经常会投资者在问:XXX板块是时候抄底了吗?XXX板块是不是见顶了?接下来还能怎么操作?其实,与其为了每日的涨跌焦虑,不如佛系定投。

想要消灭负面情绪,靠的不是多么高深的投资技巧,而是朴素地坚持好的投资习惯。尽管在市场下跌时坚持定投就像“逆水行舟”,但真正成功的投资从来都是“反人性”的。

祝愿大家在未来的投资之路上都能多一份从容和坚定,用理智对抗焦虑、用纪律应对波动,

今天先说到这里,祝大家投资理财顺利~

风险提示:本资料不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。我国基金运作时间较短,不能反映股市发展的所有阶段。市场有风险,投资需谨慎。

2023-07-04 17: 58

2023-07-04 17: 57

2023-07-04 16: 39

2023-07-04 16: 38

2023-07-04 16: 38

2023-07-04 14: 46