又是吃面的一天,市场再度陷入迷茫,整体赚钱效应不佳。今日A股市场低开低走,跌上了热搜,好在尾盘有所反弹,总算让沪指的3200点得而复失。

天气依然很炎热,挖掘基却有些透心凉。沪指总在3200点附近来来回回,挖掘基的持仓就不一样了,总是任性地有去无回……

有小伙伴问挖掘基,周末也没看到什么明显的利空啊,A股为啥走成这样?被行情磨到快失去信心了……挖掘基只能说,可能是台风吧,是台风刮走了账户里的钱……

吐槽归吐槽,我们还是要言归正传。发生了什么?A股为何又跳水?难熬的磨底期,曙光何时现?后市怎么看?接着看,挖掘基带你好好捋一捋~

01

发生了什么?

A股为何又跳水?

A股为何又遇下跌?挖掘基盘了盘,大概是以下几点原因。

第一,按照主板的信息披露规则,达到“有条件强制披露”要求(注:满足①净利润亏损;或②扭亏为盈;或③净利润同比+/-50%以上的沪深两市主板公司需要强制披露中报业绩预告,科创板、创业板公司不强制)的公司需要在7月15日前披露中报预告,部分公司业绩暴雷对部分热门板块带来不利影响,扰动了市场情绪。

第二,短期从热门板块撤退的资金,又暂时选择了观望。一个可能的原因是,当前市场对政策上的边际变化较为关注,尤其是即将到来的7月政治局会议。同时,今日披露的经济数据显示,二季度GDP增长6.3%略低于市场预期,但上半年GDP同比增长5.5%,比一季度加快1个百分点,又使得短期的政策预期扑朔迷离。

第三,北向资金7月13日大幅净流入135.85亿元,上周累计净流入198.44亿元,成为带动前期市场反弹的重要力量。今日受台风“泰利”影响,港交所暂停交易,前期北向资金持仓占比提升较多的食品饮料、基础化工等方向短期走弱。

第四,今年来居民提前偿还房贷现象明显,7月14 日,国新办举行2023 年上半年金融统计数据情况新闻发布会,央行针对居民提前偿还房贷等重点领域进行介绍,并建议“支持和鼓励商业银行与借款人自主协商变更合同约定,或者是新发放贷款置换原来的存量贷款”,引发了作为指数权重的银行板块调整。

不过,目前掣肘存量房贷利率下调的核心因素在于银行的净息差较低、而居民贷款又是主要利润来源。基于此,实际上市场的降准预期又再起。

尽管市场陷入了短期“混沌”,但我们也要看到,一些向好的线索已经开始浮现,有望带动市场选择方向,逐步走出犹豫不决。

其一,市场前期经历了连续的缩量,两市成交一度缩至7000多亿的地量,创下5月以来的新低,磨底的意味已经比较浓厚;

其二,近期一些低位的方向,比如新能源有所反弹,但强势的方向比如AI+、汽车零部件一度出现补跌,也是比较常见的底部信号;

其三,美国方面通胀回落超预期,加息压力缓解带来美元指数回落,人民币被动贬值压力下降,美元兑离岸人民币汇率大幅反弹,从前期最高的7.28左右来到了目前7.18附近,对市场的压制明显缓解;

其四,近两周以来,平台经济、房地产、地方债务、中美关系等近两年来市场聚焦的因素出现集中性的积极变化,意味着需求放缓之下支持性政策有望发力,即便是将力度可能有限纳入考虑,不确定性的下降也有助于情绪的改善与市场的反弹。

(来源:国泰君安证券)

02

曙光何时现?

后市怎么看?

虽然市场什么时候可以完全走出来难以精准预判,但我们可以确定的是,在复苏大方向不变的今年,处于企业盈利上行期的A股的确在一个向下空间有限、向上反弹可期的位置。

首先,当前市场的确处于底部区域,相比年初的“底部信号”甚至更进了一层。

犹记得今年年初,市场对于“权益市场处于底部”这一点形成过心照不宣的共识,并引发了对于大涨的憧憬。

但是,不出意外的话就要出意外了。尽管指数层面在上半年的整体表现波澜不惊,创业板指相对弱势,三沪指表现尚可。然而,伴随着出现波折的宏观数据、得而复失的收益率、并不显著的赚钱效应以及踏空“AI+”的无奈,偏股基金收益率中位数回落转负,各类资产价格(商品价格、沪深300风险溢价、长债收益率、人民币汇率)均呈现出过度悲观的情绪。

那么,我们真的需要如此悲观吗?

事实上,当前市场处于底部区域的结论没有发生变化。以同样的标准来看,当下相比年初的“底部信号”甚至更进了一层。

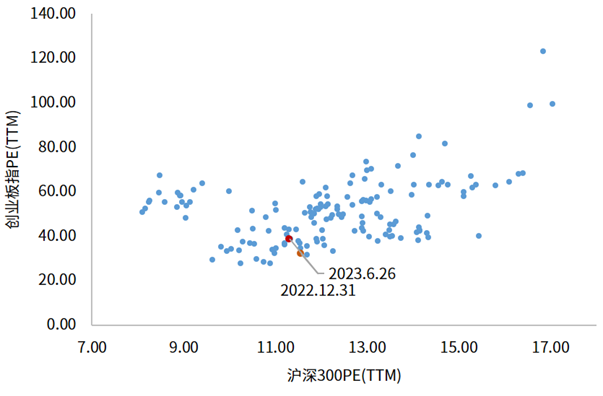

一方面,沪深300和创业板指PE在近10年均低于当前的时间,已经下降至3%的“极端水平”;

图:近十年沪深300和创业板指PE均比目前低的时间由10%降至3%

(来源:Wind、华夏基金,2023.6)

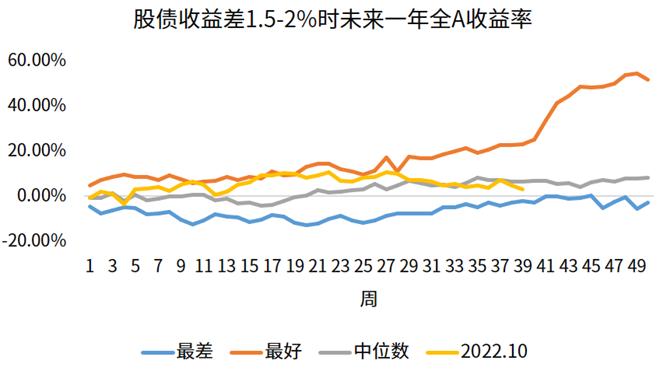

另一方面,以我司策略组用来衡量市场位置的指标——真实股债比来看,目前真实股债比为2.45%,处于过去10年22.8%分位。复盘来看,在股债收益差达到1.5-2%区间时,全A未来一年正收益的概率约9成,中位数收益率为8%。

而目前位置仅略高于去年10月形成的低位,仍低于历次底部反弹时期的中位趋势,因此下半年市场仍处在高胜率的区间。

(来源:Wind、华夏基金,2023.6)

其次,库存周期见底的力量不容忽视。

近期我们也能明显感受到,每一个重要的内外宏观数据发布,时常伴随着资产价格较为明显的脉冲反应。国盛证券认为,这种“混沌”的状态,其实就是周期临近拐点处的正常现象。关于库存周期的解读详见《何为“库存周期”?与经济的关系是什么?如何影响投资》。

当前,关于国内经济存在悲观的声音将“长期问题短期化、短期问题长期化”,但事实上,在过去每一次周期底部,市场都会产生出这样那样的、在当时感觉完全无从下手的中长期悲观问题,极端的市场环境总会滋生极端的宏观叙事。

但是历史一次次让我们相信,周期始终存在,很多所谓的中长期悲观预期和逻辑,实际上是在短期盈利下行中经历了严重放大,一旦短期盈利上行市场回暖,这些中长期悲观逻辑大概率就都无人再谈起了。

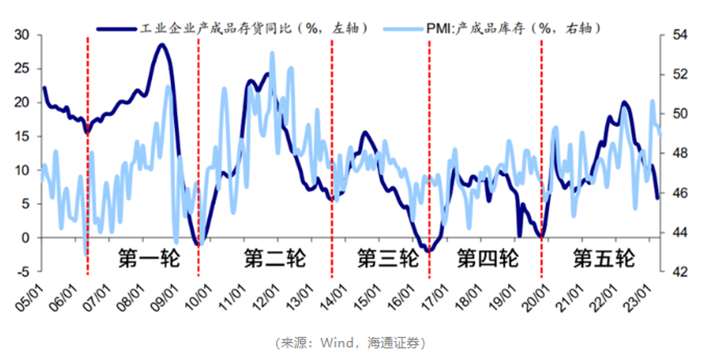

根据海通证券的统计口径,2000年至今中国经济共经历了 4 轮完整的库存周期,平均一个周期历时39个月,本轮库存周期大致开始于19年三季度末、四季度初,高点出现在22年4月。(来源:Wind,海通证券)

尽管当前经济环境下需求和价格的恢复更多类似于“弱复苏”,但从持续时间、先行指标等分析来看,市场主流观点认为,本轮库存周期和价格周期(PPI)预期在Q3-Q4见到周期性底部,周期的力量不容小觑。

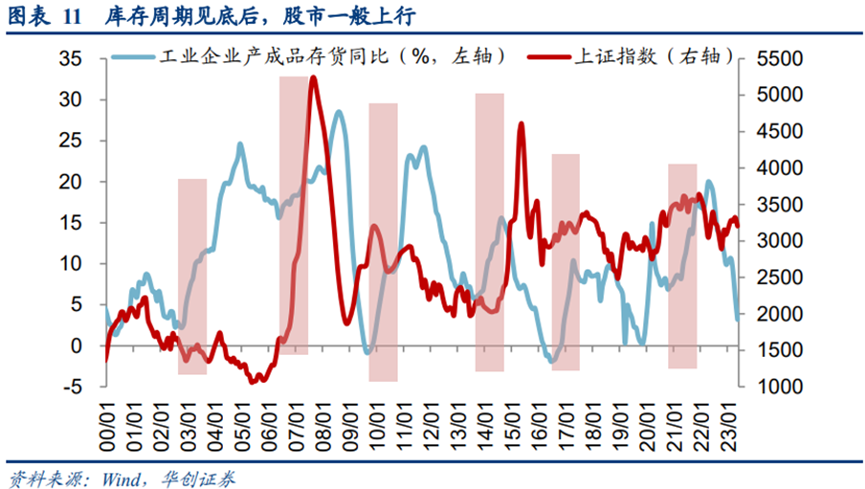

过往表现告诉我们:库存周期见底后一般无熊市,股市整体上行概率较高。

一方面,库存周期的回补往往伴随着大宗商品的回升,价格因素对A股盈利构成支撑;另一方面,库存周期的启动也伴随着企业经营状况的改善,从而映射到A股的非金融企业盈利能力的改善。

根据卖方统计,库存见底后一年,上证指数涨幅平均值为26%。(来源:西部证券、华创证券)

风格上,建议继续关注成长主线,短期仍以反转投资和主题投资为主要特征,但成长产业投资的特征逐渐增强,如遇情绪、利空等影响导致错杀不应悲观,反而值得逆势布局。

行业上,当前成长风格主要分布在TMT、医药、军工和机械,按照历史经验,三季度往往是景气投资更加有效的时间窗口。预计当前估值分位低、同时下半年较上半年提升较快的方向集中在电子、计算机信息化和医药的部分方向;人工智能性价比当前在均值附近,但对于AI所代表的第四次科技革命,保持积极态度。

市场越是捉摸不定,越是要远离情绪的波动,关注投资中最朴素的哲理。当前经济、政策、市场情绪三重预期均处谷底,预期足够悲观,便是为后市走出预期差留下了更大的可能性。随着库存周期持续演进,未来将进入盈利修复阶段,中期来看不过度悲观。

没有一个冬天不可逾越,没有一个春天不会来临,一场“融冰”之旅或许正在逐步开启。

今天先说到这里,祝大家投资理财顺利~

风险提示

2023-07-17 19: 01

2023-07-17 15: 54

2023-07-17 15: 54

2023-07-17 15: 53

2023-07-17 15: 53

2023-07-17 15: 53