上周市场震荡回落,两市成交额回落至7500亿元左右,上半年经济数据弱于预期的影响还在继续。从主要指数的表现来看,上证指数下跌2.16%,深证成指下跌2.44%,沪深300指数下跌1.98%,创业板指下跌2.74%,创业板50指数下跌3.39%,成长跑输价值。行业板块方面,受政策预期催化,地产链回暖,超大特大城市城中村改造推进,房地产、建材等相应板块涨幅靠前;TMT以及新能源等科技成长板块走势较弱。整体而言A股市场观望情绪浓厚,信心亟待恢复。

从经济数据上看,二季度GDP同比增长6.3%,两年复合增速回落至3.3%,略低于市场预期。结构上看,消费端呈现企稳迹象,部分消费数据出现结构性的改善;投资端,6月固定资产投资两年复合增速回升至4.6%,连续两个月边际改善。房地产投资延续低迷,6月的销售数据也同比下滑,在此背景下市场对于地产纠偏政策的预期较高。华安基金指数与量化投资部认为,短期内市场风险偏好依然不强,随着中报密集披露期的来临,业绩出现改善拐点或超预期的行业和个股成为当前市场关注的重点。

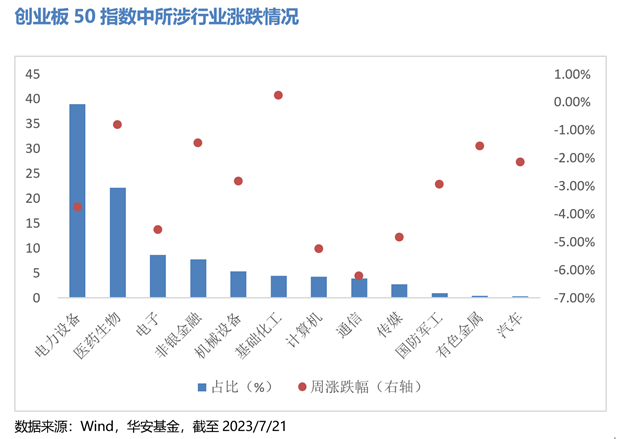

二季度A股经历调整后,当前市场估值再度回落至历史偏低水平,隐含较多偏谨慎预期,市场短期处于震荡磨底趋势,等待积极因素催化。以创业板50指数为代表的科技成长具备较好的估值性价比,目前指数估值在30.52倍,处于过去十年后5.5%的分位区间。(数据来源:Wind,深圳证券交易所,截至2023.7.21)。创业板50指数(399673.SZ)权重行业观点:

l 电力设备新能源

前期在行业产能过剩和经济弱复苏预期下,电力设备板块经历较大调整,华安基金指数与量化投资部认为,市场的悲观预期和股价跌幅已有比较充分的释放,短期寻找结构性机会,静待行业需求拐点。

l 医药

生物医药行业目前处于历史估值底部。2023年初以来(截至2023.07.21),根据Wind数据统计,申万医药生物指数下跌7.43%,跑输沪深300指数6.15%,在31个子行业处于第23名。医药生物指数的下跌,主要受海外宏观因素影响以及国内医药行业政策的影响,导致行业市场情绪波动较大。目前医药行业PE(TTM)为26倍,处于历史估值13%分位处,连续一年多低于行业近五年平均PE。

l 电子

在宏观经济弱复苏,市场缺乏景气主线的背景下, AI 技术迅速迭代将扩展 AI 的应用领域,从而持续带来 AI+ 算力主题的投资机会 。整体上,华安基金指数与量化投资部认为半导体仍处于去库存周期,但部分赛道已经接近去库存尾声,晶圆代工企业产能利用率下行空间不大或有望看到触底。

创业板50中前十权重股表现情况

代码 | 简称 | 权重(%) | 申银万国一级行业 | 周涨跌幅 |

300750 | 宁德时代 | 23.37 | 电力设备 | -2.93% |

300059 | 东方财富 | 7.77 | 非银金融 | -1.39% |

300760 | 迈瑞医疗 | 6.46 | 医药生物 | -0.51% |

300124 | 汇川技术 | 4.94 | 机械设备 | -3.43% |

300274 | 阳光电源 | 4.65 | 电力设备 | -4.73% |

300015 | 爱尔眼科 | 3.63 | 医药生物 | 4.03% |

300014 | 亿纬锂能 | 3.25 | 电力设备 | -2.88% |

300308 | 中际旭创 | 3.23 | 通信 | -16.19% |

300122 | 智飞生物 | 2.18 | 医药生物 | 1.24% |

300142 | 沃森生物 | 1.93 | 医药生物 | 0.79% |

数据来源:Wind,华安基金,截至2023/7/21

风险提示:以上仅为标的指数当前成份股分布的客观介绍,不构成任何投资建议,不作为投资收益的保证。指数公司后续可能对指数编制方案进行调整,指数成份股的构成和权重可能会动态变化,请关注部分指数成份股权重较大、集中度较高的风险。本基金属于股票型基金,属于较高风险、较高预期收益的基金品种,主要投资于标的指数成份股及备选成份股,其联接基金主要通过投资目标ETF紧密跟踪标的指数的表现。本基金预期收益与风险高于货币市场基金、债券型基金与混合型基金,具有与标的指数相似的风险收益特征。基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。

2023-07-25 16: 41

2023-07-25 16: 40

2023-07-25 16: 40

2023-07-25 14: 43

2023-07-25 14: 38

2023-07-25 11: 46